La monnaie unique européenne n'a pas pleinement réalisé quel cadeau la BCE lui a offert. À la veille de la réunion de septembre du Conseil des gouverneurs, les investisseurs se sont creusés la tête sur la façon dont Christine Lagarde allait faire pression sur l'euro. Vous craignez de ralentir l'inflation? Conseils d'expansion QE? Réclamations Le rallye EUR / USD cause des inquiétudes aux banques centrales européennes? Rien de tout cela ne s'est produit, la principale paire de devises a progressé avec confiance, mais la peur de tomber dans un piège a forcé les taureaux à fixer les bénéfices.

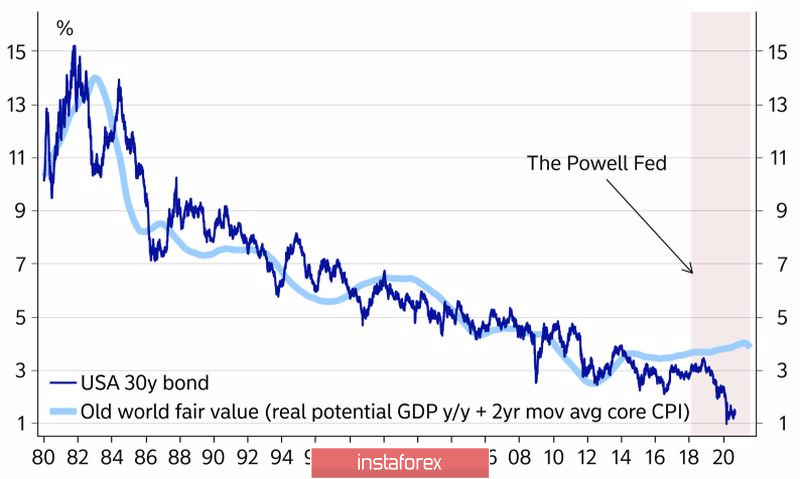

Il faut avouer que Lagarde a réussi à atteindre son objectif: malgré l'absence dans sa rhétorique de notes prononcées «dovish» à la Mario Draghi, l'euro n'a pas pu restaurer la tendance haussière face au dollar américain. Selon plusieurs membres du Conseil des gouverneurs, non seulement la reprise rapide de l'économie de la zone euro et la confiance accrue dans l'UE dans le cadre de la stratégie correctement choisie pour lutter contre la pandémie sont à blâmer pour le succès de l'EUR / USD, mais aussi l'expansion monétaire à grande échelle de la Fed. Cela a certainement du sens: la Fed a inondé le marché américain de la dette avec de l'argent bon marché. Le rendement des bons du Trésor a chuté si bas qu'il ne reflète pas les processus positifs qui se produisent avec l'inflation et le PIB américains.

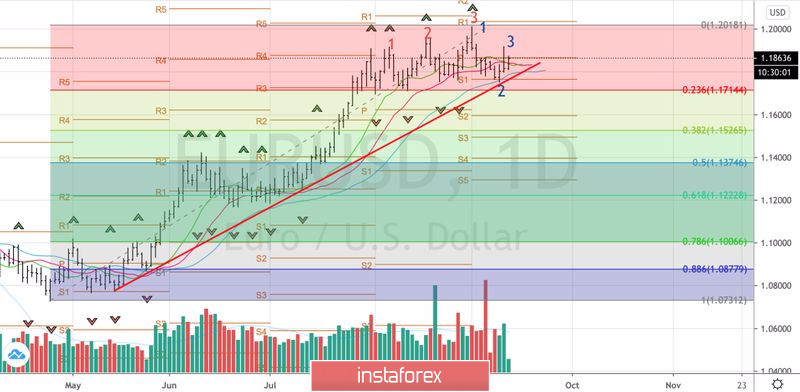

Dynamique des rendements obligataires et indicateur économique combiné des États-Unis

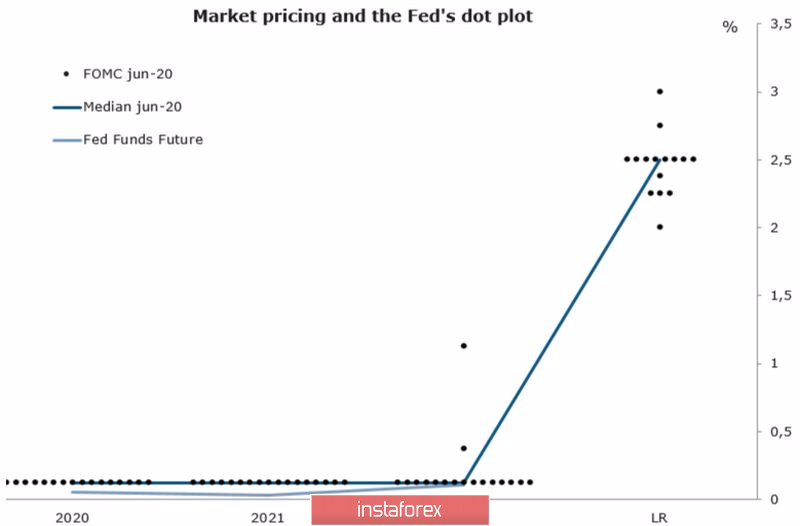

L'attention des investisseurs se déplace de Christine Lagarde vers Jerome Powell, qui a tellement stimulé l'économie que ni Alan Greenspan, ni Ben Bernanke, ni Janet Yellen n'étaient même proches. Dans le même temps, le marché a de vives questions pour le président de la Fed, notamment les suivantes: à quel niveau la banque centrale entend-elle tolérer l'inflation, que fera la Fed pour l'accélérer et, enfin, les prévisions de taux à terme seront-elles officiellement modifiées? Malgré le fait que la majorité des membres du FOMC aient réagi favorablement à l'idée de cibler l'inflation moyenne, il y a eu ceux qui n'en étaient pas satisfaits.

À quel niveau la Fed permettra-t-elle à l'indice des dépenses de consommation des particuliers d'augmenter? Jusqu'à 2,3%? Ou jusqu'à 2,5%? Tout dépend de la base de calcul. Quant à l'accélération de l'inflation, la stratégie même de maintien du taux des fonds fédéraux à un niveau bas contribue à la croissance des anticipations inflationnistes. Très probablement, dans les prévisions du FOMC pour 2022, aucun des membres ne s'attend à une augmentation des coûts d'emprunt.

Prévisions de taux de juillet du FOMC

Si la BCE ne s'inquiète pas du raffermissement de l'euro et que la Fed est à juste titre considérée comme la plus grande «colombe» de l'histoire, alors le sort de l'EUR / USD, semble-t-il, est une fatalité. Les «taureaux» sont simplement obligés de restaurer la tendance haussière, mais les craintes liées à la deuxième vague de la pandémie en Europe, du fait de la correction des indices boursiers américains et de la croissance associée de la demande d'actifs refuges, ainsi que du Brexit, leur coupent l'oxygène. Les conséquences d'un divorce sans accord seront désastreuses pour Foggy Albion et la zone euro.

Techniquement, la formation d'une combinaison de schémas 1-2-3 et Three Indians indique des risques élevés de correction en cas de percée des supports à 1,18 et 1,76. Un assaut réussi contre eux formera le short. Au contraire, la croissance des cotations EUR / USD au-dessus du maximum local à 1,1915 sera un signal d'achat.

EUR / USD, graphique journalier