Les marchés tentent d'effectuer une correction après les ventes assez actives de lundi. Les indices boursiers des pays de l'ATP ont clôturé la séance dans la zone verte. Dans le même temps, les rendements mondiaux après une forte baisse en raison des inquiétudes croissantes concernant la propagation rapide de la souche Omicron et de la résistance du Congrès américain concernant le plan de relance de Biden.

Les marchés des matières premières n'ont pas encore réagi correctement à une nouvelle flambée des prix du gaz naturel en Europe. Le prix du gaz a déjà augmenté de 60 % en décembre, compte tenu du faible taux d'occupation des installations de stockage et de l'hiver vraisemblablement froid, la production en Europe pourrait être confrontée au problème de la croissance des coûts, ce qui affectera le rythme de la reprise.

Aujourd'hui, une certaine croissance de la demande de risque est attendue, ce qui donne une chance à une correction à la hausse de l'EUR/USD et à un repli des devises des matières premières, qui ne sera probablement pas fort. Il n'y a pas de raisons pour une véritable croissance de la demande de risque.

NZD/USD

Le dollar néo-zélandais est rapidement passé du statut de favori sur le marché des devises à celui d'outsider à la fin de l'année, alors qu'un tel scénario semblait très improbable en octobre. La RBNZ a été la première des grandes banques à entamer un cycle de hausse des taux. Son inflation était hors norme et la demande des consommateurs semblait très convaincante.

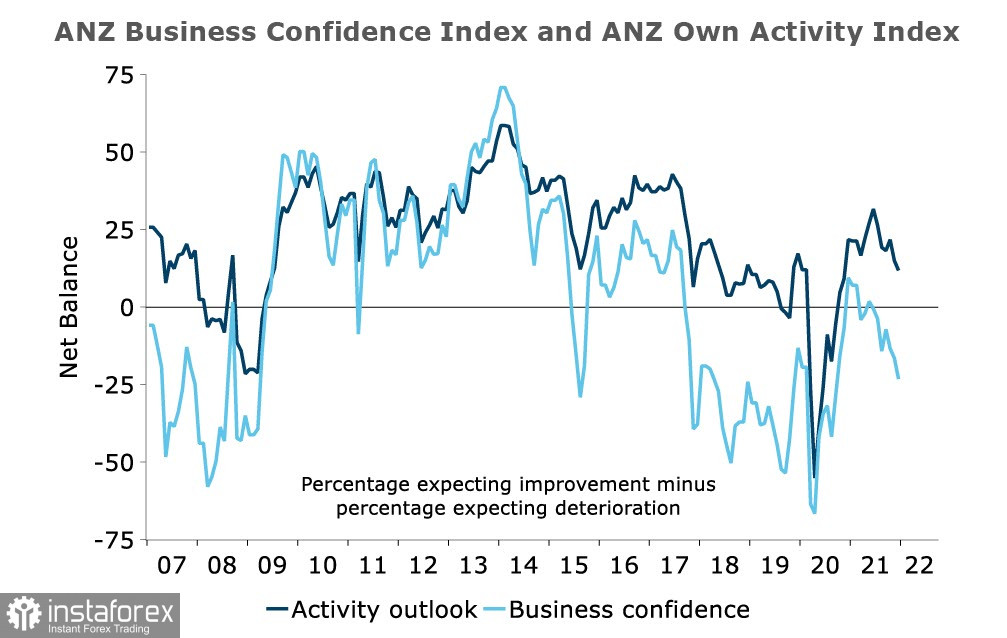

Cependant, tout a changé avec le début de l'hiver. La revue économique de décembre de l'ANZ a montré un déclin notable des indicateurs d'activité commerciale. La seule chose qui continue de croître, ce sont les prévisions d'inflation, tandis que les exportations prévues, les intentions d'investissement, les plans de construction commerciale, la recherche de main-d'œuvre et les prévisions de bénéfices diminuent tous rapidement.

Stats NZ a également publié des données sur le PIB pour le 3ème trimestre. L'économie a reculé de 3,7 % en raison du dernier blocage COVID-19, et l'on s'attend à ce que le retour à la hausse au T4 et au T1 de l'année prochaine soit plus faible que prévu jusqu'à récemment.

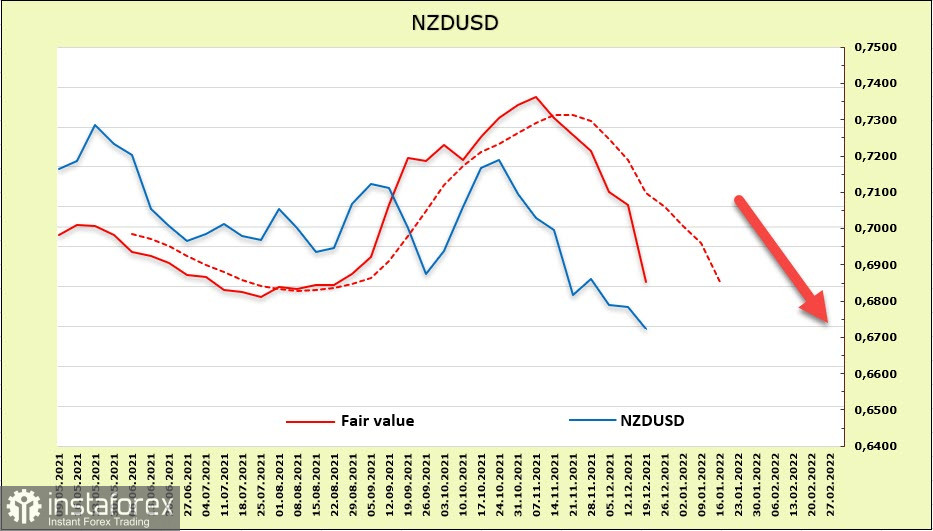

D'une manière générale, la situation reste assez positive, et les raisons du refus de la RBNZ de réduire les incitations ne sont pas encore suffisantes pour envisager une telle issue, mais le taux de croissance pourrait être revu. Apparemment, les grands acteurs se préparent à un tel scénario - selon le dernier rapport de la CFTC, le marché à terme a connu un revirement en faveur des baissiers. Une variation hebdomadaire de -1,123 milliard et une position courte nette de -395 millions ont été formées. Le prix estimé est en baisse, il n'y a donc pas encore de raison d'attendre un retournement haussier.

La rupture du niveau de support de 0,6695 semble inévitable. L'objectif principal est fixé à 0,6450.

AUD/USD

Le dollar australien est toujours sous forte pression, malgré certains signaux positifs qui pourraient indiquer la fin du ralentissement économique. Un fort recul du PIB est attendu au 4ème trimestre. En novembre, le marché du travail a connu une reprise complète des emplois perdus en juin, la consommation des ménages est stable et les investissements dans la construction d'entreprises et de logements sont en hausse. La NAB Bank s'attend à ce que le taux de chômage tombe à 3,8 % d'ici 2023, c'est-à-dire à un minimum en 10 ans, ce qui dénote un fort optimisme.

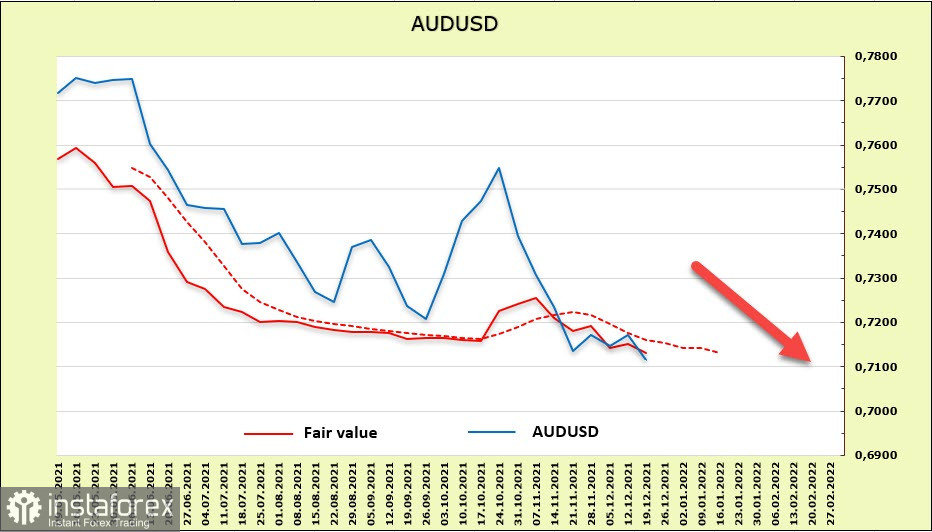

Toutefois, cet optimisme ne peut être attendu que pour l'avenir. Les contrats à terme sur l'énergie sont actuellement sous pression et le positionnement spéculatif pour le pétrole et un certain nombre d'autres matières premières est baissier. Les marchés doivent évaluer les conséquences du retrait des banques centrales des programmes de relance, ce qui conduit inévitablement à une réduction des liquidités disponibles et, par conséquent, à une baisse de la demande de risque. Par conséquent, la demande d'AUD sera principalement déterminée par des facteurs externes.

Comme il ressort du rapport de la CFTC, l'avantage baissier sur le marché à terme reste très fort, malgré une légère correction (+218 millions). Selon les résultats de la semaine de référence,

Il n'y a aucune raison pour la croissance soudaine du dollar australien. Et bien que les signes d'amélioration de la situation économique ne disparaissent nulle part, et qu'une croissance corrective puisse au moins être mise en œuvre, la tendance à long terme est sans aucun doute baissière. En cas de correction, on peut noter les niveaux de résistance de 0,7240 et 0,7310/20. Un retour au niveau de soutien de 0,6990 et plus loin à 0,6760 est plus probable.