Le président Jerome Powell a atteint un consensus presque parfait alors que la Réserve fédérale a augmenté agressivement les taux d'intérêt. Maintenant que la campagne de resserrement touche à sa fin, maintenir cet accord sera beaucoup plus difficile.

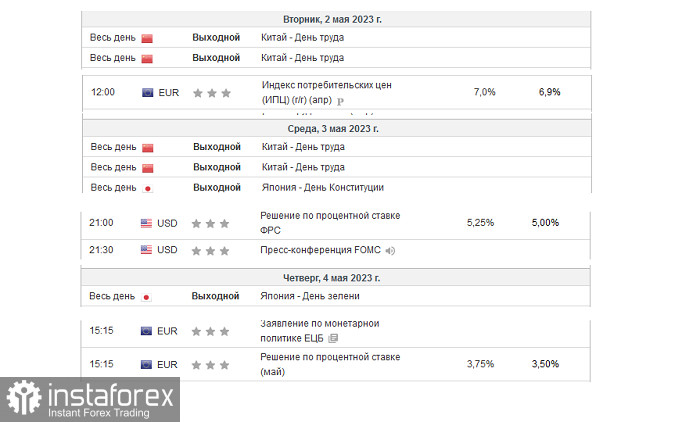

En raison de l'inflation qui a atteint 9% l'année dernière, les collègues de Powell ont tout fait pour contenir la pression des prix, et une autre augmentation de 25 points de base est attendue mercredi, ce qui pourrait être la dernière. Néanmoins, ce consensus montre déjà des signes de division face à une inflation qui reste trop élevée, tandis que les employés de la Fed et de nombreux économistes privés prévoient une récession dans les prochains mois.

Alors que Covid-19 menaçait l'économie américaine au début de l'année 2020, Powell a obtenu plus de 98% des voix du Comité fédéral des opérations de marché en soutien à ses actions, d'abord pour stimuler la croissance pendant la récession, puis pour lutter contre l'inflation l'année dernière. Une augmentation de la dissidence est plus probable car le choix entre lutter contre l'inflation ou une bien plus grande augmentation du chômage devient de plus en plus préoccupant.

La paire EURUSD réagit aux nouvelles de l'année à la baisse :

Les fonctionnaires de la Réserve fédérale ont laissé entendre que le FOMC augmenterait les taux d'un quart de point lors de sa réunion des 2 et 3 mai, portant la fourchette à 5 % à 5,25 %, le niveau le plus élevé depuis 2007 et faisant partie de la campagne de resserrement la plus agressive depuis que Paul Volcker a atteint un taux d'inflation à deux chiffres il y a quatre décennies.

L'économie souffre également du resserrement du crédit après la faillite de la Silicon Valley Bank et de la Signature Bank. Selon les économistes interrogés par Bloomberg, cela équivaut à une autre augmentation d'un demi-point de pourcentage ou plus du taux cible de la Fed, ce qui entraînera un resserrement des conditions de crédit, en particulier pour l'immobilier commercial, où des pertes importantes sont attendues.

Une autre grande incertitude est liée au plafond de la dette américaine qui se rapproche.

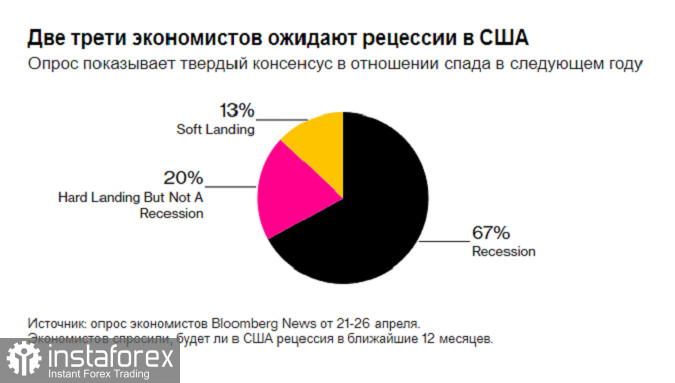

Alors que les employés de la Fed et les deux tiers des économistes prédisent une récession, cela met les électeurs du FOMC dans une position inconfortable alors qu'ils décident s'ils doivent continuer à lutter contre l'inflation ou essayer d'atténuer la croissance économique en ralentissement.

Les prévisions de la Fed en mars montrent que sept des 18 membres du FOMC ont plaidé en faveur d'au moins une autre hausse de taux au-dessus de ce qui était attendu, jusqu'à 5-5,25%, tandis qu'un responsable attendait une hausse des taux jusqu'à 6%. L'année prochaine, les différences sont encore plus marquées, la différence entre les prévisions les plus élevées et les plus basses en matière de taux étant supérieure à 2 points de pourcentage.

Les faucons de la Fed

Parmi les faucons, le président de la Fed de St. Louis, James Bullard, qui ne votera pas cette année, a appelé à une hausse des taux à un niveau compris entre 5,5% et 5,75%, affirmant que l'économie était solide et que les problèmes bancaires ne seraient pas trop coûteux. Une partie de cet avis a été soutenue par le président de la Fed de Minneapolis, Neel Kashkari, qui est électeur, et le président de la Fed, Christopher Waller.

Les colombes de la Fed

Parmi les colombes, le président de la Fed de Chicago, Charles Evans, qui est électeur, a appelé à la "prudence et à la patience" dans l'évaluation de l'impact du stress bancaire sur l'économie, tandis que Patrick Harker de la Fed de Philadelphie, un autre électeur, a averti que la Fed pourrait également agir de manière excessive et provoquer un accident.

Powell insiste sur le fait que la Fed ne relâchera pas prématurément et ne cessera pas de lutter contre l'inflation tant que la Fed ne sera pas convaincue que la croissance des prix reviendra au niveau cible de 2 % fixé par la banque centrale, même si cela entraîne une augmentation du chômage. Il a déclaré que le chemin pourrait être cahoteux, ce qui pourrait renforcer l'opinion des faucons selon laquelle il faut plus de hausses de taux.

"C'est un moment difficile pour la Fed pour prendre une décision", car elle est confrontée au risque de faire trop peu ou trop, a déclaré l'ancien président de la Fed de Boston, Eric Rosengren, lors d'une table ronde EconoFact de l'Université Tufts la semaine dernière. "Si le taux de chômage augmentait trop rapidement, cela serait une tâche plus difficile".