Le marché est fatigué des secousses. Il a décidé de vendre de l'euro. C'est pourquoi les investisseurs n'ont pas été effrayés par la forte augmentation de la probabilité d'un retournement "dovish" de la Fed en septembre à 85% après la publication des données sur les prix des producteurs. Avant la publication des données sur l'inflation des consommateurs, elle était de 63%. L'augmentation des chances d'assouplissement de la politique monétaire de la Fed est généralement un facteur haussier pour l'EUR/USD. Mais pas cette fois-ci.

Achetez d'abord, puis réfléchissez. Les marchés augmentent sur les émotions, mais lorsque les investisseurs réfléchissent, tout rentre dans l'ordre. Malgré le ralentissement de l'IPC à 4,9%, le niveau le plus bas depuis deux ans, l'inflation de base reste élevée. La hausse mensuelle de 0,4% est trop élevée pour que la Fed décide de renoncer complètement à resserrer sa politique monétaire. Cela signifie qu'il est temps pour l'EUR/USD de baisser. Et c'est ce que la paire a fait.

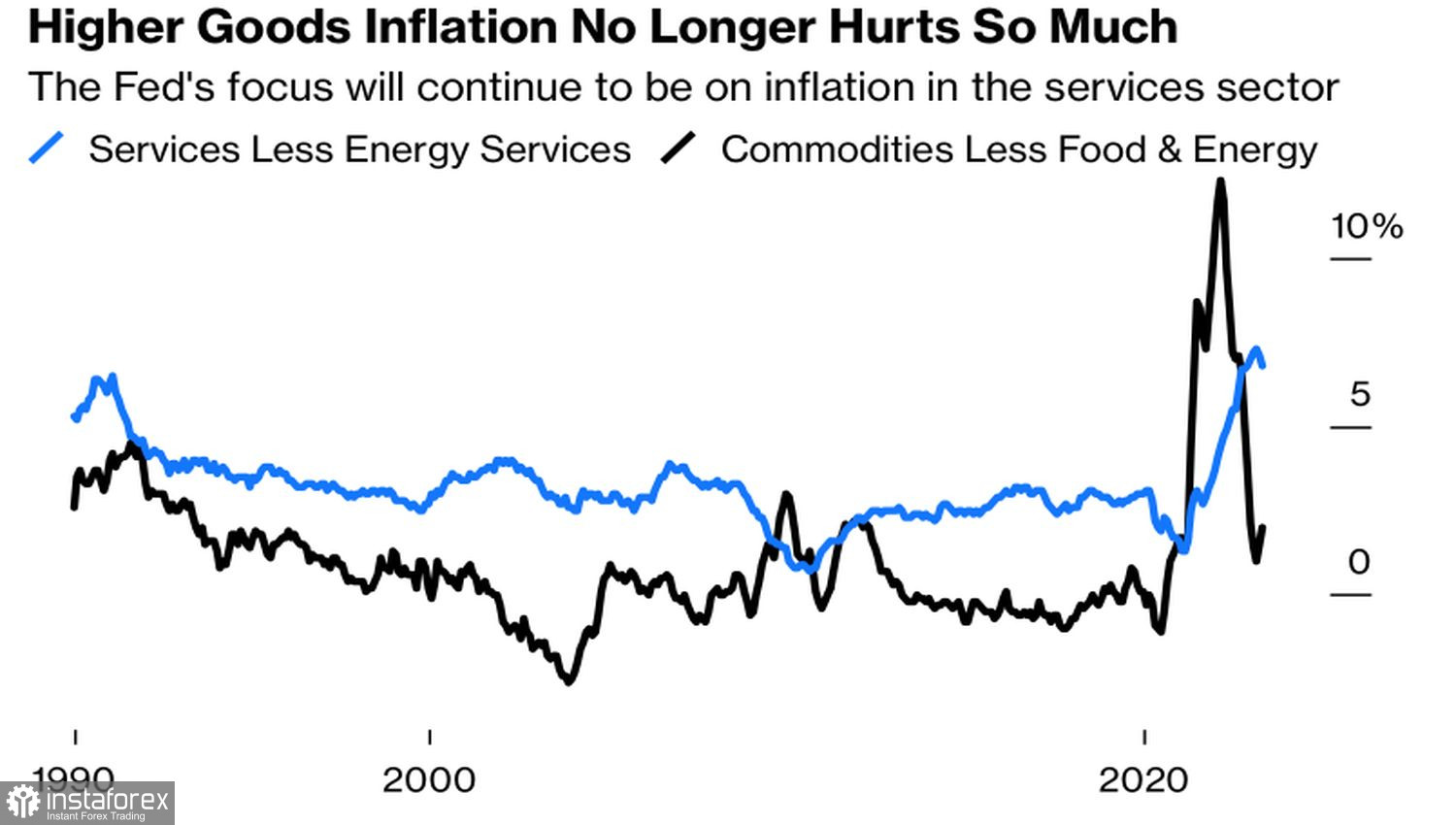

Si l'on creuse encore plus profondément, l'inflation des services s'accélère aux États-Unis, tandis que les prix des biens baissent régulièrement. Dans la direction de la cible de 2%. Pour commencer à discuter de la baisse des taux, il faut un refroidissement de l'IPC dans le secteur des services. Cela se produira lorsque le marché du travail se refroidira.

Dynamique de l'inflation aux États-Unis

Aux taux de croissance de l'emploi et d'inflation actuels, la meilleure solution est de maintenir le coût des emprunts à 5,25%, selon les responsables du FOMC. Jusqu'à présent, les investisseurs ne les ont pas crus. Cependant, le principe "ne pas aller à l'encontre de la Fed" fonctionne toujours. Et maintenant, les marchés comprennent qu'ils ont tort.

C'est pourquoi la hausse des prix des producteurs de 0,2%, et non de 0,3% m/m, comme prévu par les experts de Bloomberg, n'a pas entraîné une envolée de l'EUR/USD. L'indicateur de base à 0,2% est conforme aux attentes. Les dérivés ont immédiatement augmenté les chances d'une baisse des taux des fonds fédéraux en septembre à 85%, mais cela n'a pas aidé la monnaie régionale.

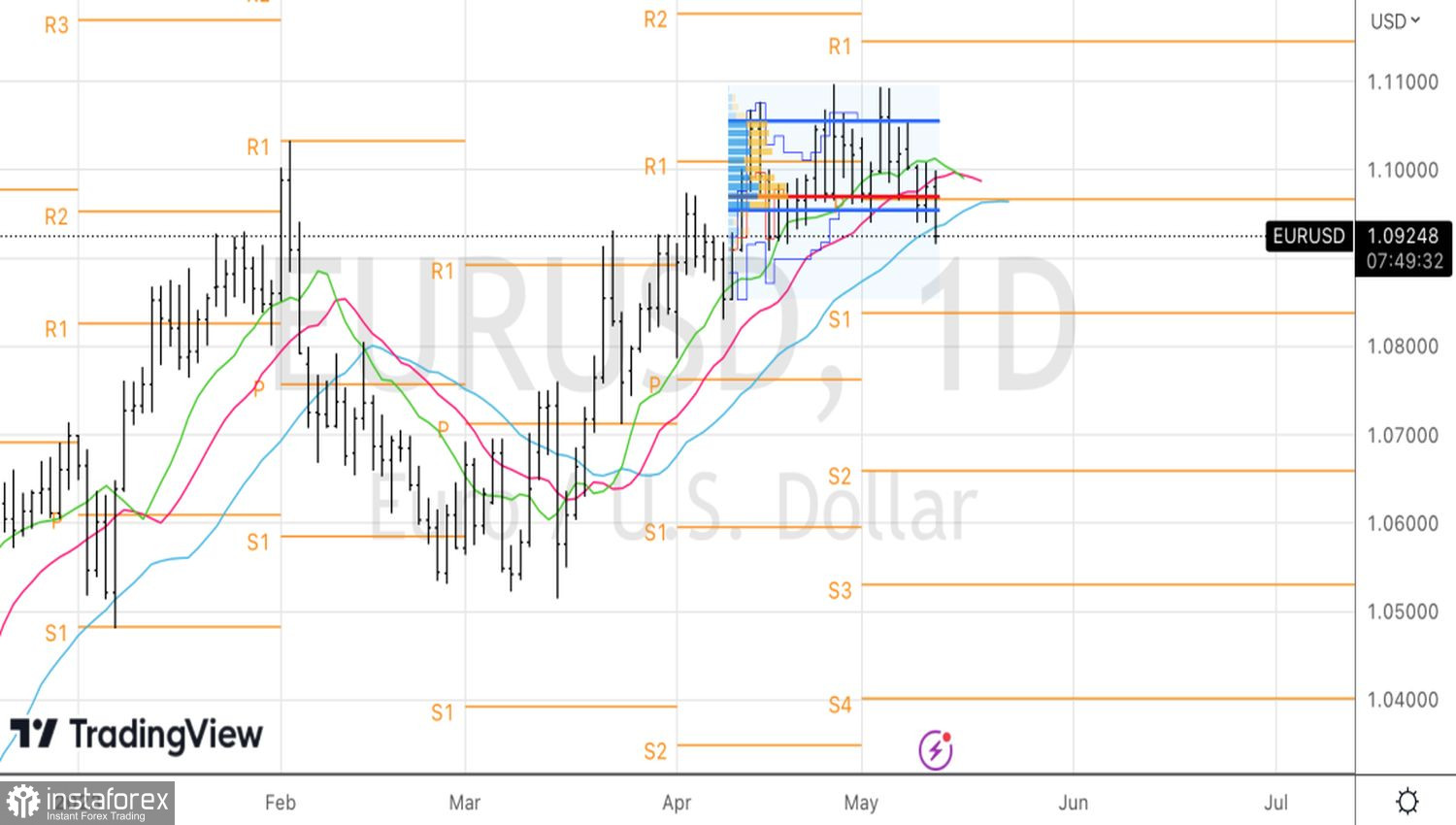

Selon les recherches de ING, l'euro est la devise G10 la plus surévaluée. Les positions longues nettes sur l'EUR/USD représentent 22% de l'intérêt ouvert. C'est le niveau le plus élevé depuis le début de 2021. Dans de telles conditions, la rupture de la fourchette de consolidation 1,095-1,105 a logiquement entraîné une activation en cascade des ordres et une baisse de la paire vers la zone du creux mensuel.

Les informations sur la première augmentation des attentes d'inflation des consommateurs depuis octobre n'ont pas aidé l'euro. Le taux annuel est passé de 4,6% à 5%. C'est un mauvais signe pour la BCE. Cela signifie que jusqu'à présent, le resserrement de la politique monétaire n'a pas donné de résultats. Il faut en faire plus. Par exemple, augmenter le taux de dépôt à 3,75%. Cependant, ce facteur est déjà pris en compte dans les cotations de la paire de devises principale. La monnaie régionale est restée indifférente à celle-ci.

Techniquement, une correction tant attendue a commencé sur le graphique quotidien EUR/USD. Pour augmenter les positions courtes formées à partir du niveau de 1,101, des rebonds des résistances à 1,095 et 1,097 conviendront, où se trouvent la limite inférieure de la fourchette de juste valeur et la juste valeur elle-même. L'incapacité de la paire à remonter au-dessus de la moyenne mobile bleue est également une raison de vendre.