La paire de devises EUR/USD a continué sa légère baisse jeudi, mais deux événements techniques significatifs se sont également produits, qu'il ne faut pas ignorer. Tout d'abord, la tentative de franchir la moyenne mobile pour la première fois depuis longtemps s'est soldée par un échec. Les taureaux n'ont pas réussi à pousser la ligne mobile, ce qui a entraîné la baisse de la paire. Nous considérons que c'est un bon signal pour le dollar. Deuxièmement, la paire se trouve près de la limite inférieure d'un canal latéral peu clair et a une réelle possibilité de le quitter. Si cela se produit, la probabilité d'une poursuite de la hausse de la devise américaine augmentera à nouveau, car elle reste fortement survendue et injustement sous-évaluée.

Il convient également de mentionner d'autres facteurs que nous avons déjà évoqués précédemment. L'indicateur CCI est entré deux fois dans la zone de surachat, chacune étant un signal fort de vente en soi. Nous ne nous souvenons que d'un seul cas où le prix est entré trois fois dans la zone extrême avant que le mouvement ne commence dans la direction opposée. Par conséquent, la probabilité de chute de la paire est vraiment élevée. En outre, il convient de rappeler que la paire a augmenté pendant deux mois d'affilée et qu'il est également nécessaire de corriger cette hausse de 600 points. Le fondement fondamental ne soutient pas l'euro, car la BCE est proche de la fin du cycle de resserrement de la politique monétaire, quoi que disent les responsables européens. Il convient de rappeler que le dollar a commencé à baisser dès l'automne dernier, lorsque les premiers signes de ralentissement de l'inflation aux États-Unis ont commencé à apparaître. Autrement dit, le marché a travaillé six mois à l'avance sur toutes les futures hausses de taux de la Fed. La même règle devrait s'appliquer dans le cas de la BCE.

L'économie européenne n'est pas plus forte que l'économie américaine, les indicateurs macroéconomiques sont plus faibles, l'inflation est plus élevée et le taux est plus bas. Sur quelle base continuer à acheter de l'euro si elle a déjà augmenté de 600 points seulement ces derniers temps ?

Gonfler une mouche en éléphant.

Nous avons déjà écrit plusieurs fois sur le problème du plafond de la dette publique aux États-Unis. Rappelons que la dette publique aux États-Unis augmente en permanence, surtout ces dernières années, et que la législation fixe une limite à la somme que le gouvernement peut emprunter pour ses besoins. Ainsi, le problème de l'atteinte de la limite se pose chaque année. Chaque année, le ministre des Finances prévient avec un visage triste de la probabilité de défaut de paiement et menace l'économie américaine de catastrophe. Chaque année, les démocrates et les républicains entament des négociations de plusieurs semaines sur les conditions d'approbation de l'augmentation de la limite une fois de plus. Et chaque année, en fin de compte, la limite est augmentée, car le défaut de paiement, même technique, ne convient ni aux démocrates ni aux républicains.

C'est pourquoi tout ce que nous observons maintenant n'est rien de plus que des jeux politiques visant à obtenir les conditions et les préférences les plus avantageuses en échange de l'approbation du projet de loi de la partie opposée. Ce qui est le plus amusant dans cette situation, c'est la réaction sérieuse de certains experts du marché. Lorsqu'un problème de dette publique survient, tout le monde commence à parler de la chute du dollar en raison de celle-ci. Bien que le dollar ait chuté en toute confiance dans notre cas avant l'apparition de ce problème. Ensuite, le dollar commence à augmenter (comme ces derniers jours) et les experts commencent immédiatement à parler de "l'augmentation des attitudes anti-risque" sur le marché, ce qui est la cause du renforcement de la devise américaine. Le fait que le dollar soit simplement suracheté et ait baissé pendant deux mois n'est pas pris en compte.

Nous pensons que le problème de la dette publique n'affecte en rien le taux de change du dollar. S'il y avait une véritable menace de défaut, s'il y avait des précédents dans le passé, s'il y avait une faible probabilité d'accord entre les démocrates et les républicains, alors on pourrait s'attendre à une baisse du dollar. Et les "sentiments anti-risques" ne seraient pas dirigés vers le dollar. Parce que qui a besoin de la monnaie d'un pays pré-défaut? Et même si par miracle il y avait une "fermeture", comme sous Donald Trump, cela ne signifie pas que l'économie américaine s'est effondrée. Elle restera la même, il suffira d'attendre quelques semaines de plus pour que les démocrates et les républicains se souviennent de leur travail et de ce pour quoi ils sont payés.

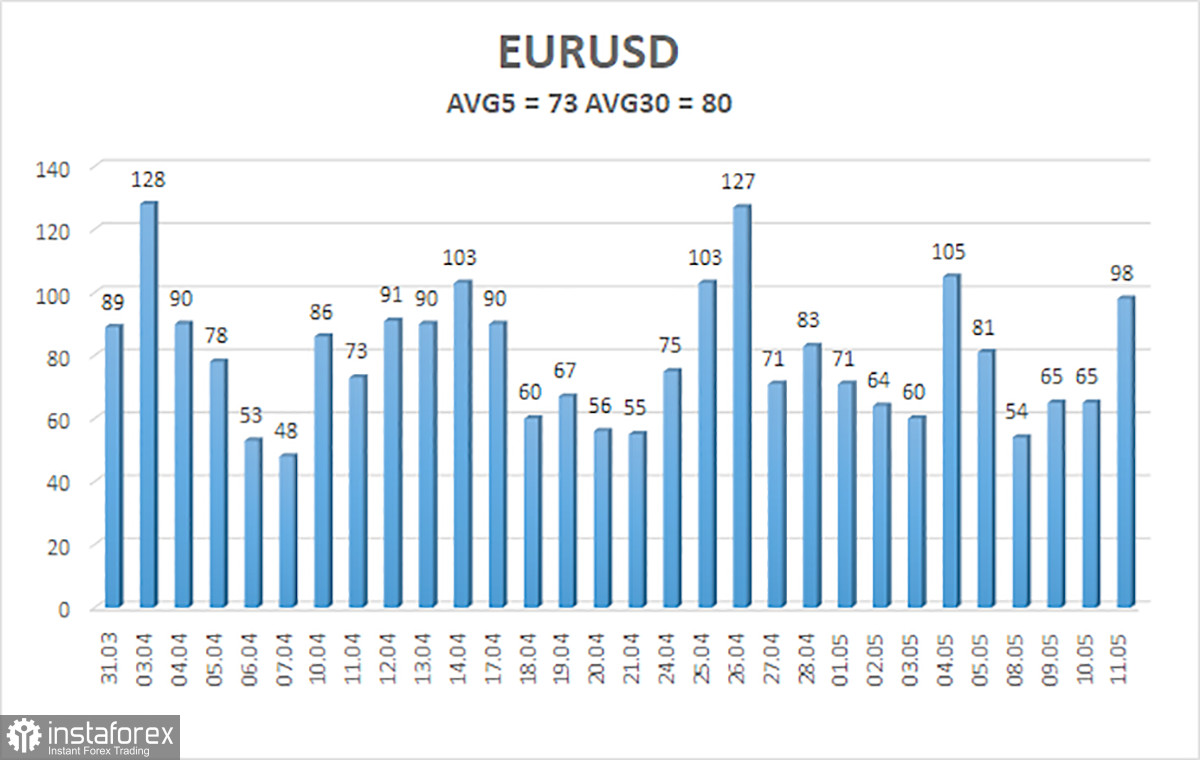

La volatilité moyenne de la paire de devises euro/dollar au cours des 5 derniers jours de négociation au 11 mai est de 73 points et est caractérisée comme "moyenne". Ainsi, nous prévoyons un mouvement de la paire entre les niveaux de 1,0854 et 1,1000 vendredi. Le retournement de l'indicateur Heiken Ashi vers le haut indiquera une nouvelle phase de mouvement ascendant dans le cadre du flat.

Les niveaux de support les plus proches :

S1 - 1,0864

S2 - 1,0742

S3 - 1,0620

Les niveaux de résistance les plus proches :

R1 - 1,0986

R2 - 1,1108

R3 - 1,1230

Recommandations de trading :

La paire EUR/USD continue de se déplacer latéralement. Il est possible de négocier uniquement sur les retournements du indicateur Heiken Ashi ou sur les plus petits TF, où il y a des tendances intraday qui peuvent être capturées. La volatilité est actuellement faible, il est donc plus difficile de négocier sur le TF de 4 heures que d'habitude.

Nous recommandons de lire:

Examen de la paire GBP/USD. 12 mai. La livre a finalement chuté grâce à Andrew Bailey.

Prévisions et signaux de trading pour l'EUR/USD le 12 mai. Rapport COT. Analyse détaillée du mouvement de la paire et des transactions commerciales.

Prévisions et signaux de trading pour GBP/USD le 12 mai. Rapport COT. Analyse détaillée des mouvements de la paire et des transactions commerciales.

Explications des illustrations:

Les canaux de régression linéaire - aident à déterminer la tendance actuelle. Si les deux canaux sont dirigés dans la même direction, cela signifie que la tendance est forte.

La ligne de moyenne mobile (paramètres 20,0, lissée) - détermine la tendance à court terme et la direction dans laquelle le commerce doit être mené actuellement.

Les niveaux de Murray - niveaux cibles pour les mouvements et les corrections.

Les niveaux de volatilité (lignes rouges) sont des canaux de prix probables dans lesquels la paire évoluera au cours des prochaines 24 heures, en fonction des indicateurs de volatilité actuels.

L'indicateur CCI - lorsqu'il entre dans la zone de survente (en dessous de -250) ou dans la zone de surachat (au-dessus de +250) - indique qu'un renversement de tendance est imminent dans la direction opposée.