Un cri dans le désert. C'est ainsi que l'on peut caractériser la déclaration de JP Morgan selon laquelle les marchés ont raison de prévoir une baisse des taux fédéraux en 2023. Selon eux, l'économie américaine se refroidit rapidement et une récession est inévitable. Et pour atténuer son impact négatif, la Fed sera contrainte d'assouplir sa politique monétaire. De tels raisonnements étaient populaires dès la fin avril, lorsque l'EUR/USD a atteint des sommets annuels. Malheureusement, de solides statistiques sur l'emploi et les ventes au détail américaines ont changé la donne dans la paire de devises principale.

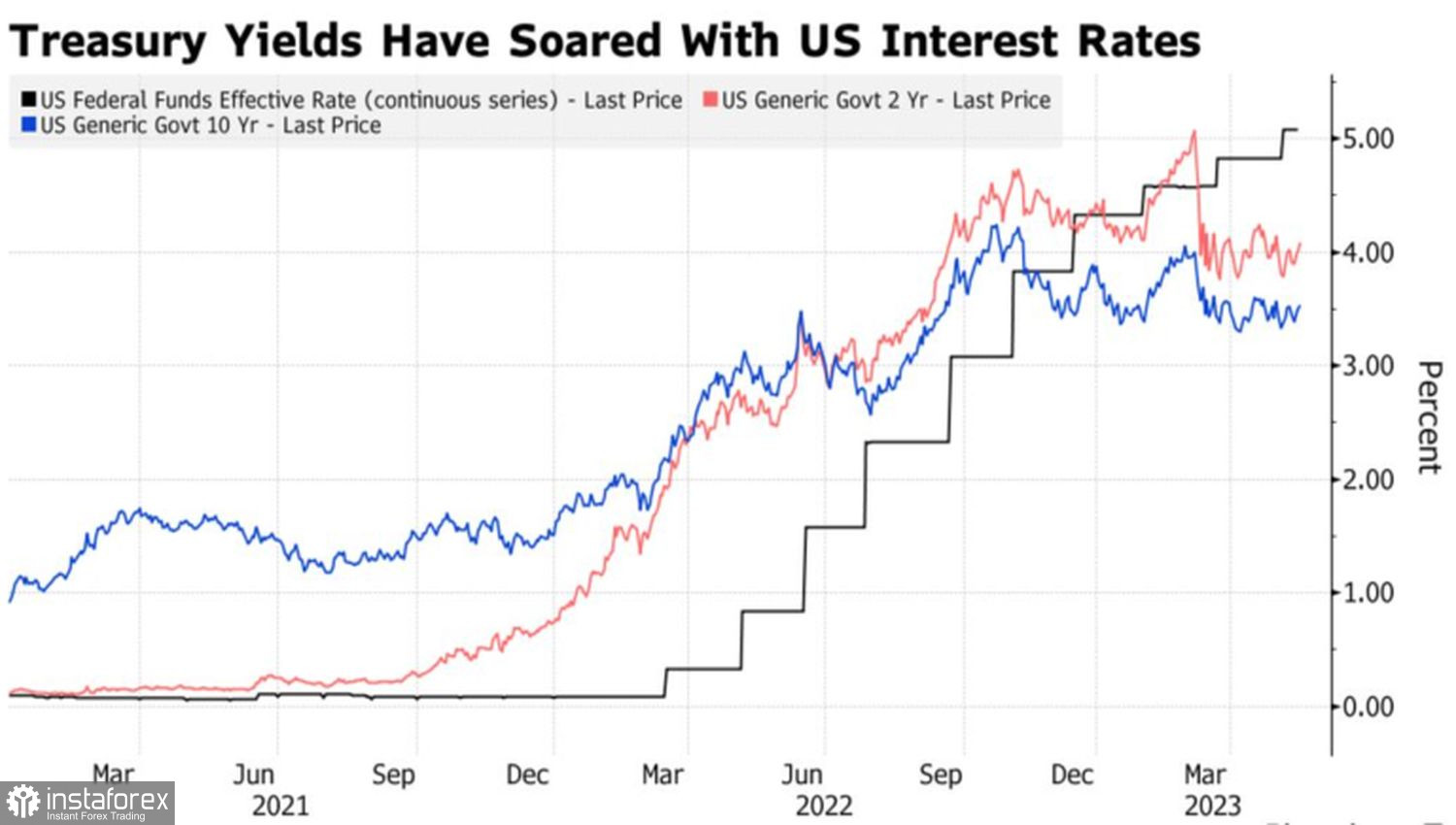

Seuls 5 des 27 experts de Bloomberg ont déclaré que les États-Unis ne connaîtront pas de ralentissement au cours des 12 prochains mois. Néanmoins, les délais de la récession prévue sont constamment repoussés à une période ultérieure. Contrairement à JP Morgan, Goldman Sachs et Barclays affirment que la Fed maintiendra les taux fédéraux à leur plus haut niveau pendant très longtemps. Cela implique une augmentation du rendement des obligations du Trésor et un renforcement du dollar américain.

Dynamique du taux de la Réserve fédérale et du rendement des obligations américaines

C'est exactement ce qui se passe actuellement. EUR/USD chute rapidement en raison de la probabilité croissante d'une augmentation de 25 pb des taux fédéraux en juin à 27% et de la réduction des chances d'une expansion monétaire en septembre à 52%. Avant le rapport sur l'emploi américain d'avril, le premier chiffre était proche de zéro et le deuxième était de 90%. Est-il surprenant que la principale paire de devises subisse une correction ?

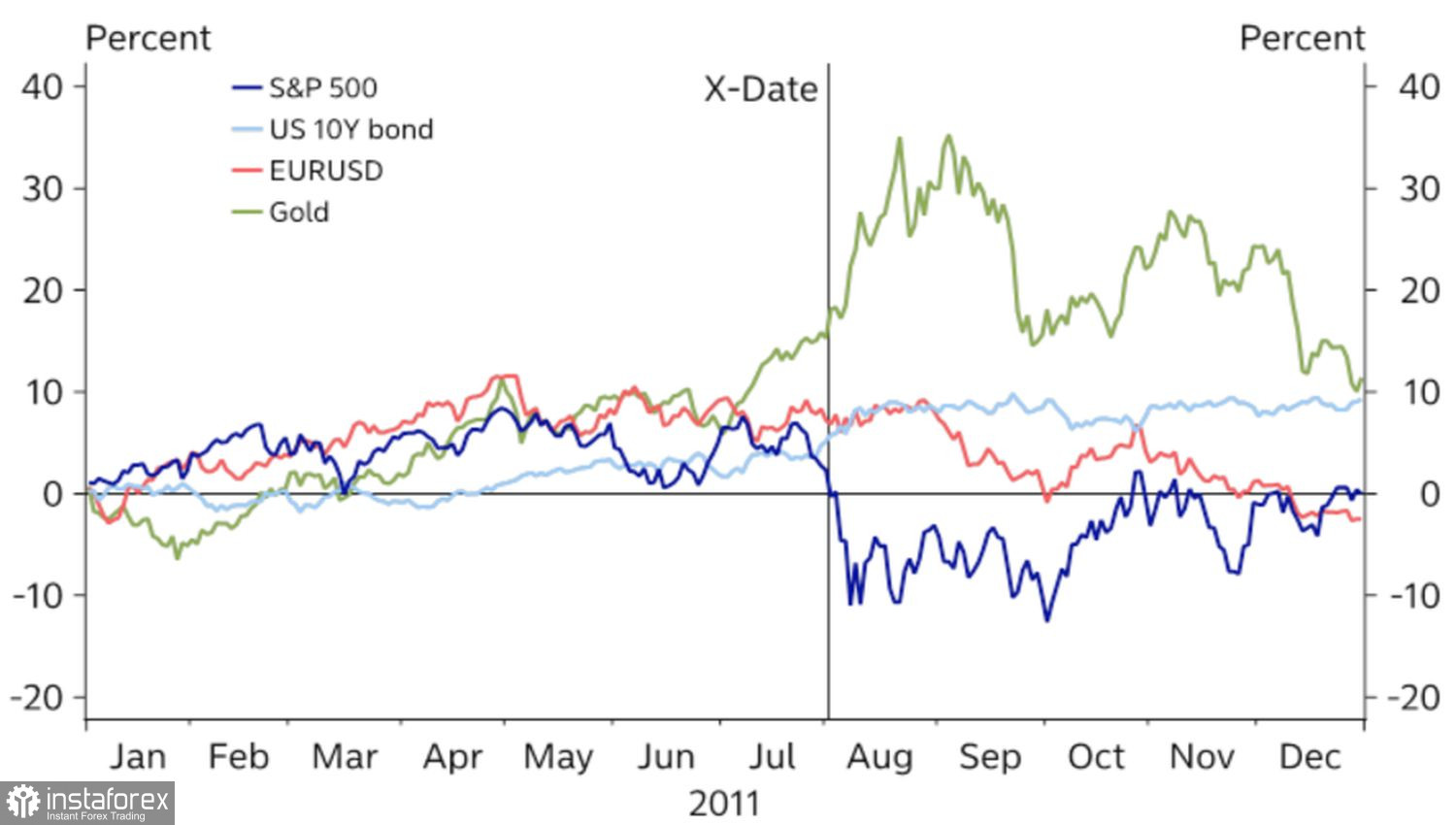

En ce qui concerne le défaut de paiement, les opinions sur la réaction du dollar américain à cet événement sont mitigées. Certains parlent du renforcement du dollar en tant que monnaie refuge. D'autres affirment au contraire que l'incapacité des États-Unis à honorer leurs obligations entraînera une récession et une baisse de l'indice USD. À mon avis, la décision la plus judicieuse serait de se tourner vers l'expérience de 2011. À l'époque, le plafond de la dette publique n'avait pas été relevé avant la date X, ce qui avait entraîné l'effondrement des indices boursiers américains et une forte hausse de l'or.

Réaction du marché à l'impasse du plafond de la dette publique américaine en 2011

Cependant, le dollar et les obligations du Trésor américain ont réagi assez calmement. Oui, les républicains et les démocrates, effrayés par la panique sur les marchés financiers, ont réussi à s'entendre en quelques heures. Mais qui a dit qu'en 2023 ils ne le feraient pas avant la date X ? Les investisseurs sont habitués aux happy-ends et ne sont pas vraiment nerveux quant au défaut potentiel. Peu importe combien la secrétaire au Trésor, Janet Yellen, avertit d'une chute de 45% du S&P 500 et de la perte de 8 millions d'emplois.

Ainsi, le marché continue de se débarrasser de l'idée d'un retournement "colombe" de la Fed en 2023. Cela a été pris en compte dans les cotations de la paire de devises principale, donc la correction de l'euro par rapport au dollar américain semble logique.

Techniquement, les "ours" sur EUR/USD ont clairement joué le modèle de retournement Double sommet. Ils dominent complètement le marché et continueront à le faire tant que les cotations se situent en dessous des moyennes mobiles. Les stratégies de vente à 1,101, 1,089, 1,086 et 1,084 fonctionnent comme des horloges. Nous gardons les positions courtes au moins jusqu'à 1,076.