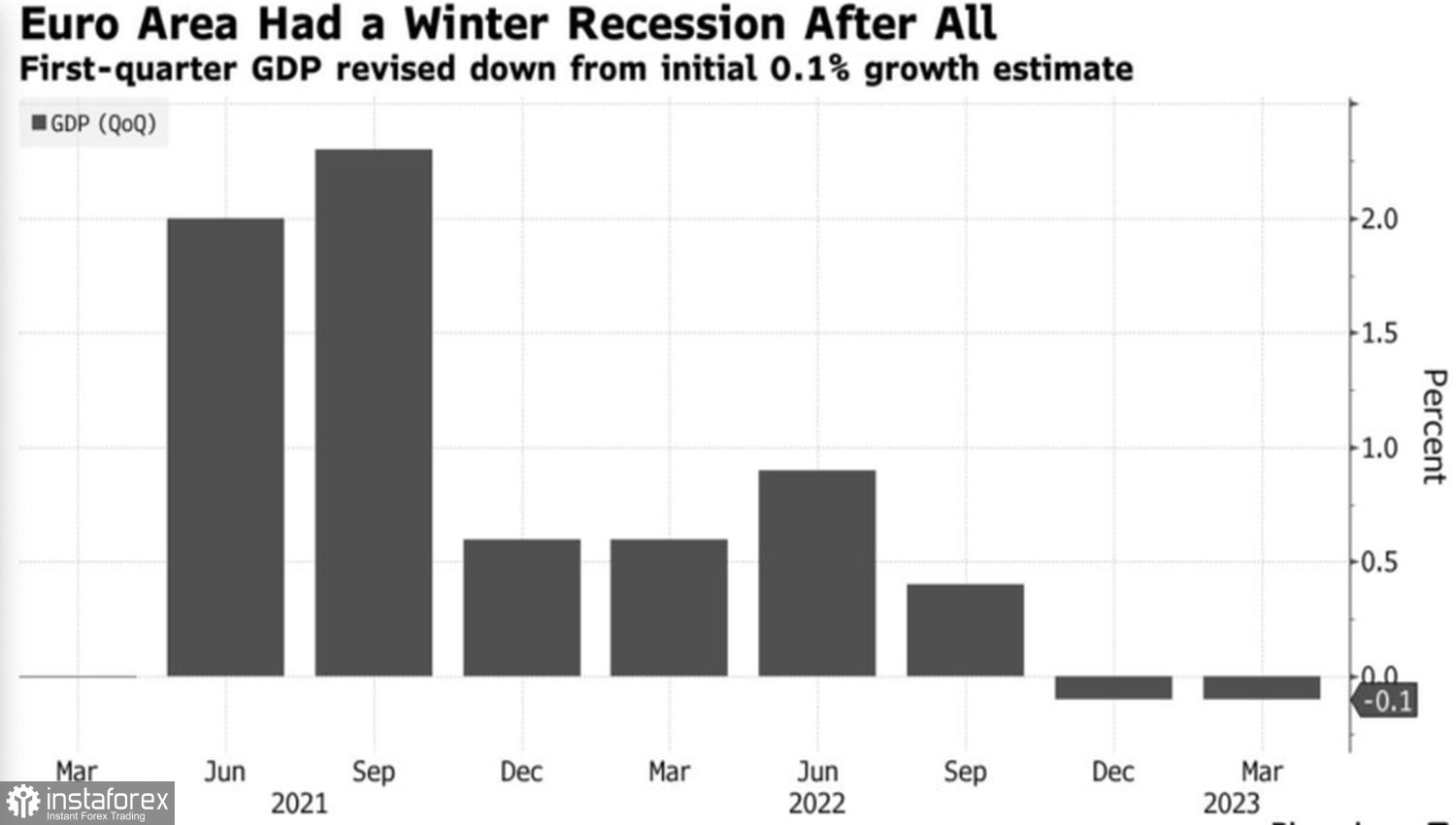

Ce qu'ils craignaient, ils l'ont finalement rencontré. La zone euro est finalement entrée en récession, ce qu'ils redoutaient pour 2022, mais dont ils étaient fiers de l'éviter en 2023. La chute des prix du gaz et l'évitement de la crise énergétique n'ont pas aidé le bloc monétaire. Lorsque la BCE resserre de manière agressive sa politique monétaire, la reprise de l'économie chinoise n'est pas aussi forte que prévu, et l'Allemagne est confrontée à une pénurie de main-d'œuvre, le PIB sera sous pression. Cependant, l'EUR/USD, à la surprise des investisseurs, a réagi à la baisse du produit intérieur brut de la zone euro au quatrième et au premier trimestre avec une croissance de 0,1%.

Dynamique de l'économie européenne

Achetez la rumeur, vendez la nouvelle. Les craintes d'une éventuelle récession dans l'économie de la zone monétaire ont été l'un des moteurs de la baisse de l'EUR/USD. Les attentes de la mort sont pires que la mort elle-même. Par conséquent, la publication des statistiques du PIB de la zone euro a provoqué la clôture des positions courtes et la hausse des cotations de la paire de devises principale. D'autant plus que les acheteurs ont trouvé un autre atout.

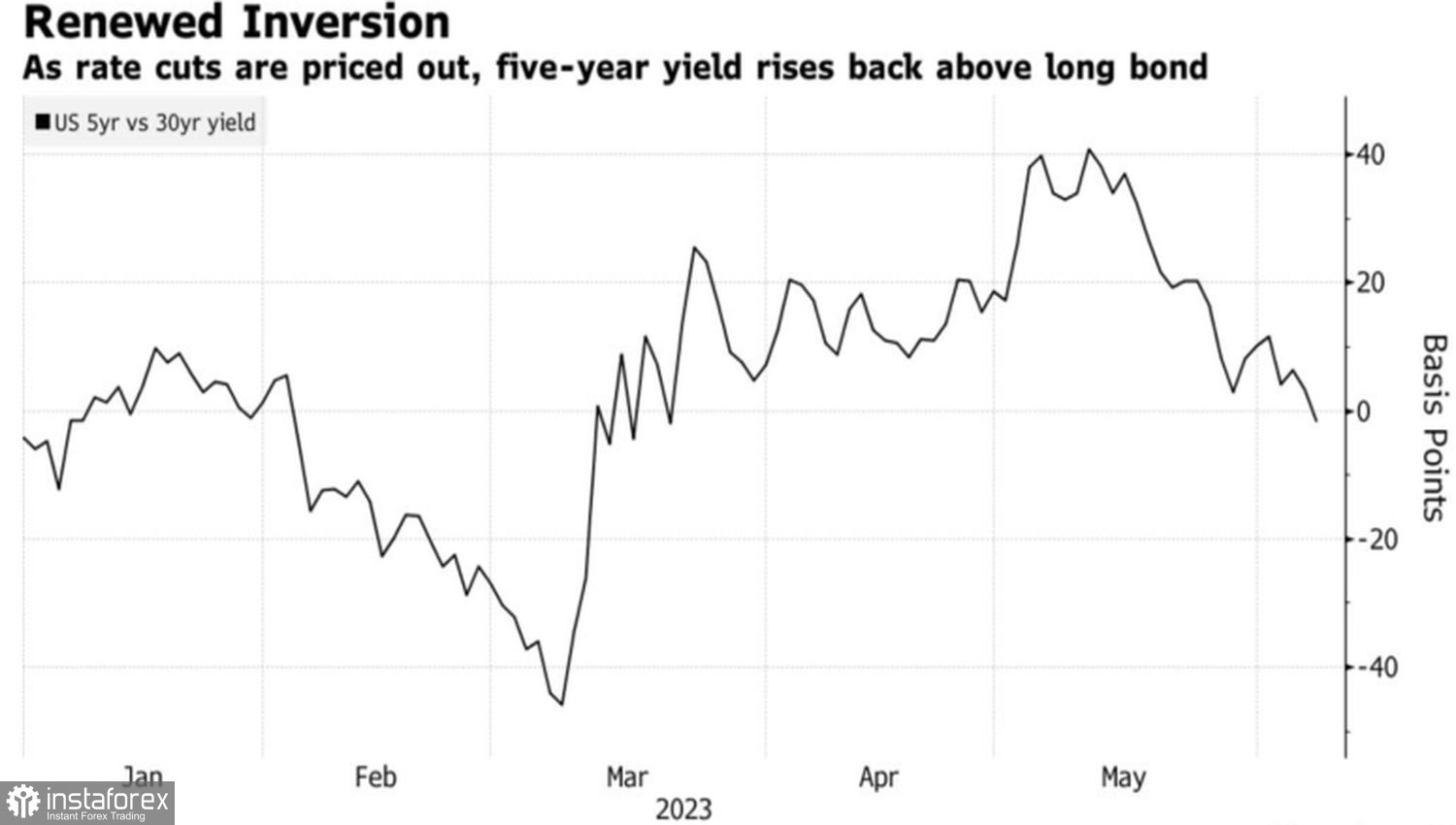

Après que les banques centrales d'Australie et du Canada ont augmenté leurs taux d'intérêt de base de manière inattendue pour les experts de Bloomberg et du marché à terme, des rumeurs ont circulé sur le Forex selon lesquelles la Fed suivrait leur exemple. Cependant, la dynamique des swaps de taux d'intérêt indique le contraire. Les dérivés sont à 100% convaincus d'une augmentation de 25 pb des taux fédéraux en juillet. Ils indiquent -7 pb en juin, ce qui implique que le coût de l'emprunt restera inchangé. Enfin, une baisse de 25 pb par rapport au pic de 5,5% est attendue d'ici la fin de l'année. C'est-à-dire, un retournement "dovish".

Dynamique des attentes de marché pour le taux de la Fed

Ainsi, les investisseurs ne pensent pas que Washington se pliera aux exigences de Canberra et d'Ottawa. Ils prévoient toujours une pause dans le resserrement de la politique monétaire en juin. Cette circonstance affaiblit la position du dollar américain.

Cependant, il y a une différence entre les spéculateurs qui ferment leurs positions courtes et ceux qui ouvrent des positions longues. Pour l'instant, il n'y a pas de raisons évidentes pour les inciter à le faire. Il est possible que la récession dans la zone euro n'ait pas d'impact sur la vision du monde de la BCE, car il s'agit du passé. Cependant, il est peu probable que le taux de dépôt augmente au-delà de 3,75 %. Et ce facteur haussier pour l'euro est déjà pris en compte dans les cotations EUR/USD.

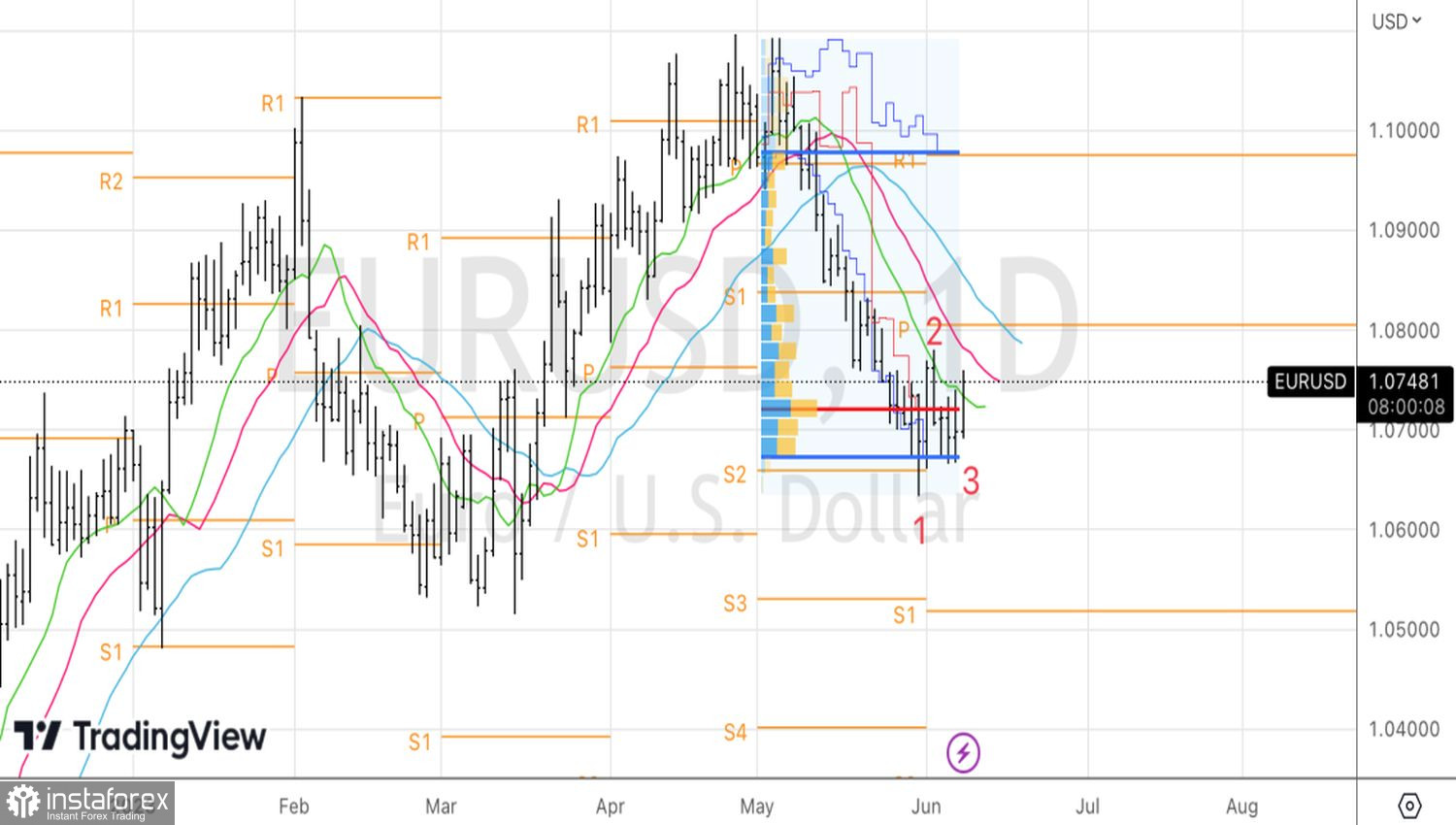

À mon avis, seule une forte baisse de l'inflation américaine en mai suivie d'une rhétorique "colombe" de la Fed lors de la prochaine réunion aidera les "taureaux" sur la paire de devises principale à dépasser 1,085. L'incapacité de le faire sera un signe de faiblesse des acheteurs et une raison de vendre. Cependant, EUR/USD devrait probablement opter pour la consolidation avant les événements importants de la mi-semaine prochaine.

Techniquement, sur le graphique quotidien de la paire de devises principale, le modèle 1-2-3 annoncé dans le précédent article est en train d'être travaillé. Cependant, il ne faut pas s'emballer avec les positions longues formées à partir du niveau 1,074. Le rebond des niveaux de pivot à 1,0765, 1,0805 et 1,0835 sera une raison de prendre des bénéfices et de passer à des positions courtes sur EUR/USD.