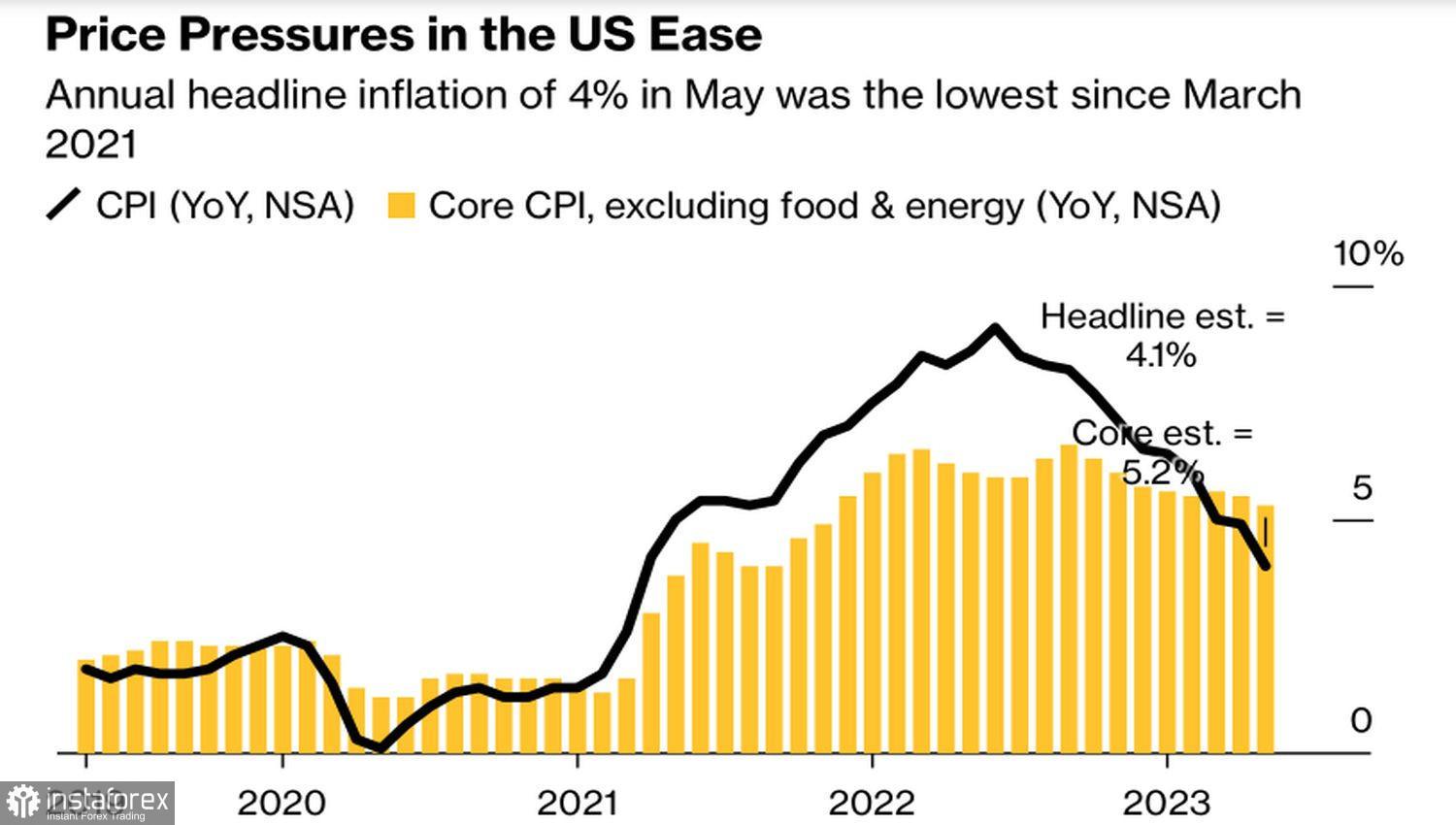

Si quelqu'un espérait que la publication des données sur l'inflation de mai aux États-Unis aiderait Jerome Powell à unifier le Comité des opérations de marché ouvert divisé, il a été déçu. Le ralentissement des prix à la consommation à 4% est un argument de poids en faveur d'une pause dans le resserrement de la politique monétaire de la Réserve fédérale. En même temps, une inflation de base de 5,3% indique que le travail de la banque centrale est loin d'être terminé. Il n'est pas surprenant que la réaction de l'EUR/USD à cet événement important du calendrier économique ait été nerveuse.

Si les "faucons" du FOMC ne voient pas la nécessité de faire une pause en juin, les centristes, au contraire, estiment qu'une pause est nécessaire. La restriction monétaire affecte l'économie américaine avec un décalage temporel. Il faut du temps pour en ressentir l'impact. Et la Fed veut gagner ce temps, obtenir de nouvelles données, puis prendre des décisions. À cet égard, le ralentissement du CPI est un argument de poids en faveur de cette décision. Après la publication des données sur les prix à la consommation, le marché à terme a augmenté la probabilité de maintenir les taux des fonds fédéraux en juin de 79% à 93%.

Dynamique de l'inflation américaine

Les experts de Bloomberg sont également d'avis que la taux d'emprunt restera à 5,25% à l'issue de la réunion du FOMC en juin. 65 des 66 spécialistes estiment que c'est le cas. Il semble que la Réserve fédérale n'ait d'autre choix que de satisfaire les désirs des marchés et des économistes.

En ce qui concerne le ralentissement de l'inflation de base, qui est passé de 5,2% à 5,3% en glissement annuel, cette évolution est un argument de poids en faveur du maintien du taux des fonds fédéraux à un niveau stable pendant une période prolongée. Cependant, la Fed en a parlé depuis longtemps. Les investisseurs ne l'ont pas cru pendant longtemps, mais ont fini par y croire. L'absence de retournement "dovish" en 2023 est un argument "bullish" pour le dollar américain, mais il est déjà largement intégré dans les cotations EUR/USD.

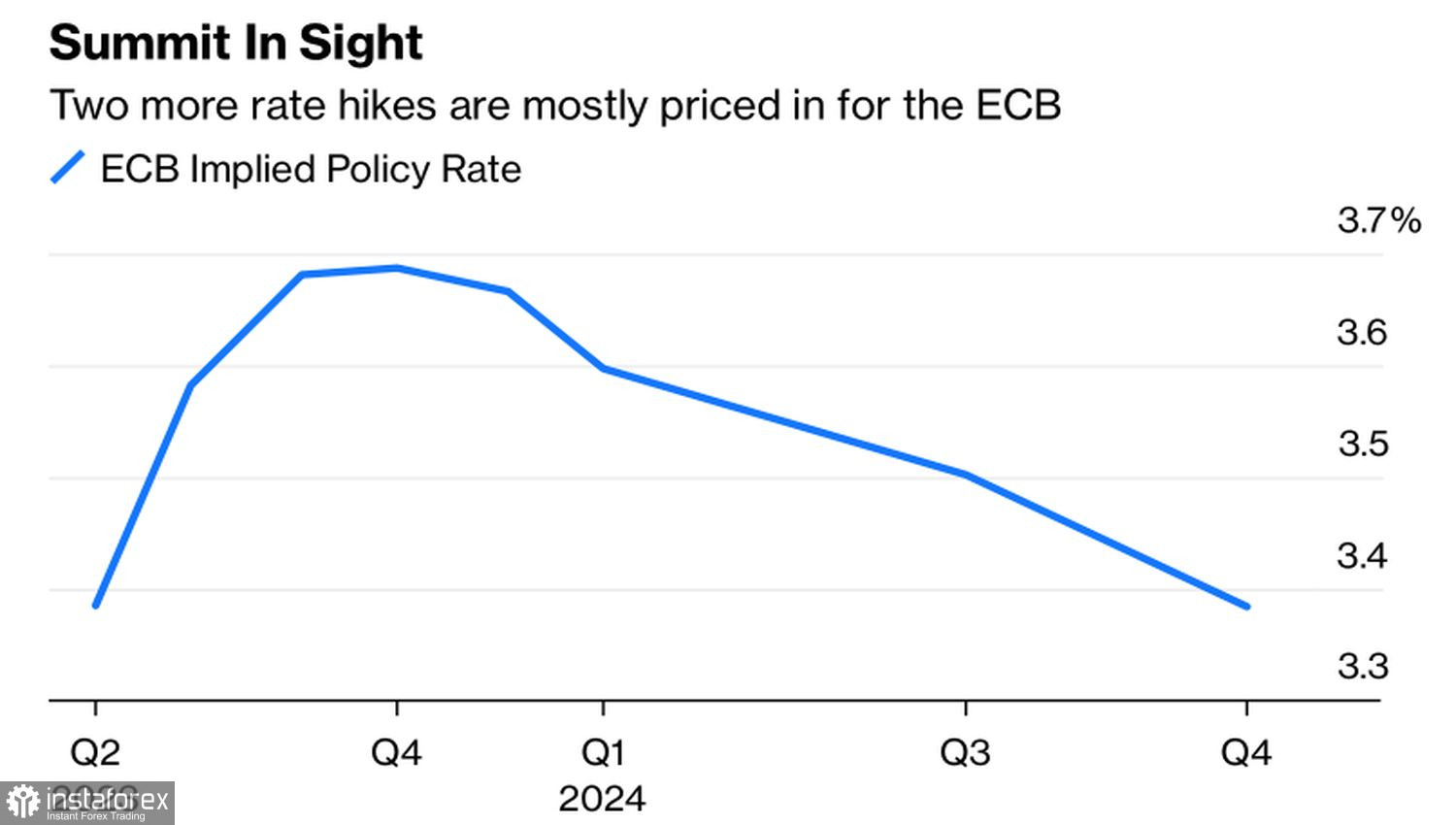

Tout comme la hausse de 25 points de base du taux de dépôt de la BCE, portant celui-ci à 3,5 % lors de la réunion du Conseil des gouverneurs de juin. 37 des 38 experts de Bloomberg s'attendent à ce que la réunion à Francfort se termine ainsi. Cependant, la Banque centrale européenne voudra-t-elle parler d'une pause à l'avenir ? L'inflation dans la zone euro ralentit. Cependant, la récession prévue pour 2022-2023 indique que les risques de surchauffe sont élevés.

Dynamique des attentes de marché concernant le taux de la BCE

Ainsi, les verdicts de la Fed et de la BCE sont connus des investisseurs avant même leur annonce. Par conséquent, la dynamique de l'EUR/USD sera déterminée non pas par la mesure dans laquelle les taux seront augmentés, mais par la rhétorique de Jerome Powell et Christine Lagarde lors des conférences de presse à l'issue des réunions des banques centrales. Dans le cas de la Réserve fédérale, les prévisions mises à jour du FOMC sur le taux des fonds fédéraux auront également une importance cruciale.

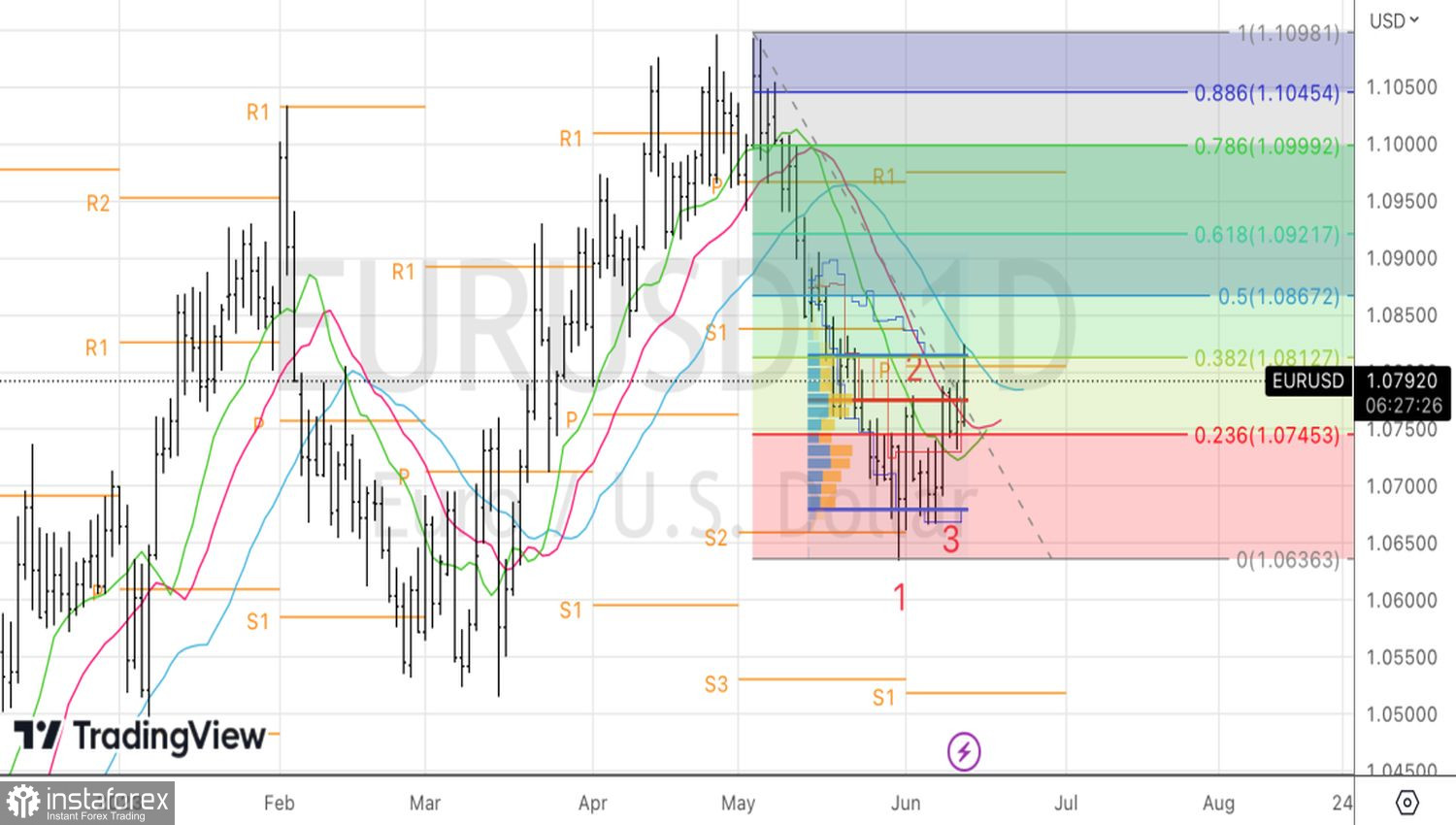

Techniquement, l'incapacité des "taureaux" sur la paire de devises principale à franchir une résistance importante à 1,081-1,0815 est un signe de leur faiblesse et une raison de vendre. Cependant, le retour de l'EUR/USD au-dessus de ce niveau ou le rebond de la juste valeur à 1,0775 pourraient attirer de nouveaux acheteurs.