Le yen japonais est pris au piège de la divergence des politiques monétaires. Alors que la BoJ a décidé lors de sa réunion de juin de maintenir le contrôle de la courbe des rendements et le taux de nuit à leur niveau actuel, ses homologues des autres pays développés durcissent leur politique monétaire. En conséquence, la paire USD/JPY monte rapidement, tandis que les cotations EUR/JPY atteignent leur plus haut niveau en 15 ans.

L'augmentation des taux de la banque centrale entraîne une augmentation du rendement des obligations. Les initiateurs de ce processus en juin ont été l'Australie et le Canada. Ils ont augmenté le coût de l'emprunt après une pause, surprenant les investisseurs. La BCE a fait un autre pas vers la restriction monétaire, tandis que la Fed a laissé entendre une poursuite du cycle en juillet. Les prochains sur la liste sont la Banque d'Angleterre et la Banque nationale suisse. On attend d'eux une hausse des taux de 25 à 50 points de base.

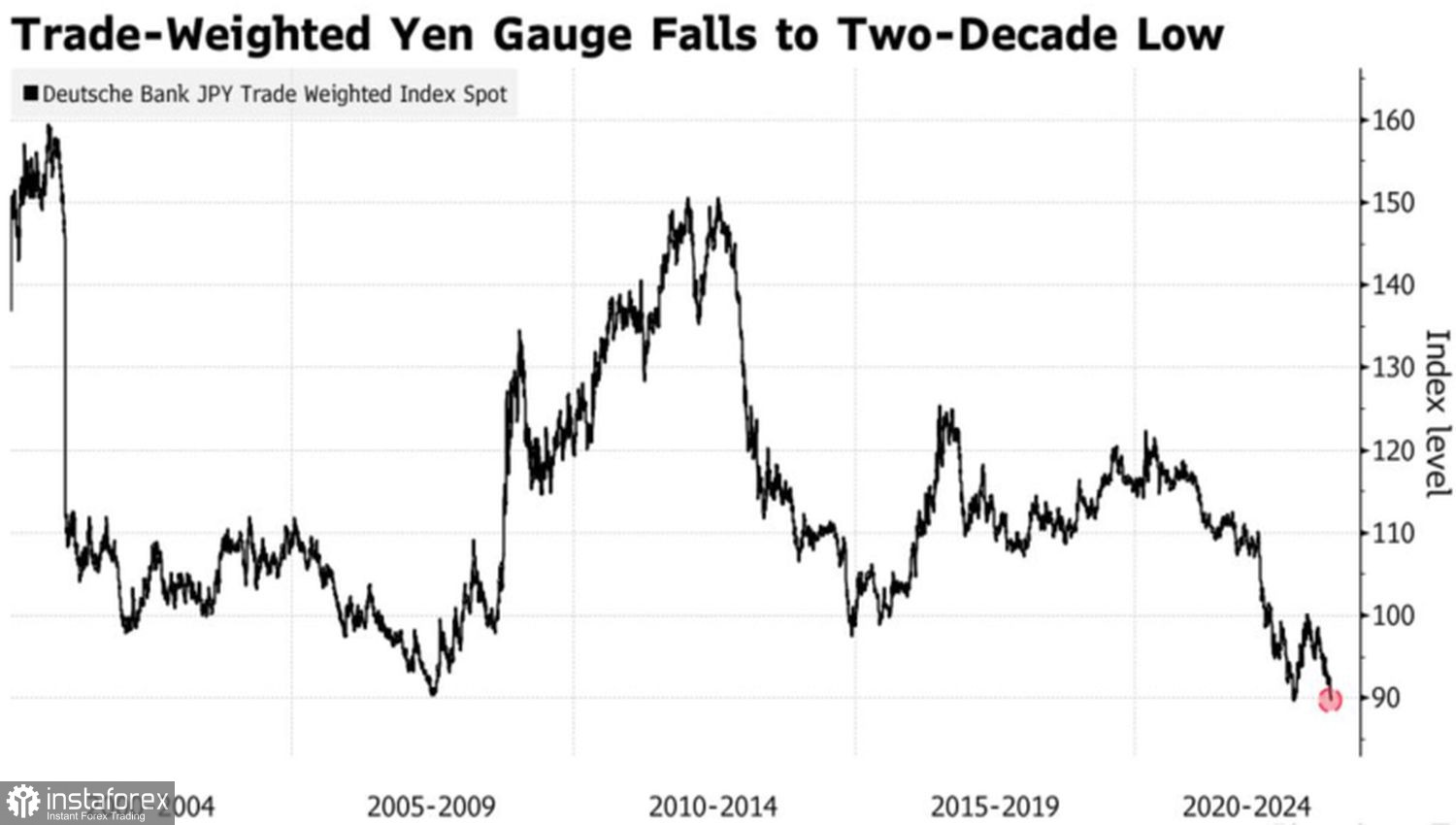

Dans ce contexte, la Banque du Japon apparaît comme une sorte de mouton noir. Elle a déclaré que l'inflation ralentirait d'ici la fin de l'année. Il est donc nécessaire de conserver patiemment les stimuli monétaires. La plupart des experts de Reuters s'attendaient à ce résultat lors de la réunion de juin de la BoJ. Cela a sérieusement affaibli le yen. Son taux de change pondéré par le commerce par rapport à ses principaux concurrents a chuté à un niveau record.

Évolution du taux de change pondéré par le commerce du yen

Cette circonstance augmente le coût des importations et provoque l'insatisfaction du gouvernement japonais. Il recourt de plus en plus souvent à des interventions verbales. Ainsi, le ministre des Finances, Shunichi Suzuki, a déclaré qu'il surveillait attentivement les événements sur le Forex et prendrait des mesures en matière de politique monétaire si nécessaire. Le ministre de l'Économie, Yasutori Nishimura, affirme que les fonctionnaires surveillent tout événement excessif ou spéculatif sur le marché des changes.

Comme l'expérience de l'automne 2022 l'a montré, les interventions verbales dans la vie du Forex ne mènent à rien. Des interventions monétaires sont nécessaires. L'année dernière, Tokyo officiel a dépensé environ 65 milliards de dollars pour cela. Le ministère des Finances et la banque centrale ont vendu USD/JPY par l'intermédiaire d'intermédiaires lorsque la paire de devises s'approchait des niveaux de 146 et 152. Cette fois-ci, la plupart des experts de Reuters prévoient que le niveau de 145 deviendra la ligne rouge.

On ne peut pas envier le yen. La stabilisation de l'inflation de base dans les pays développés du monde oblige les banques centrales à reprendre ou à poursuivre les cycles de resserrement de la politique monétaire. Cela entraîne une augmentation du rendement des obligations et l'élargissement de ses écarts avec les homologues japonais. En conséquence, les traders de carry entrent en jeu. Les joueurs sur la différence achètent des actifs à revenu et vendent la monnaie de financement - le yen.

La dynamique future de l'USD/JPY dépendra de la volonté de Jerome Powell de confirmer les deux actes de restriction monétaire de la Réserve fédérale en 2023, chacun de 25 points de base. Le président de la Fed s'adressera à la Chambre des représentants et au Sénat.

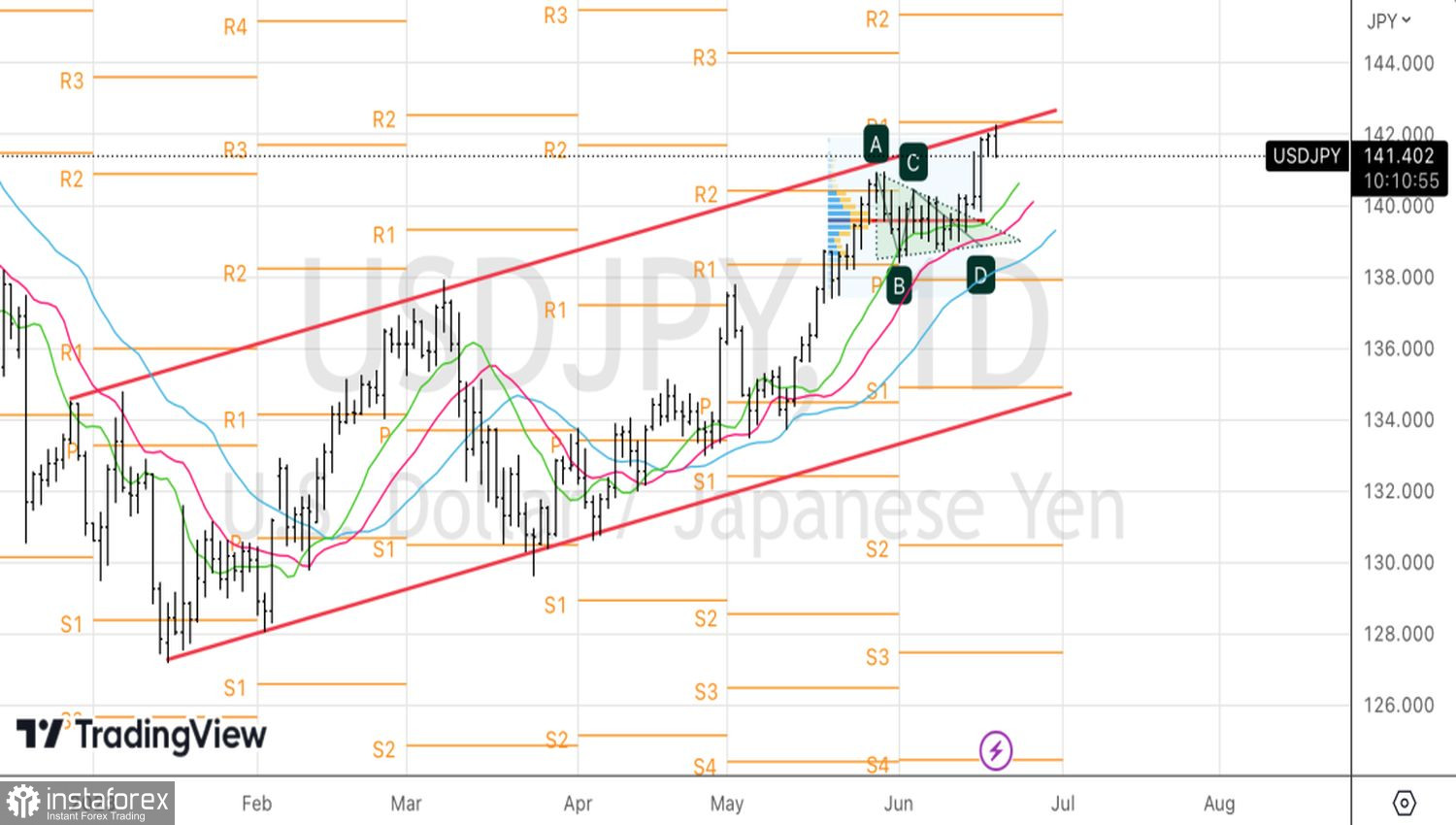

Techniquement, sur le graphique journalier de l'USD/JPY, la stratégie d'achat a été clairement mise en œuvre en cas de rupture de la juste valeur précédente à 139,9 et de la limite supérieure du triangle à 140,2 et 140,4. Utilisez le repli actuel pour augmenter les positions longues en direction de 142,5 et 144.