La Banque centrale suisse annoncera jeudi les résultats de sa dernière réunion. La rencontre de juin ne sera pas une simple formalité : selon la plupart des analystes, le régulateur augmentera le taux d'intérêt de 25 points de base, à 1,75 %. Cependant, certains experts estiment que la BNS optera pour une mesure plus agressive, en augmentant le taux immédiatement de 50 points de base. Si le premier scénario a un impact modéré sur la paire de devises eur/chf, une option plus agressive pourrait considérablement renforcer la monnaie suisse par rapport à l'euro.

Inflation et BNS

Tout d'abord, il convient de noter que la probabilité d'une hausse du taux de la BNS en juin est estimée à près de 100 %. Le sujet de discussion porte sur l'ampleur de l'augmentation et les perspectives ultérieures de resserrement de la politique monétaire. Le fait même de l'augmentation du taux "n'est pas contesté", en particulier après les récentes déclarations de Thomas Jordan. Le président de la BNS a déclaré qu'il était "très important" de réduire l'inflation dans le pays au niveau de la stabilité des prix. Il a ajouté que le régulateur n'avait pas besoin d'attendre une accélération des indicateurs d'inflation pour ensuite augmenter le taux d'intérêt - selon lui, il est nécessaire d'agir de manière préventive.

Il convient de rappeler que la BNS a augmenté son taux en mars 2022, le faisant passer de -0,75% à la valeur actuelle de 1,50%. Ainsi, les propos de Jordan selon lesquels la banque centrale "ne devrait pas s'attendre à une hausse de l'inflation" ne doivent pas être interprétés de manière linéaire. En réalité, il s'agit d'un abandon de la position d'attente et d'une annonce d'actions futures, malgré la tendance baissière des indicateurs d'inflation.

Le rapport sur l'indice des prix à la consommation publié début mai indique que l'inflation en Suisse accélère principalement en raison de l'augmentation des tarifs intérieurs, après la stabilisation des prix de l'énergie et des produits importés.

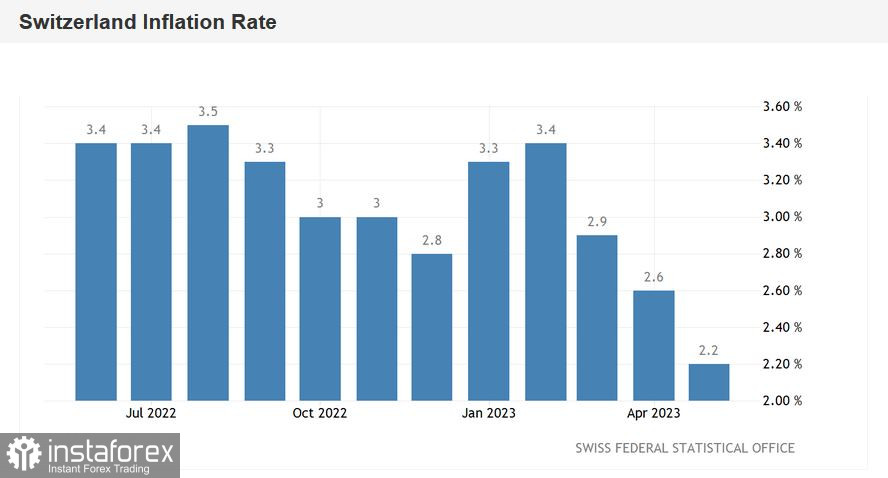

Selon le communiqué, l'indice des prix à la consommation annuel a diminué en mai pour atteindre 2,2%. Pour comparaison, en début d'année, l'IPC global était de 3,4%, tandis que le mois précédent (c'est-à-dire en avril), l'indice était de 2,6%. L'indice de base, excluant les prix volatils de l'énergie et des produits alimentaires de base, a diminué en mai pour atteindre 1,9%. Ici encore, une tendance à la baisse est observée : en avril, cet indicateur était de 2,2%.

L'inflation a été stimulée par la hausse des loyers, des forfaits touristiques et de certains produits alimentaires. Dans le même temps, les tarifs des transports aériens, ainsi que des combustibles pour le chauffage et le diesel ont eu un effet de réduction sur l'inflation.

D'un côté, l'indice des prix à la consommation montre une tendance à la baisse, tant pour l'indice général que pour l'indice de base. D'un autre côté, le niveau actuel d'inflation ne convient pas à la BNS. Il y a quelques semaines, le chef du régulateur suisse, Thomas Jordan, a déclaré que la banque centrale "ne peut pas permettre que les taux de croissance des prix à la consommation restent trop longtemps au-dessus de 2%". Il s'agit d'un autre signal de faucon de la part du chef de la BNS, indiquant que la banque centrale est prête à resserrer encore davantage la politique monétaire - du moins dans le contexte de la réunion de juin.

Il convient de noter que les taux de croissance des prix à la consommation en Suisse restent les plus lents parmi tous les pays développés de l'Organisation de coopération et de développement économiques (OCDE). Compte tenu de ce facteur, ainsi que du ralentissement effectif de l'IPC en Suisse en mai, il est possible que la rhétorique de la BNS à l'issue de la réunion de juin soit "concluante". Autrement dit, la banque centrale augmentera le taux, mais ne prévoira pas de durcissement ultérieur de la politique monétaire.

Scénarios possibles

Selon les experts de Credit Suisse, il existe deux scénarios possibles. Le premier scénario, dont la probabilité est estimée à environ 40%, prévoit une augmentation simultanée du taux de 25 points avec une allusion possible à la fin du cycle actuel de durcissement de la politique monétaire. Dans ce cas, le franc sera sous pression sur l'ensemble du marché, en particulier face à l'euro, car la Banque centrale européenne continue d'adopter une position de faucon.

La deuxième option, dont la probabilité est estimée à 60%, prévoit également une hausse de 25 points de base du taux d'intérêt - mais dans ce cas, la BNS conserve une orientation de faucon et annonce effectivement des mesures supplémentaires pour resserrer la politique monétaire.

Si la première option est mise en œuvre, la paire de devises eur/chf augmentera, atteignant au moins le niveau de 0,9850 (la limite supérieure du nuage Kumo sur le graphique journalier). À moyen terme, la paire peut atteindre la limite de la 99ème figure.

Si la deuxième option est mise en œuvre, les ours eur/chf peuvent temporairement prendre l'initiative, en tirant le prix vers le niveau de 0,9750 (à ce niveau de prix, les lignes Tenkan-sen Kijun-sen coïncident sur le timeframe D1). Une correction à la baisse dans ce cas peut être utilisée comme une occasion d'ouvrir des positions longues - avec des objectifs de 0,9800 et 0,9850.

Un retournement de tendance nordique, à mon avis, n'est possible que dans le cas d'une augmentation de 50 points de base du taux d'intérêt tout en maintenant une orientation de faucon. Un tel scénario est peu probable, mais sa mise en œuvre permettra aux ours eur/chf de développer un mouvement à la baisse durable vers la région de la 96ème figure.