La semaine sur les marchés boursiers mondiaux s'est terminée sur une note négative dans un climat global de pessimisme, dû d'une part à la publication du procès-verbal de la réunion de juin de la Réserve fédérale concernant la politique monétaire, et d'autre part, à des données contradictoires sur l'emploi provenant de la société ADP et du ministère du Travail américain.

Les marchés continuent d'être agités par la possibilité de poursuite du cycle de hausse des taux d'intérêt des banques centrales mondiales, en particulier de la Réserve fédérale. Le procès-verbal de la réunion du régulateur américain a confirmé cette probabilité. Ce n'était pas une nouvelle, mais les marchés ont réagi fidèlement à cette nouvelle négative, qui s'est intensifiée après la publication des données sur l'emploi dans le secteur privé par ADP, montrant une forte croissance des emplois, principalement dans le secteur des services. Cette nouvelle négative a renforcé la possibilité que la Réserve fédérale se décide enfin à augmenter les taux d'intérêt annoncés précédemment à deux reprises.

Mais la situation est devenue à nouveau incertaine après la publication vendredi des données officielles sur le nombre de nouveaux emplois dans le secteur non-agricole aux États-Unis, qui ont montré une croissance nettement plus faible que prévu, atteignant seulement 209 000 contre les 225 000 attendus. Toutefois, ces chiffres restent au-dessus du seuil critique de 200 000, ce qui indique dans l'ensemble un rythme positif de croissance de l'emploi, mais avec un risque de chute marquée à l'avenir.

Le marché des changes ainsi que le marché des matières premières ont réagi assez froidement à ces nouvelles, confirmant en principe notre thèse précédemment énoncée selon laquelle seule la stabilisation ou la reprise de l'inflation américaine pourrait inciter réellement la Réserve fédérale à poursuivre la hausse des taux d'intérêt.

Alors, que peut-on attendre sur les marchés cette semaine ?

L'événement majeur de cette semaine sera la publication des données sur l'inflation en Chine, en Allemagne et bien sûr aux États-Unis. Malgré l'importance de ces chiffres en provenance de la Chine et de l'Allemagne, l'attention des marchés sera principalement axée sur l'annonce des nouvelles données de l'indice des prix à la consommation aux États-Unis, qui sera publié mercredi. Rappelons que la décision de la Réserve fédérale américaine (Fed) en matière de politique monétaire continue de jouer un rôle crucial pour les marchés financiers mondiaux.

Selon le consensus des prévisions, le taux d'inflation annuel global devrait baisser à 3,1% contre 4,0% pour la période précédente. En revanche, sur une base mensuelle, l'indice devrait augmenter de 0,3% en juin, par rapport à une hausse de 0,1% en mai.

Si ces données, surtout en termes annuels, confirment une baisse attendue ou une baisse encore plus importante, on peut s'attendre à une nouvelle vague de demande pour les actifs risqués, y compris les matières premières, accompagnée d'une baisse du cours du dollar face à une baisse du rendement des Treasuries. Ce comportement du marché pourra être expliqué par une baisse significative de la probabilité de nouvelles hausses des taux de la Fed.

Nous sommes toujours d'avis que l'autorité américaine ne relèvera plus les taux d'intérêt, ce qui peut être pleinement confirmé par les données sur l'inflation aux États-Unis publiées cette semaine.

Prévision du jour :

EUR/USD

La paire a atteint notre objectif précédent de 1.0970, dont la rupture pourrait entraîner une hausse de la paire jusqu'à 1.1100 en raison d'une possible poursuite de la baisse de l'inflation aux États-Unis.

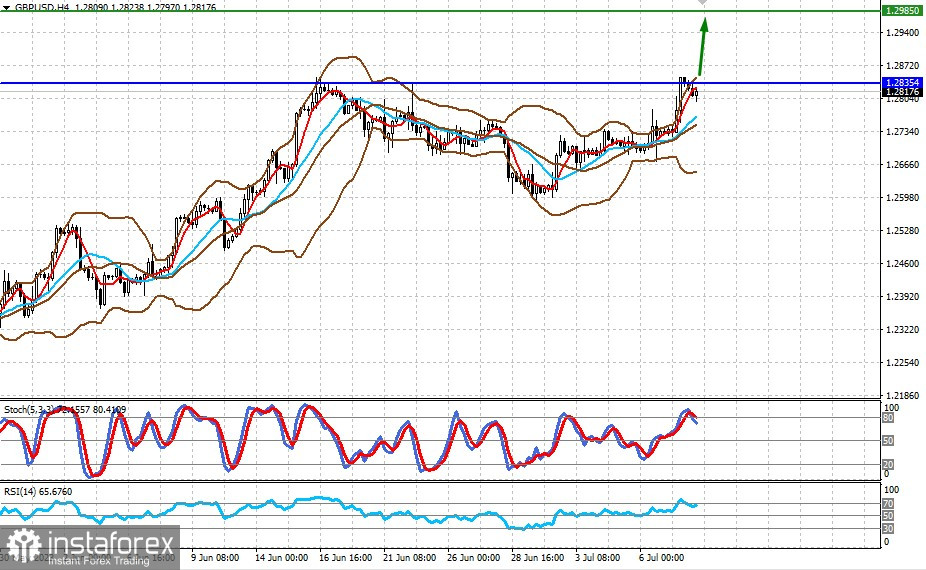

GBP/USD

La paire teste le niveau de 1.2835, une hausse au-delà de ce niveau pourrait conduire à une augmentation de la paire jusqu'à 1.2985. Cela pourrait être favorisé par la publication de données sur la baisse de l'inflation aux États-Unis et des attentes solides de hausse des taux de la Banque d'Angleterre en raison de l'inflation élevée déjà présente au Royaume-Uni.