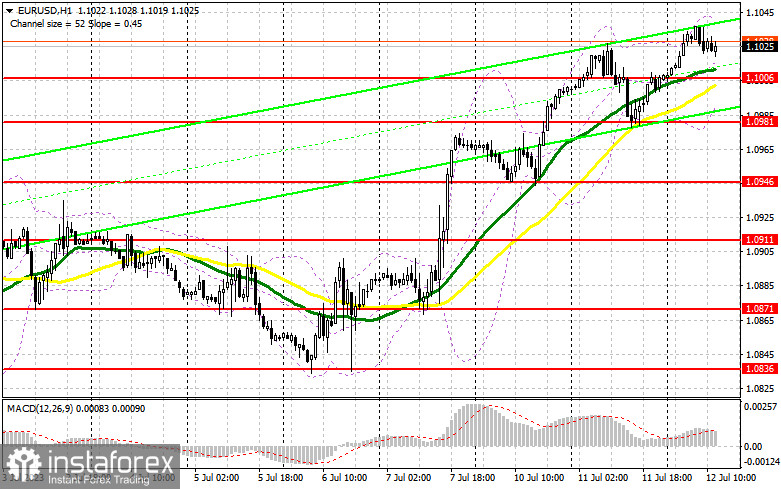

Dans ma prévision matinale, j'ai attiré l'attention sur le niveau 1.1016 et recommandé de prendre des décisions d'entrée sur le marché en fonction de celui-ci. Regardons maintenant le graphique sur 5 minutes et analysons ce qui s'est passé là-bas. Compte tenu de la volatilité enregistrée en première moitié de journée, il était peu probable d'espérer des points d'entrée quelconques avec une différence de 17 points. Nous n'avons même pas atteint 1.1016, donc je n'ai reçu aucun signal. Pour la deuxième moitié de journée, compte tenu de la spécificité des données, l'analyse technique a été légèrement révisée.

Pour ouvrir des positions longues sur l'EURUSD :

Pendant la session américaine, des données importantes sur l'inflation aux États-Unis seront publiées, ce qui pourrait entraîner une augmentation de la volatilité et un mouvement directionnel sur le marché. Si l'inflation de base ne répond pas aux prévisions des économistes et reste à un niveau élevé, vous pouvez parier sur la baisse de l'EUR/USD. En revanche, si les prix connaissent une diminution encore plus importante en juin de cette année, vous pouvez parier sur le développement continu de la tendance haussière de l'EUR/USD et sur une consolidation tant attendue au-dessus de 1.1000.

En cas de baisse du couple avec de bonnes données, je préfère agir autour du support de 1,1006 où les moyennes mobiles jouent en faveur des taureaux. La formation d'une fausse cassure là-bas donnera un signal d'achat, confirmant la présence sur le marché de gros acteurs capables de pousser l'euro vers de nouveaux sommets jusqu'à une résistance assez importante à 1,1051. Une rupture et un test de cette plage de haut en bas renforceront la demande d'euros, offrant ainsi une opportunité de rebondir jusqu'à 1,1090. Mon objectif final reste la zone de 1,1129, ce qui indiquerait la formation d'une nouvelle tendance haussière pour l'euro. J'y prendrai mes bénéfices. En cas de baisse de l'EUR/USD et en l'absence d'acheteurs à 1,1006 pendant la session américaine, il ne faut pas oublier que la Fed prévoit toujours de relever les taux, les ours pourraient donc devenir plus actifs en prévision d'une correction à la baisse. C'est pourquoi seule la formation d'une fausse cassure autour du prochain support à 1,0981 donnera un signal d'achat pour l'euro. J'ouvrirai des positions longues dès le rebond à partir d'un minimum de 1,0946 avec un objectif de correction à la hausse de 30 à 35 points dans la journée.

Pour ouvrir des positions courtes sur EURUSD, vous devez:

Les vendeurs ne précipitent pas les événements et sont clairement prêts à agir en fonction des données reçues, en particulier compte tenu des sommets atteints par l'euro et de sa surévaluation. Selon moi, la principale tâche consistera à défendre le nouveau niveau de résistance à 1,1051, dont le test pourrait avoir lieu après la publication des données sur l'inflation. Seule la formation d'une fausse rupture à ce niveau prouverait la présence d'ours majeurs sur le marché, ce qui constituerait un signal de vente susceptible de faire baisser l'EUR/USD jusqu'au niveau de support à 1,1006. Une consolidation en dessous de cette fourchette, ainsi qu'un test de bas en haut, ouvriront la voie directe vers 1,0981. L'objectif ultime sera le minimum à 1,0946, où je prendrai mes bénéfices. En cas de mouvement à la hausse de l'EUR/USD pendant la séance américaine et d'absence d'ours à 1,1051, ce qui est très probablement le cas, la situation restera sous le contrôle des acheteurs. Dans ce cas, je retarderai mes positions vendeuses jusqu'au prochain niveau de résistance à 1,1090. Il est également possible de vendre à ce niveau, mais seulement après une consolidation infructueuse. Je prendrai des positions courtes dès le rebond du sommet à 1,1129, dans le but d'une correction baissière de 30 à 35 points.

Je recommande de consulter :

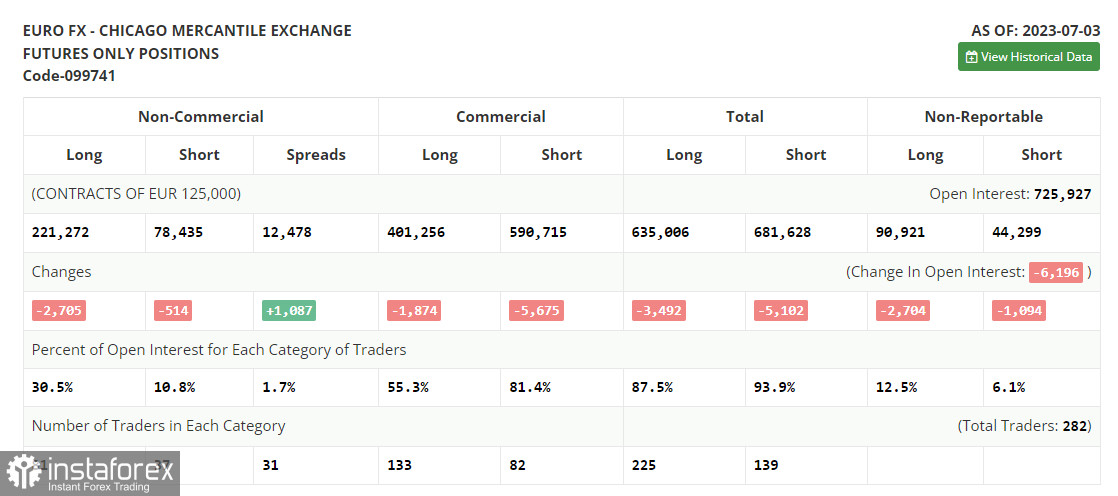

Dans le rapport COT (Commitment of Traders) du 3 juillet, on a observé une réduction des positions longues et courtes, ce qui a laissé la répartition des forces sur le marché pratiquement inchangée. Les données publiées sur le marché du travail aux États-Unis indiquent les premiers signes de refroidissement, ce qui joue en faveur des acheteurs d'actifs à risque qui attendent une politique monétaire agressive de la part de leurs banques centrales, ce que l'on ne peut pas dire de la Réserve fédérale. Beaucoup estiment que les anticipations de hausses des taux d'intérêt de la Fed sont déjà intégrées dans les cotations, et que toute donnée indiquant une réduction de la pression des prix pourrait entraîner une plus grande vente de dollars. Dans les conditions actuelles, l'achat de l'euro en cas de baisse reste la stratégie à moyen terme optimale. Selon le rapport COT, les positions longues non commerciales ont diminué de 2 705 pour atteindre 221 272, tandis que les positions courtes non commerciales ont chuté de 514 pour atteindre 78 435. À la fin de la semaine, la position nette non commerciale totale a légèrement diminué pour s'établir à 142 837 contre 145 028. Le cours de clôture hebdomadaire a baissé pour atteindre 1,0953 contre 1,1006.

Signaux des indicateurs:

Moyennes mobiles

Le commerce au-dessus des moyennes mobiles de 30 et 50 jours indique une poursuite de la hausse de la paire.

Note: L'auteur considère les périodes et les prix des moyennes mobiles sur un graphique horaire H1, ce qui diffère de la définition générale des moyennes mobiles classiques sur un graphique quotidien D1.

Bandes de Bollinger

En cas de hausse, la limite supérieure de l'indicateur autour de 1,1040 agira comme résistance.

Description des indicateurs:

• Moyenne mobile (détermine la tendance actuelle en lissant la volatilité et le bruit). Période de 50. Marqué en jaune sur le graphique.

• Moyenne mobile (détermine la tendance actuelle en lissant la volatilité et le bruit). Période de 30. Marqué en vert sur le graphique.

• Indicateur MACD (Moving Average Convergence/Divergence - convergence/divergence des moyennes mobiles). EMA rapide période 12, EMA lente période 26, SMA période 9.

• Bandes de Bollinger. Période 20

• Les traders non commerciaux - spéculateurs tels que les traders individuels, les hedge funds et les grandes institutions utilisant le marché des contrats à terme à des fins spéculatives et répondant à certaines exigences spécifiques.

• Les positions non commerciales longues représentent la position ouverte longue globale des traders non commerciaux.

• Les positions non commerciales courtes représentent la position ouverte courte globale des traders non commerciaux.

• La position nette non commerciale globale est la différence entre les positions courtes et longues des traders non commerciaux.