Vendez tout contre le dollar ! C'est la stratégie adoptée par les principaux gestionnaires d'actifs. Et il faut reconnaître que cela fonctionne ! L'indice USD a chuté à son plus bas niveau en 15 mois, en raison du ralentissement de l'inflation américaine aux niveaux les plus bas des deux dernières années. En 2021-2022, sa croissance a agité les politiciens, la population et les marchés financiers. Maintenant, il semble que le pire soit déjà derrière nous. En revanche, la devise américaine a connu des jours meilleurs par le passé. Et c'est une excellente nouvelle pour les "bulls" de l'EUR/USD.

Tout ce qui est nouveau est bien oublié. En juillet, la classe classique est revenue à la mode sur le Forex. Une augmentation de 500 points de base du taux des fonds fédéraux depuis le début du cycle entraînera une récession économique. Cela obligera la Réserve fédérale à effectuer un "tournant dovish". Ses chances en 2023 ont augmenté à 24%, tandis que la probabilité d'une augmentation du coût de l'emprunt à 5,75% a diminué à 16%. En partant des niveaux de taux actuels. Si l'on suppose qu'en juillet, il augmentera déjà à 5,5%, les risques de détente de la politique monétaire augmenteront jusqu'à 84%! Dans ce contexte, le dollar américain est obligé de chuter. Il n'est pas surprenant que les fonds de couverture soient devenus des vendeurs nets pour la première fois depuis mars.

Dynamique de l'indice USD et des positions spéculatives sur le dollar américain

La hausse de l'EUR/USD est due non seulement à la confiance du marché dans la fin du cycle de resserrement monétaire de la Réserve fédérale américaine et au retour des discussions sur un "retournement dovish". L'enjeu est l'exceptionnalité américaine. Tout au long de l'année, l'économie américaine a surpassé ses homologues européens et chinois. Cependant, tôt ou tard, la hausse agressive des taux d'intérêt de la Réserve fédérale commencera à se faire sentir sur le PIB. En conséquence, les actifs libellés en dollars cesseront d'être attrayants aux yeux des non-résidents. Les sorties de capitaux des États-Unis accéléreront le processus de chute de l'indice du dollar américain.

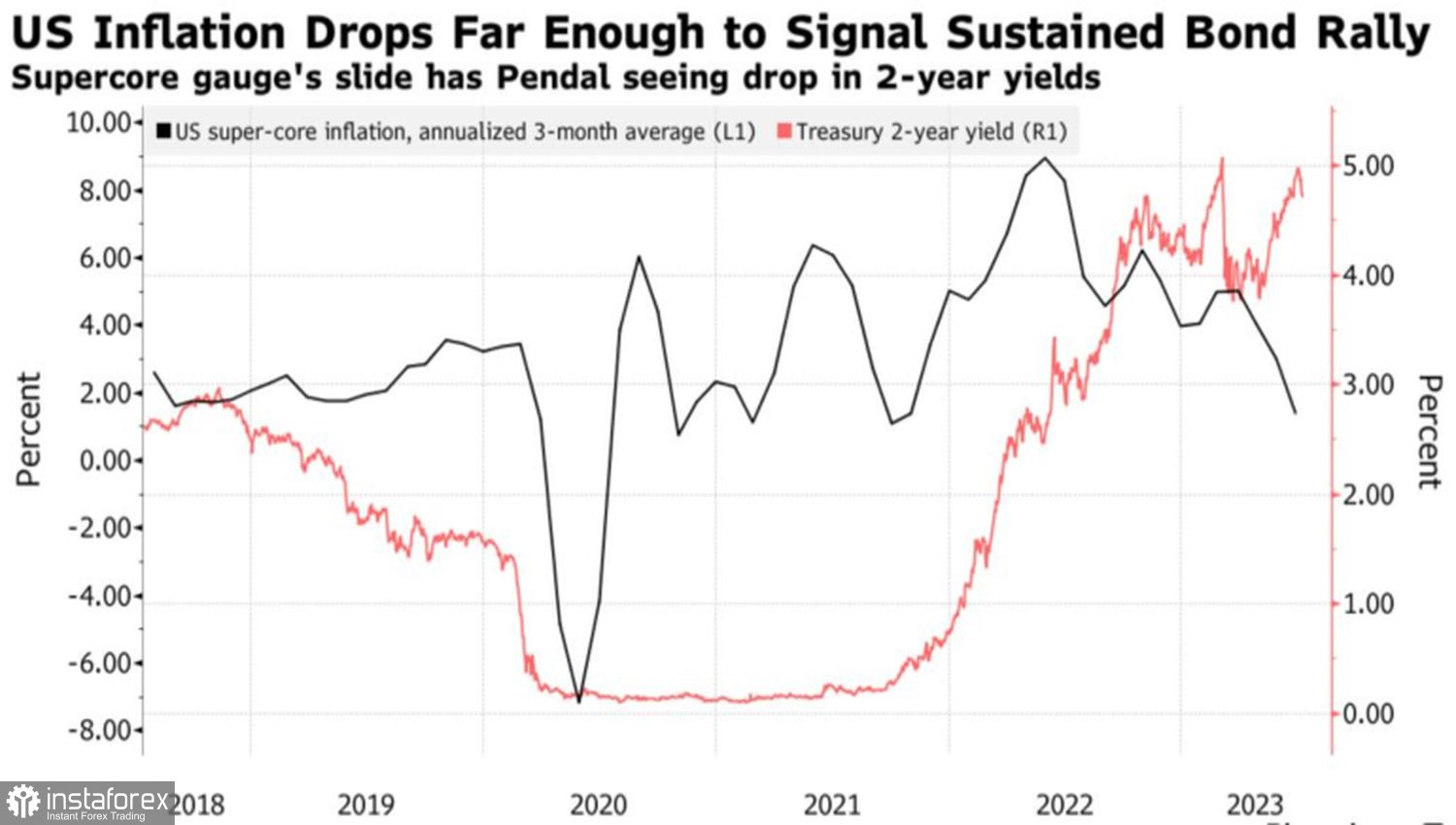

Un exemple caractéristique en est les obligations du Trésor. Selon la société d'investissement Pendal, le rendement des obligations à deux ans diminuera de 4,7% à 4% à moyen terme. Les principales raisons invoquées sont un retour rapide de l'inflation à l'objectif de 2% et la sous-évaluation par le marché des perspectives de retournement "colombe" de la Réserve fédérale américaine. Des taux plus bas sur les obligations réduiront leur attrait et contribueront à une nouvelle baisse du dollar américain.

Dynamique de l'inflation et du rendement des obligations américaines

Ainsi, les conducteurs de la hausse actuelle de l'EUR/USD se trouvent aux États-Unis. La perte de l'exceptionnalité américaine, la fuite des capitaux, la fin du cycle de resserrement de la politique monétaire de la Réserve fédérale suivie d'un assouplissement par tous les moyens servent les "taureaux" sur la paire de devises principale. Elle continue de croître même en cas de faiblesse de l'économie de la zone euro et de modestes attentes en matière de taux de dépôt de la BCE.

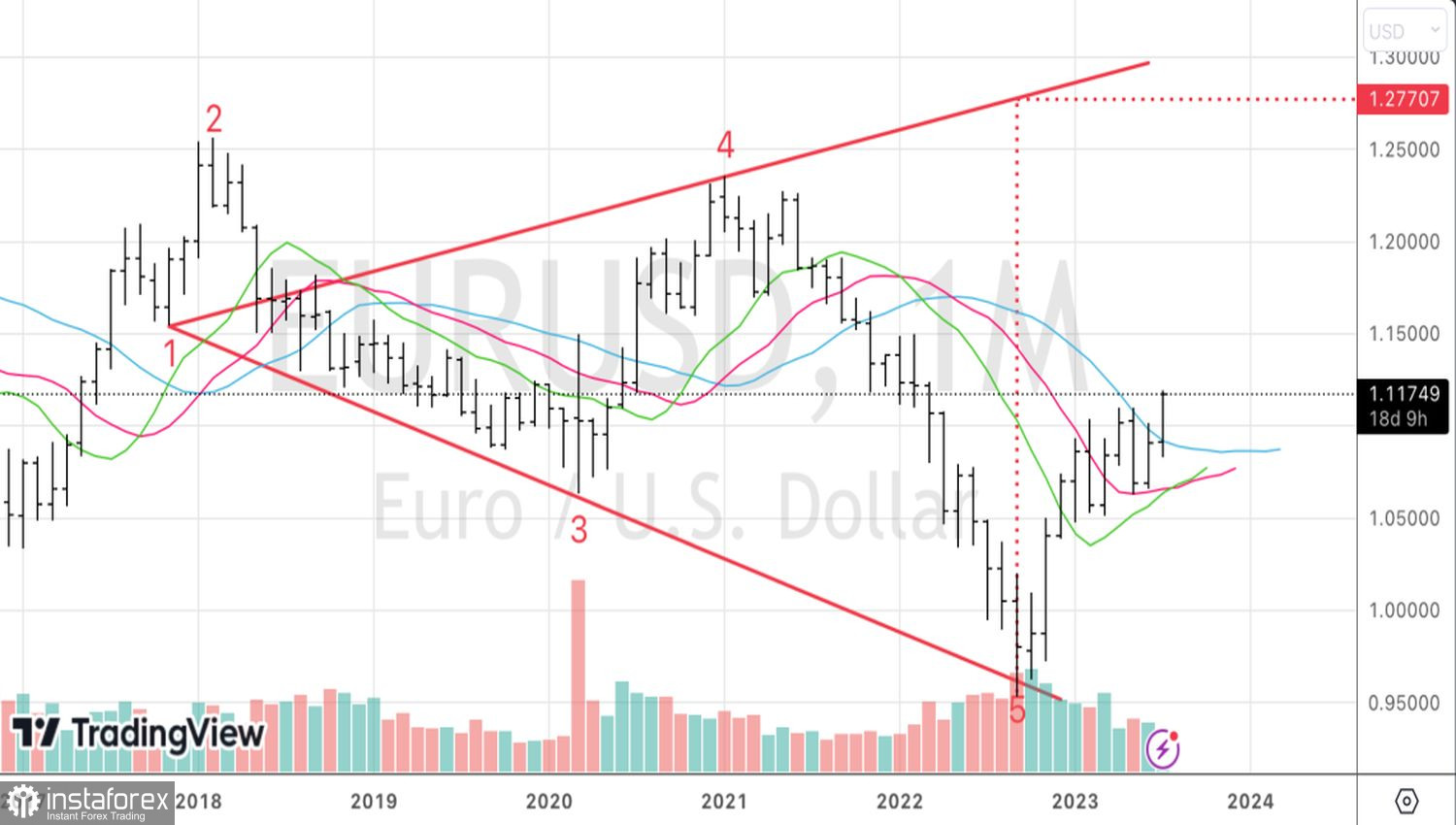

Sur le plan technique, la tendance à la hausse de l'EUR/USD se rétablit et gagne en vitesse. Sur le graphique hebdomadaire de la paire analysée, le modèle de retournement Wave Wolfe continue de se réaliser. Son objectif, sous la forme d'une projection de l'onde 5 vers la ligne 1-4, se situe près du niveau de 1,277. Le potentiel de hausse est énorme. Nous continuons à acheter de l'euro.