L'histoire se répète, mais l'essai d'utiliser sans réfléchir les anciens modèles conduit souvent à des pertes d'argent. Lorsque, fin 2022, sous la direction d'Haruhiko Kuroda, la Banque du Japon a élargi la fourchette de ciblage des rendements des obligations à 10 ans de +/-0,25% à +/-0,5%, cela a envoyé les "taureaux" sur USD/JPY à la dérive. Sur le Forex, on a commencé à parler de l'inévitabilité du processus de normalisation de la politique monétaire, mais il a fallu attendre environ 7 mois pour une nouvelle étape.

On aurait pensé qu'une nouvelle augmentation de la fourchette de négociation aurait dû entraîner une nouvelle consolidation du yen. Cependant, après une légère baisse, les cotations USD/JPY se sont inversées et ont commencé à progresser vers le nord. L'ancien modèle n'a pas fonctionné. La clé réside dans l'imprudence de Katsuo Ueda, ainsi que dans la dynamique anticipée des rendements des obligations américaines par rapport à leurs homologues japonaises.

A l'issue de la réunion de juillet de la Banque du Japon (BoJ), son nouveau chef a déclaré que l'une des raisons de l'élargissement de la plage de ciblage des revenus était la volatilité des taux de change. Cela a été perçu par les investisseurs comme une inquiétude concernant la baisse du yen. Le problème est que les marchés ont tendance à parfois aller à l'encontre de la banque centrale. Ils le mettent à l'épreuve dans l'espoir d'actions qui finiront par leur permettre de prendre une position rentable. Le Forex ne fait pas exception. Si la Banque du Japon s'inquiète de la hausse de USD/JPY, pourquoi ne pas le taquiner un peu ?

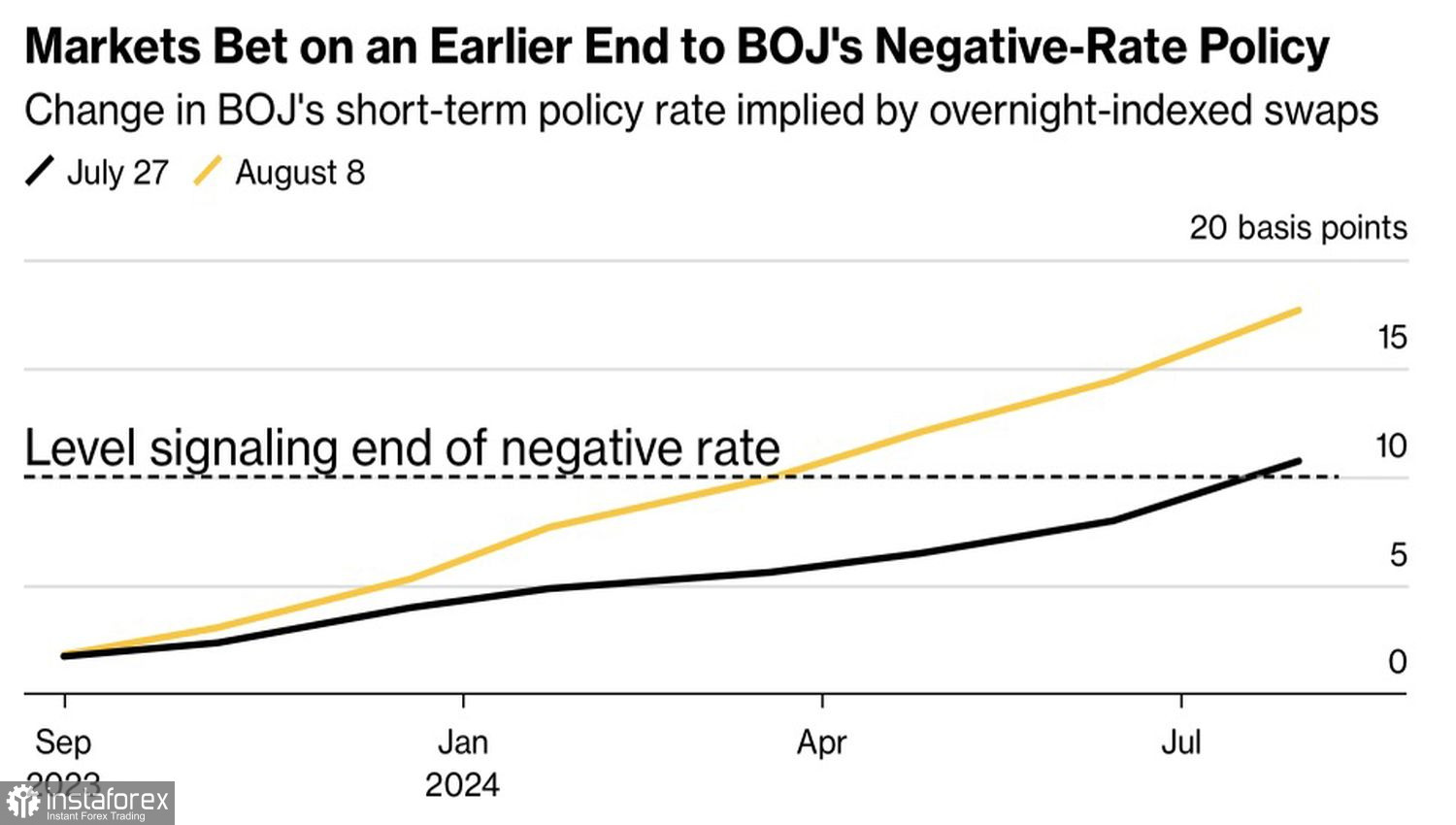

Dynamique des attentes du marché concernant le taux de la Banque du Japon

La même chose est vraie en ce qui concerne la déclaration de Katsuo Ueda selon laquelle le passage à un contrôle flexible des rendements n'est pas le début de la normalisation de la politique monétaire. Un discours de ce genre a entraîné un résultat totalement opposé à ce qui était attendu : les dérivés ont repoussé la date prévue pour la hausse des taux overnight de juillet à mars 2024. D'ici la fin de l'année, ils espèrent voir le coût des emprunts atteindre 0,1%.

Le marché met à l'épreuve la patience de la Banque centrale, et cela se termine mal pour les "ours" USD/JPY. De plus, la BoJ a montré qu'elle n'accepterait pas un mouvement rapide des rendements des obligations à 10 ans vers la limite supérieure de la fourchette de +/-1%. Elle est intervenue deux fois en proposant d'acheter des titres de créance, ce qui a ralenti les taux sur ces derniers. Les équivalents américains augmentent plus rapidement. Dans le même temps, l'élargissement de l'écart de rendement entre les obligations américaines et japonaises crée un terrain favorable à la poursuite de la hausse du dollar américain par rapport au yen.

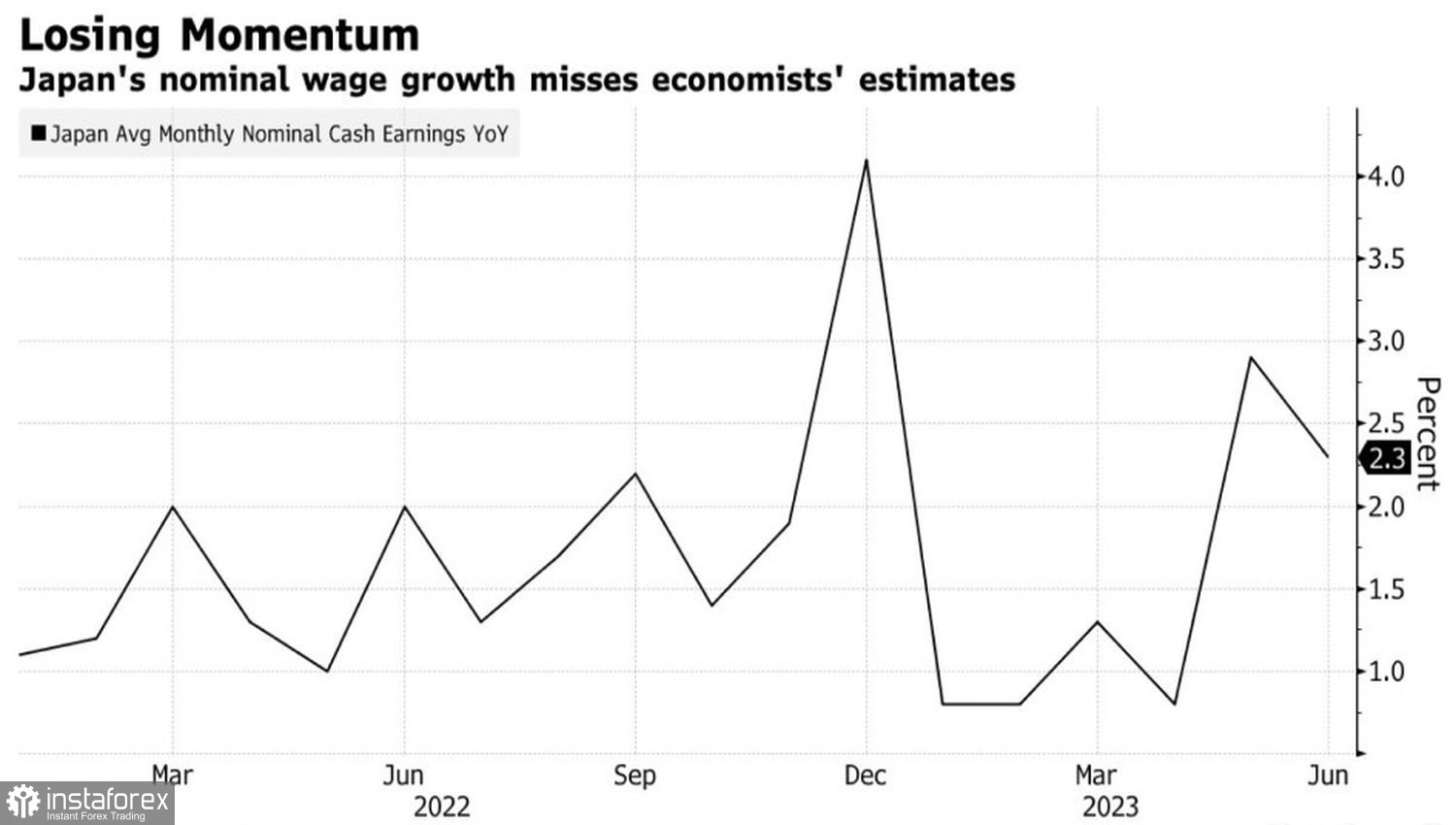

La dynamique des salaires au Japon

Si l'on ajoute à cela le ralentissement inattendu des salaires au Pays du Soleil Levant, les derniers doutes quant à la force de la tendance haussière sur le USD/JPY seront dissipés. Selon la BoJ, afin que l'inflation atteigne le niveau de 2 %, il est nécessaire que les salaires augmentent de 3 % ou plus.

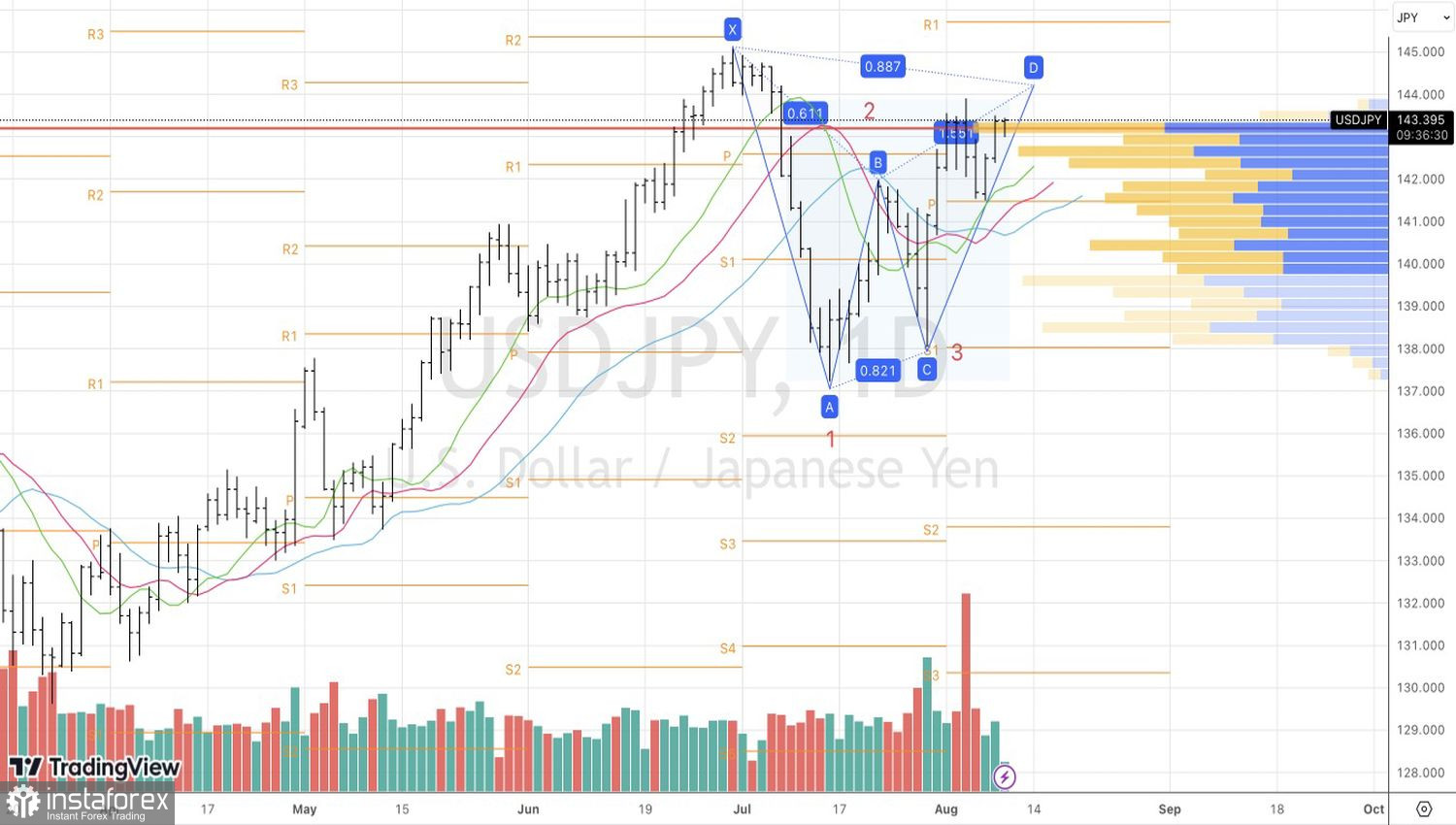

Techniquement, sur le graphique quotidien du USD/JPY, on constate une tendance haussière durable, confirmée par l'éloignement de la paire par rapport aux moyennes mobiles. Cependant, l'incapacité des "taureaux" à pousser les cours au-dessus de 144,2, où se situe la cible de 88,6 % selon le motif de Gartley, entraînera une chute de la paire et des ventes sur le repli.