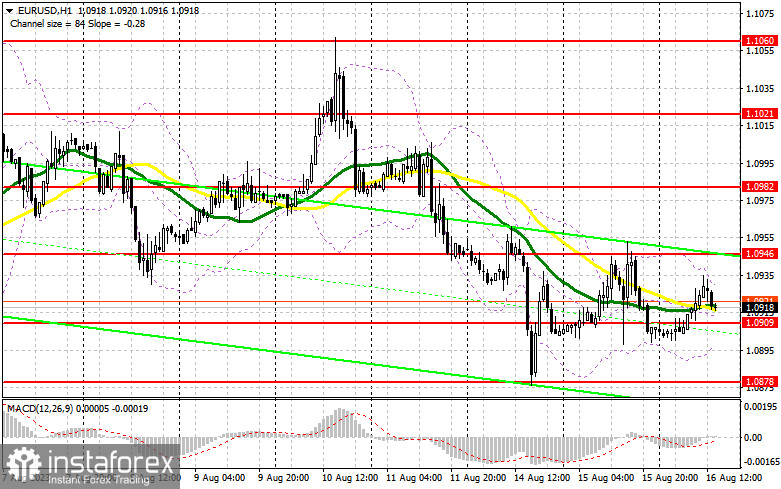

Dans ma prévision matinale, j'ai souligné le niveau de 1.0915 et recommandé de prendre des décisions d'entrée sur le marché à partir de celui-ci. Examinons le graphique de 5 minutes et analysons ce qui s'est passé. La cassure du niveau de 1.0915 s'est faite sans test inversé, de sorte qu'il n'a pas été possible d'obtenir de bons points d'entrée à partir de ce niveau pendant la première moitié de la journée. Pour cette raison, la configuration technique pour la session américaine a été réévaluée.

Pour ouvrir des positions longues sur l'EURUSD, les conditions requises sont :

En deuxième partie de la journée, des données assez importantes liées à la construction aux États-Unis sont attendues, où les choses ne vont pas très bien récemment. Les chiffres sur le nombre de permis de construire délivrés et les fondations nouvellement posées peuvent entraîner une hausse de la volatilité, et de bons indicateurs de croissance de la production industrielle aux États-Unis vont certainement exercer une pression sur la paire. Mais ce qui sera encore plus intéressant, c'est le procès-verbal de la réunion de la Réserve fédérale en juillet. Même si je ne m'attends pas personnellement à y trouver quelque chose de nouveau qui ne soit pas déjà connu du marché, une position plus stricte de certains membres du comité pourrait renforcer davantage la position du dollar américain.

Pour cette raison, je ne me précipiterai pas pour faire des achats. Il vaut mieux attendre la baisse de la paire autour du nouveau support de 1,0909, formé pendant la session européenne. La formation d'une fausse percée à ce niveau donnera un point d'entrée approprié pour acheter en poursuivant le développement de la correction à la hausse avec pour objectif de franchir la résistance de 1,0946. Une percée et un test de cette gamme de haut en bas renforceront la demande pour l'euro, offrant une opportunité de poursuivre la tendance haussière et de mettre à jour le maximum de 1,0982. La région de 1,1021 reste l'objectif ultime où je réaliserai des bénéfices. En cas de baisse de l'EUR/USD et d'absence d'activité à 1,0909 dans la deuxième moitié de la journée, ce qui est tout à fait possible après de fortes données sur les États-Unis, la pression sur la paire reviendra. Dans ce cas, seule la formation d'une fausse percée autour du prochain support à 1,0878 - le minimum de cette semaine - donnera un signal pour acheter des euros. J'ouvrirai des positions longues dès le rebond à 1,0836 avec un objectif de correction à la hausse de 30 à 35 points intra-journée.

Pour ouvrir des positions courtes sur EURUSD, vous avez besoin de:

Les vendeurs comptent beaucoup sur de bons chiffres aux États-Unis et sur le protocole de faucon de la Réserve fédérale, ce qui soutiendra la tendance baissière et exercera une pression sur la paire. Je n'agirai qu'après une augmentation et la formation d'une fausse sortie près de la prochaine résistance à 1.0946, ce qui entraînera un signal de vente et une chute de la paire vers le soutien à 1.0908, formé en première moitié de la journée. Ce n'est qu'après une rupture et une consolidation en dessous de cette plage, ainsi qu'un test inverse de bas en haut, qu'un signal de vente peut être obtenu, ouvrant la voie directe vers le minimum de 1.0878. La cible finale sera la zone de 1.0836, ce qui indiquera la formation d'une tendance baissière. Je prendrai mes bénéfices là-bas. Dans le cas d'un mouvement à la hausse de l'EUR/USD pendant la session américaine et en l'absence d'ours à 1.0946, ce qui ne peut être exclu, les taureaux tenteront de revenir sur le marché, en particulier avec un protocole de la Réserve fédérale plus accommodant. Dans ce scénario, je mettrai mes positions courtes en attente jusqu'à la prochaine résistance à 1.0982. On peut également vendre là-bas, mais seulement après une consolidation infructueuse. Je commencerai à ouvrir des positions courtes immédiatement après un rebond depuis le maximum de 1.1021, avec pour objectif une correction baissière de 30 à 35 points.

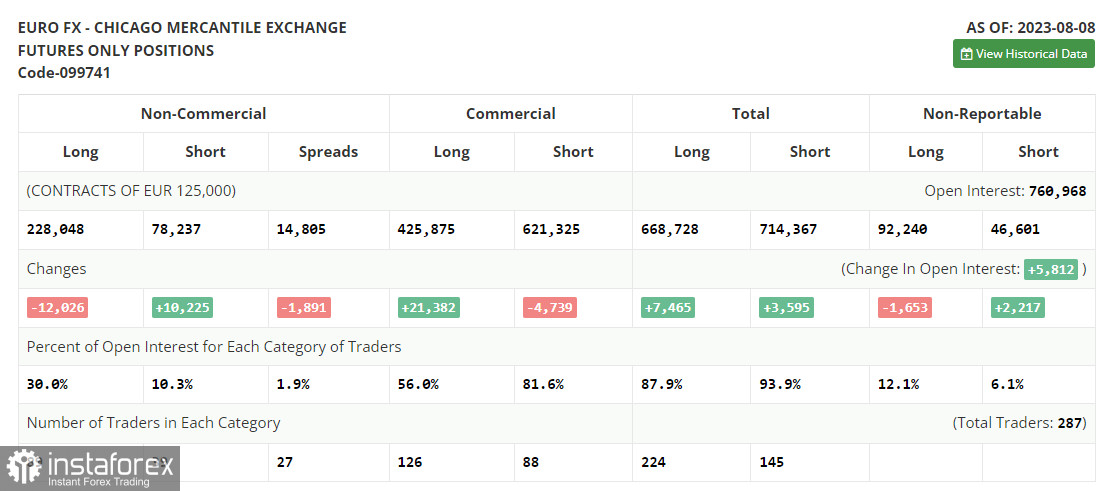

Dans le rapport COT (Commitment of Traders) du 8 août, on a observé une diminution des positions longues et une augmentation des positions courtes. Tout cela s'est produit avant la publication de données assez importantes sur l'inflation aux États-Unis, qui, en théorie, devaient aider à déterminer la politique future de la Réserve fédérale. Cependant, cela ne s'est pas produit car les prix aux États-Unis ont augmenté à nouveau en juillet de cette année, maintenant ainsi les conditions propices à une nouvelle hausse des taux par le régulateur. Cependant, la baisse de l'euro est assez attrayante, car malgré cela, l'achat d'actifs à risque en cas de baisse reste la stratégie optimale à moyen terme dans les conditions actuelles. Selon le rapport COT, les positions non commerciales longues ont diminué de 12 026 pour atteindre 228 048, tandis que les positions non commerciales courtes ont augmenté de 10 225 pour atteindre 78 237. En conséquence, l'écart entre les positions longues et courtes a diminué de 1891. Le prix de clôture a baissé pour atteindre 1,0981 contre 1,0999 la semaine précédente.

Signaux des indicateurs :

Moyennes mobiles

Les transactions se font autour des moyennes mobiles sur 30 et 50 jours, ce qui indique une incertitude sur le marché.

Remarque : L'auteur considère les périodes et les prix des moyennes mobiles sur l'horizon H1, ce qui diffère de la définition générale des moyennes mobiles classiques sur le graphique journalier D1.

Bandes de Bollinger

En cas de hausse, la limite supérieure de l'indicateur sera une résistance vers 1.0935.

Description des indicateurs :

• Moyenne mobile (détermine la tendance actuelle en atténuant la volatilité et le bruit). Période : 50. Remarquée en jaune sur le graphique;

• Moyenne mobile (détermine la tendance actuelle en atténuant la volatilité et le bruit). Période : 30. Remarquée en vert sur le graphique;

• L'indicateur MACD (Moving Average Convergence/Divergence - convergence/divergence des moyennes mobiles) EMA rapide - période 12. EMA lente - période 26. SMA - période 9;

• Bandes de Bollinger. Période - 20;

• Les traders non commerciaux - spéculateurs tels que les traders individuels, les fonds de couverture et les grandes institutions qui utilisent le marché à terme à des fins spéculatives et répondent à certaines exigences spécifiques;

• Les positions longues non commerciales représentent la position ouverte longue totale des traders non commerciaux;

• Les positions courtes non commerciales représentent la position ouverte courte totale des traders non commerciaux;

• La position nette non commerciale totale est la différence entre les positions courtes et longues des traders non commerciaux.