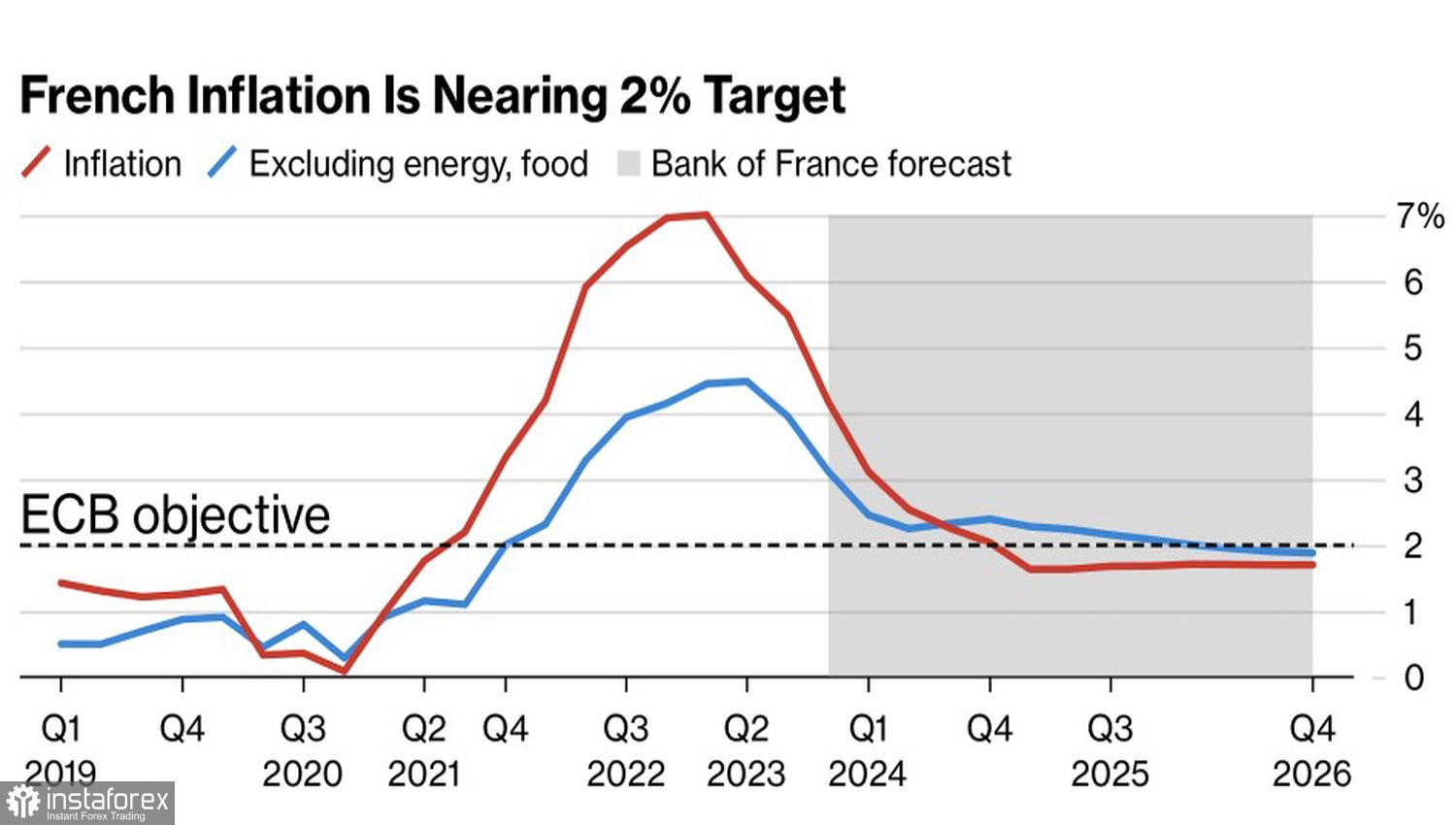

Le printemps arrive de manière différente pour chacun. Le gouverneur de la Banque de France et membre du Conseil des gouverneurs de la BCE, François Villeroy de Galhau, a mentionné que la Banque centrale européenne baissera ses taux cette saison. Cependant, il a précisé que le printemps en Europe s'étendra d'avril à juin. Alors que les marchés anticipent le deuxième mois, de Galhau n'écarte pas la possibilité d'initier un assouplissement de la politique monétaire en avril. Cela n'est pas surprenant, étant donné la proximité de l'inflation française avec l'objectif de 2 %. Néanmoins, la situation varie dans d'autres pays de la zone euro, et la BCE n'est pas seule actrice dans ce scénario théâtral.

Dynamique de l'inflation en France

En 2024, les marchés financiers sont fixés sur le moment où les principales banques centrales mondiales commenceront à baisser massivement les taux. Leur passage de mars à juin pour la Fed est devenu le principal moteur de renforcement du dollar américain en janvier-février. Au tournant de l'hiver et du printemps, les investisseurs ont finalement rejoint les prévisions de décembre de la Fed, privant le dollar de son atout principal. En mars, il a cédé le leadership dans la course des devises parmi les Big Ten à la livre sterling.

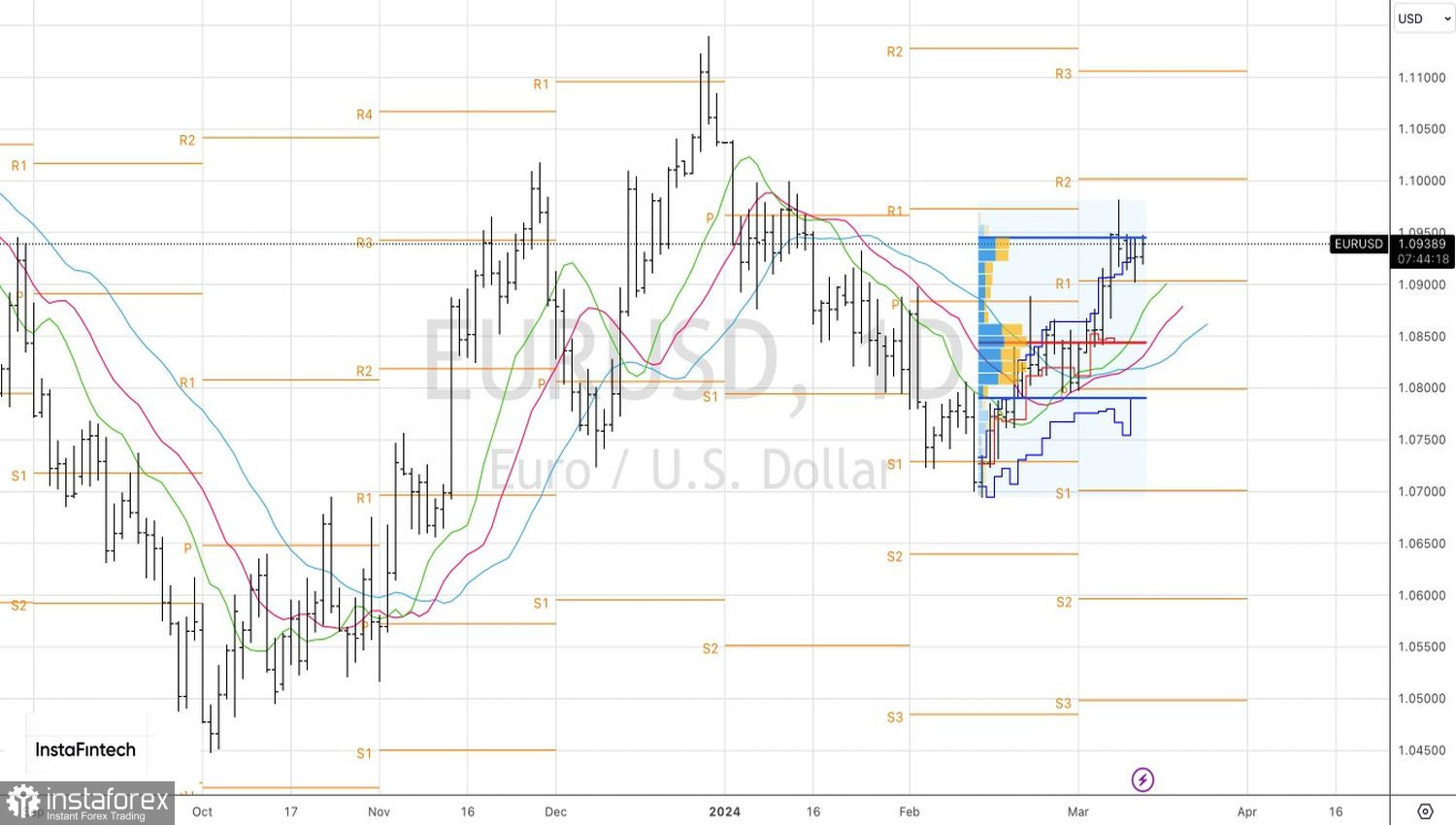

Maintenant, les marchés attendent les nouvelles prévisions de taux du FOMC. La Banque centrale maintient-elle sa position précédente avec trois actes d'assouplissement monétaire, ou est-elle prête à n'en effectuer que deux? Dans le premier cas, rien ne changera - les investisseurs continueront à s'attendre à un début en juin, et l'EUR/USD renforcera probablement ses positions. Dans le deuxième cas, le calendrier se décalera vers juillet ou septembre, entraînant l'euro en dessous de 1,08 dollar.

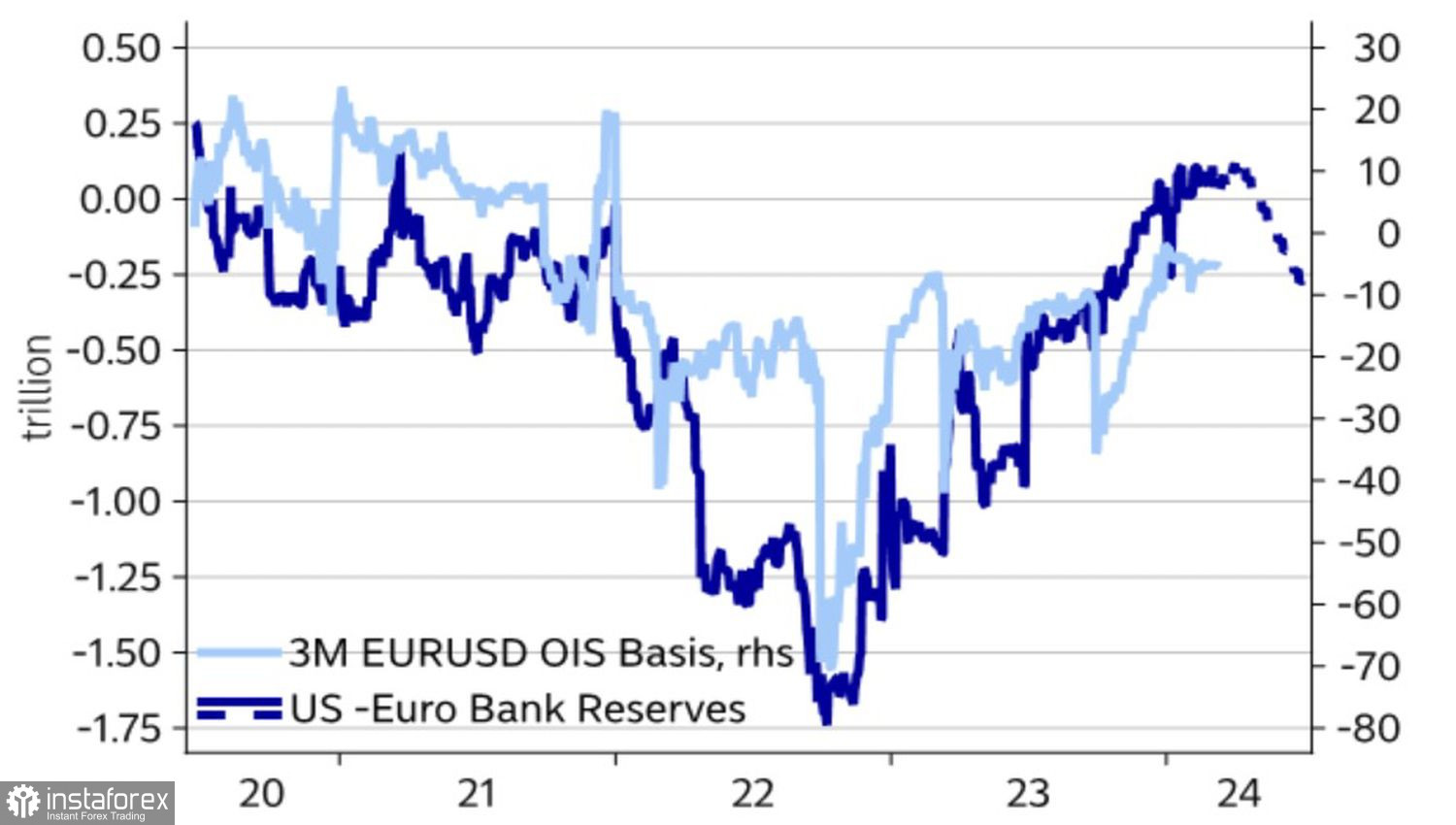

Cependant, tenter de prédire les dates de début du processus d'assouplissement de la politique monétaire n'est pas le seul moyen de prévoir l'évolution future de la paire de devises principale. Nordea Markets analyse les réserves bancaires aux États-Unis et dans la zone euro et conclut qu'après une légère hausse au-dessus de 1,1, l'EUR/USD va décliner.

Dynamique de l'EUR/USD et ratio des réserves bancaires

Cette opinion contredit la position de HSBC, qui prévoit le renforcement du dollar américain à court terme et de l'euro à moyen terme. Cependant, si tout le monde se tenait toujours du même côté, les acheteurs n'auraient pas de contrepartie pour l'accord.

À mon avis, les dates de début sont importantes, mais à l'avenir, les investisseurs s'intéresseront à la rapidité des baisses de taux. Et si la Fed, en raison d'une économie forte, peut se permettre d'assouplir sa politique monétaire non pas à chaque réunion du FOMC, c'est une autre histoire avec la BCE. La faiblesse de la zone euro dicte la nécessité de réduire le taux de dépôt non seulement en juin mais aussi en juillet. Par conséquent, la théorie de Nordea Markets me semble plus plausible que celle de HSBC.

En tout cas, l'EUR/USD n'a pas reçu les indices nécessaires du marché du travail et des statistiques de l'inflation aux États-Unis et attend maintenant avec impatience la réunion de mars de la Fed. Sans aucun doute, le sort de la principale paire de devises sera décidé là-bas.

Techniquement, sur son graphique quotidien, les taureaux tentent de jouer une barre doji et de faire monter les cotations au-delà de la fourchette de juste valeur de 1,079 à 1,0945. En cas de succès, un modèle de retournement 1-2-3 pourrait se former, ou une tendance haussière pourrait être rétablie. Un échec permettrait de vendre de l'EUR/USD.