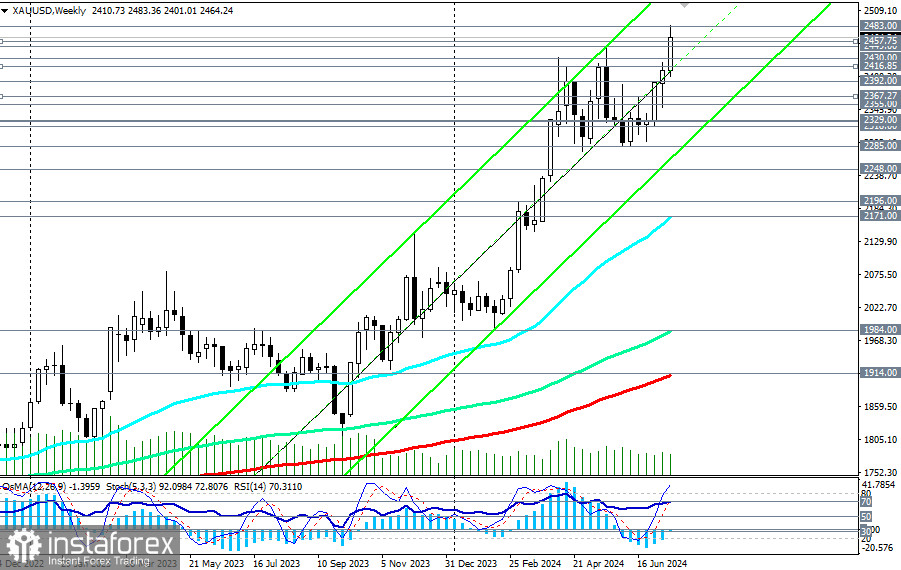

Le dollar et les marchés, en général, continuent d'être volatils, et les investisseurs tentent de trouver de nouveaux repères dans une situation de ralentissement de l'inflation, d'énoncés ambigus de la part des politiciens et des représentants des banques centrales dans les principales économies, ainsi que de la course à la présidence américaine. Récemment, le candidat à la présidence américaine Trump, dont les perspectives de réélection ont fortement augmenté après une tentative d'assassinat, a parlé de l'indésirabilité d'un dollar fort, car cela rend difficile la concurrence réussie des produits américains sur le marché mondial des marchandises. Les économistes analysent également les perspectives pour l'économie américaine en cas de sa réélection. En général, ils estiment que l'économie américaine devrait bénéficier de l'arrivée de Trump au pouvoir, et la Fed restera indépendante de la politique. Le dollar peut aussi en profiter, car Trump est susceptible de reprendre des politiques protectionnistes et pro-américaines sur le marché mondial et poursuivra une politique économique intérieure prévoyant des réductions d'impôts et des augmentations de salaires. Cela devrait, à son tour, entraîner une inflation plus élevée, ce qui signifie un retour à une politique monétaire plus stricte de la part de la Fed. Bien que Trump, en tant que président, ait critiqué à plusieurs reprises la Fed pour ce qu'il considérait comme une politique monétaire trop stricte, il a récemment déclaré que la Fed devrait s'abstenir de baisser les taux, ce qui stimulerait l'économie et aiderait par conséquent son rival Biden. Selon les rapports des médias, Trump souhaite également imposer une taxe d'entreprise de 15 %, mais "s'il est élu président, il ne cherchera pas à retirer Powell de son poste de chef de la Fed avant la fin du mandat de Powell". En même temps, la situation politique instable dans la zone euro, ainsi que les risques géopolitiques, poussent les investisseurs à chercher refuge dans des instruments de protection traditionnels – les obligations d'État et l'or. Dans ce contexte, les prix des obligations d'État américaines augmentent, réduisant ainsi leurs rendements. Les contrats à terme sur l'or ont atteint un nouveau record au-dessus de 2488,00 mercredi, et la paire XAU/USD est proche de la marque de 2483,00. Pendant ce temps, malgré les récentes déclarations modérément hawkish de Powell sur la nécessité d'attendre des signaux plus clairs de diminution de l'inflation et de son mouvement vers le niveau cible de 2 %, les marchés croient fermement que la Fed commencera à abaisser ses taux d'intérêt en septembre.

Malgré avoir atteint des niveaux record mercredi, certains économistes s'attendent à ce que les cotations de l'or approchent la barre des 3000,00 dollars par once d'ici la fin de l'année. Aujourd'hui, l'attention des participants du marché se portera sur la réunion de la BCE et sa conférence de presse, qui débutera à 12h45 (GMT). Si la présidente de la BCE, Christine Lagarde, fait des déclarations « conciliantes » ou si les taux d'intérêt de la BCE sont abaissés de manière inattendue lors de la réunion d'aujourd'hui, un nouveau bond de l'or et de la paire XAU/USD (les prix de l'or sont sensibles aux changements des politiques monétaires des grandes banques centrales mondiales) est à prévoir. La rupture du plus haut d'aujourd'hui à 2475,00 sera le premier signal pour augmenter les positions longues sur XAU/USD, et la rupture du record d'hier à 2483,00 sera le signal de confirmation.