Le rapport trimestriel sur l'inflation des consommateurs sera publié le 31 juillet. Jusqu'à sa sortie, tous les commentaires concernant les projets futurs de la Reserve Bank of Australia resteront spéculatifs et n'auront aucun impact sur le marché. Bien que la RBA ne donne aucun indice sur une éventuelle baisse des taux, la probabilité d'une nouvelle hausse des taux reste valable, se situant à plus de 15 %.

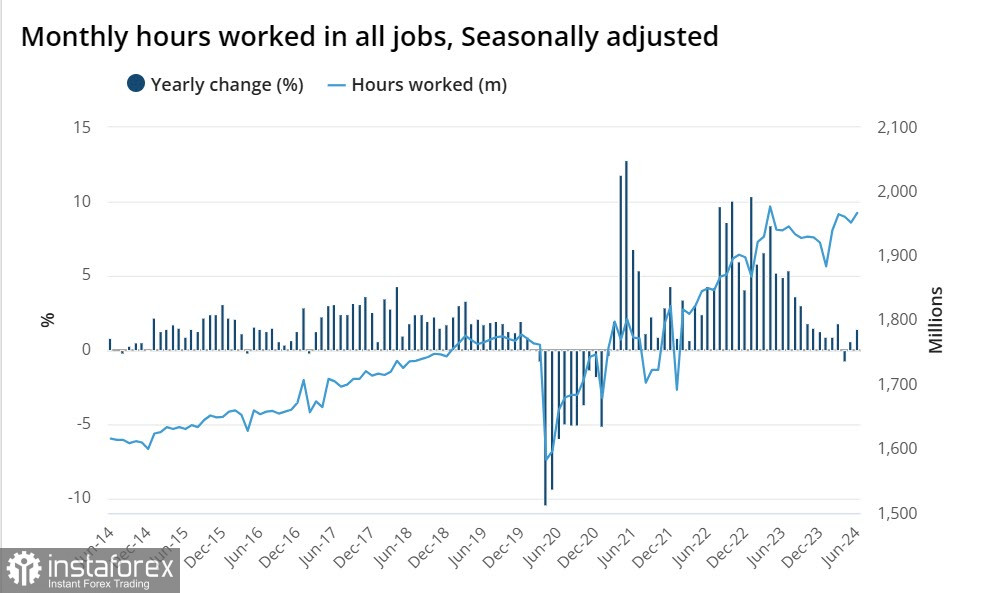

Le rapport attendu sur le marché du travail pour le deuxième trimestre n'a pas apporté de clarté. Le taux de chômage est passé à 4,1 %, et les données indirectes indiquent une augmentation bien plus élevée en juin par rapport à avril et mai. Dans le même temps, le nombre de postes vacants a diminué. Le taux d'emploi à temps plein a augmenté, et le taux de participation de la main-d'œuvre a également progressé, ce qui constitue généralement des données positives et n'ajoute pas de pression supplémentaire sur la position de la RBA.

Du moment que la situation politique aux États-Unis reste tendue, du moins jusqu'à ce que le Parti Démocrate annonce son candidat, il est prématuré de s'attendre à ce que les investisseurs se tournent vers les actifs risqués. L'une des principales conséquences du retrait de Biden de la course présidentielle est l'arrêt de ce que l'on appelle le "Trump trade".

Qu'est-ce que le "Trump trade" ? C'est une stratégie haussière principalement sur le marché boursier, car le marché actions est attendu à la hausse si Trump remporte l'élection. Comme la victoire de Trump était perçue comme plus probable par les marchés que celle de Biden, le "Trump trade" encourageait la demande de risque. Après le retrait de Biden de la course présidentielle, Wall Street est restée dans l'incertitude. La probabilité que Trump gagne est toujours plus élevée que celle du candidat démocrate, mais le fait qu'un adversaire plus fort pour Trump ait émergé avant les élections pousse les investisseurs à la prudence. Cette incertitude a conduit à une baisse notable de la demande pour les actifs risqués.

En même temps, tout repli peut être considéré comme une opportunité d'achat, car la Réserve fédérale est susceptible de s'aventurer dans la première baisse de taux lors de la réunion du 31 juillet. Pendant ce temps, le dollar australien reste sous pression de vente à court terme, malgré la tendance haussière générale.

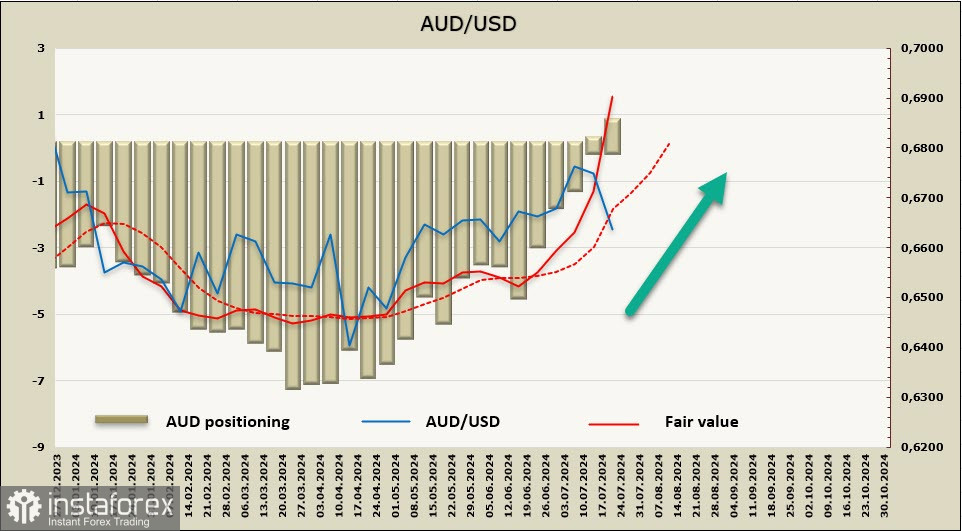

Une position nette longue de 586 millions AUD a été ajoutée la semaine dernière, portant la position nette spéculative longue à 748 millions AUD, le niveau le plus élevé pour l'AUD depuis mai 2021. Le prix estimé augmente de manière constante.

La paire AUD/USD a considérablement corrigé, réagissant à l'augmentation rapide de la demande pour les actifs refuges et au sentiment général à l'égard du dollar australien. La tendance à moyen terme reste haussière tant que la paire de devises se maintient au-dessus de 0,6575. Cependant, il ne fait aucun doute que les participants du marché devront réévaluer les perspectives de l'AUD cette semaine, car l'incertitude politique croissante aux États-Unis ne peut être ignorée par les marchés. Dans ces conditions, nous ne pouvons qu'observer que les facteurs internes qui ont stimulé la demande pour l'AUD passent au second plan. Lorsque l'AUD/USD approche de 0,6575, les traders peuvent acheter en plaçant un stop loss légèrement en dessous de la ligne de soutien, car fondamentalement, la paire de devises peut reprendre sa croissance vers 0,6800. Si le prix tombe en dessous de 0,6575, les chances d'une nouvelle hausse diminueront considérablement.