L'appétit vient en mangeant. Dès que l'EUR/USD a chuté à 1,0800, les spéculations sur la parité ont refait surface sur le marché du Forex. Pictet et Deutsche Bank n'excluent pas la possibilité d'une parité si Donald Trump remporte l'élection présidentielle américaine et met en œuvre ses promesses tarifaires. JP Morgan et ING estiment que ce niveau pourrait être atteint avant la fin de 2024. Pendant ce temps, la paire de devises principale monte en raison de prises de bénéfices sur les positions vendeuses par les grands spéculateurs.

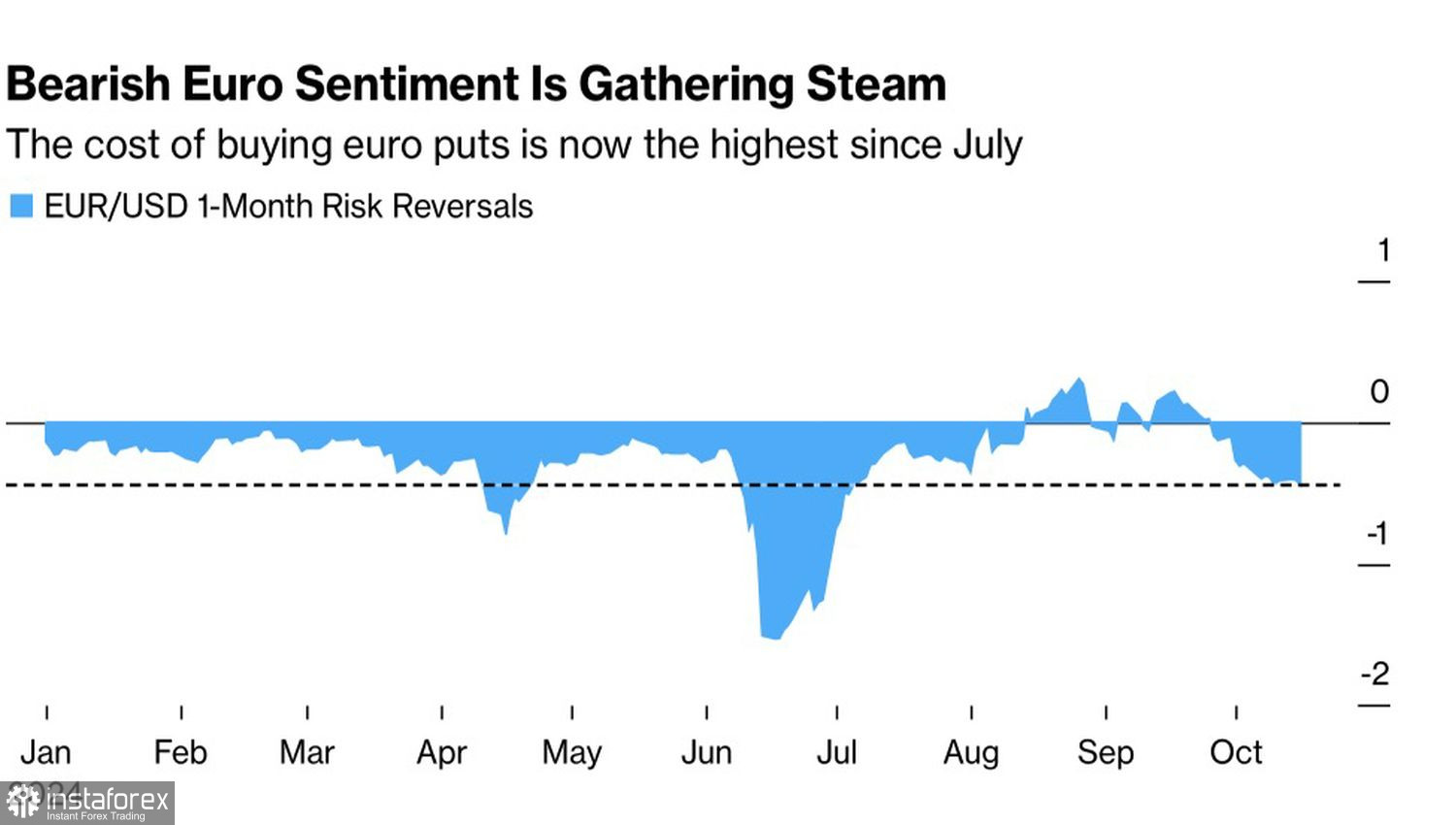

Au fur et à mesure que la tendance baissière progresse, l'intérêt pour la couverture contre une chute de l'EUR/USD à 1,0500 et au-dessous croît rapidement. Les risques d'un retournement de l'euro ont atteint leur plus bas niveau depuis des mois, indiquant la domination des baissiers sur le marché des dérivés.

Dynamique des risques de retournement de l'euro

En ce qui concerne les écarts de taux d'intérêt sur la dette, la paire EUR/USD devrait déjà se négocier en dessous de 1,0700. Plusieurs raisons expliquent cela. Le dollar américain pourrait bénéficier d'une baisse plus lente que prévu du taux des fonds fédéraux, ou d'une économie américaine plus robuste par rapport à l'Europe. Ou encore d'une guerre commerciale mondiale, surtout si Donald Trump revient au pouvoir aux États-Unis.

Lors de la conférence de presse suivant la réunion de la BCE, Christine Lagarde a souligné que les tarifs douaniers d'importation pourraient encore perturber l'économie de la zone euro. La BCE pourrait être contrainte de réagir pour protéger la compétitivité de ses producteurs en affaiblissant l'euro. Les dérivés estiment déjà à 30 % la probabilité d'une réduction de 50 points de base du taux de dépôt en décembre. La BCE pourrait surprendre le marché avec plusieurs mesures plus larges, ce qui nuirait à la monnaie unique européenne.

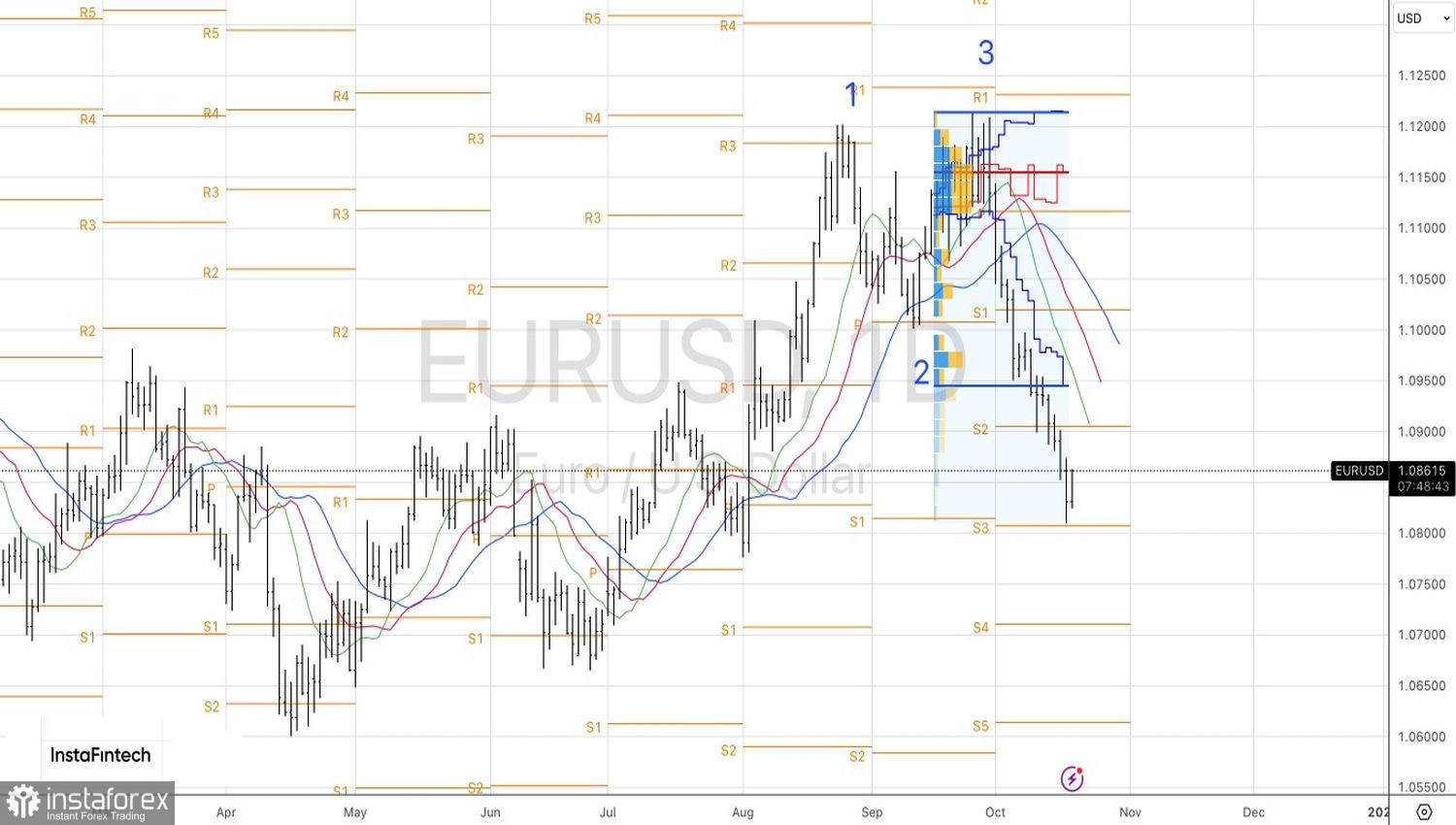

EUR/USD et dynamiques des différentiels de taux d'intérêt

Quels risques les baissiers de l'EUR/USD courent-ils ? À mon avis, le principal risque est un fort ralentissement du marché du travail américain. La Réserve fédérale a clairement indiqué que son attention s'est déplacée de l'inflation vers le chômage. Une hausse rapide du chômage pourrait conduire à un scénario où le taux des fonds fédéraux serait réduit de 200 points de base pour atteindre 3 % à la fin du cycle. Ce scénario est déjà esquissé dans la dernière prévision du FOMC pour les taux d'intérêt. La banque centrale américaine considère qu'un taux de 3 % est neutre, ce qui signifie qu'il ne refroidit ni ne stimule l'économie américaine.

Par conséquent, tant que les États-Unis restent économiquement robustes et que les chances de Donald Trump de remporter l'élection présidentielle continuent de croître rapidement, la probabilité que l'EUR/USD poursuive sa tendance à la baisse semble réaliste. Les guerres commerciales apporteront de la douleur à l'économie mondiale, y compris aux devises pro-cycliques comme l'euro.

Techniquement, le graphique journalier de l'EUR/USD montre un rebond après un mouvement baissier prolongé. Si les haussiers n'arrivent pas à franchir la résistance aux niveaux de pivot de 1,0860 et 1,0905, cela signalera leur faiblesse et fournira une raison d'ouvrir des positions courtes. Les niveaux cibles sont 1,0700 et 1,0580.