Le dollar américain continue de dominer le marché des changes. La paire EUR/USD a reculé durant 13 des 16 derniers jours de trading. Les gestionnaires d'actifs et les fonds spéculatifs ont ramené leur position baissière de 13 milliards de dollars sur la monnaie américaine à une position neutre au cours des trois dernières semaines. Les discussions sur la parité de la paire de devises majeures ont refait surface. Qui est responsable de cela ? Jerome Powell ou Donald Trump ?

On a presque l'impression que le républicain est jaloux du président de la Réserve fédérale. Sa dernière critique aborde la question de savoir quel est le métier le plus facile au monde : "Se présenter au bureau une fois par mois, lancer une pièce pour décider du sort des taux d'intérêt, et le monde entier vous considère comme un dieu." Dans ce sens, ce qui se passe sur les marchés en octobre est un baume pour les blessures de Trump. La probabilité croissante de sa victoire à l'élection présidentielle fait monter les rendements des bons du Trésor américain. L'attrait croissant pour les actifs américains est une excellente nouvelle pour le dollar.

Dynamique de la popularité de Donald Trump et des rendements des bons du Trésor américain

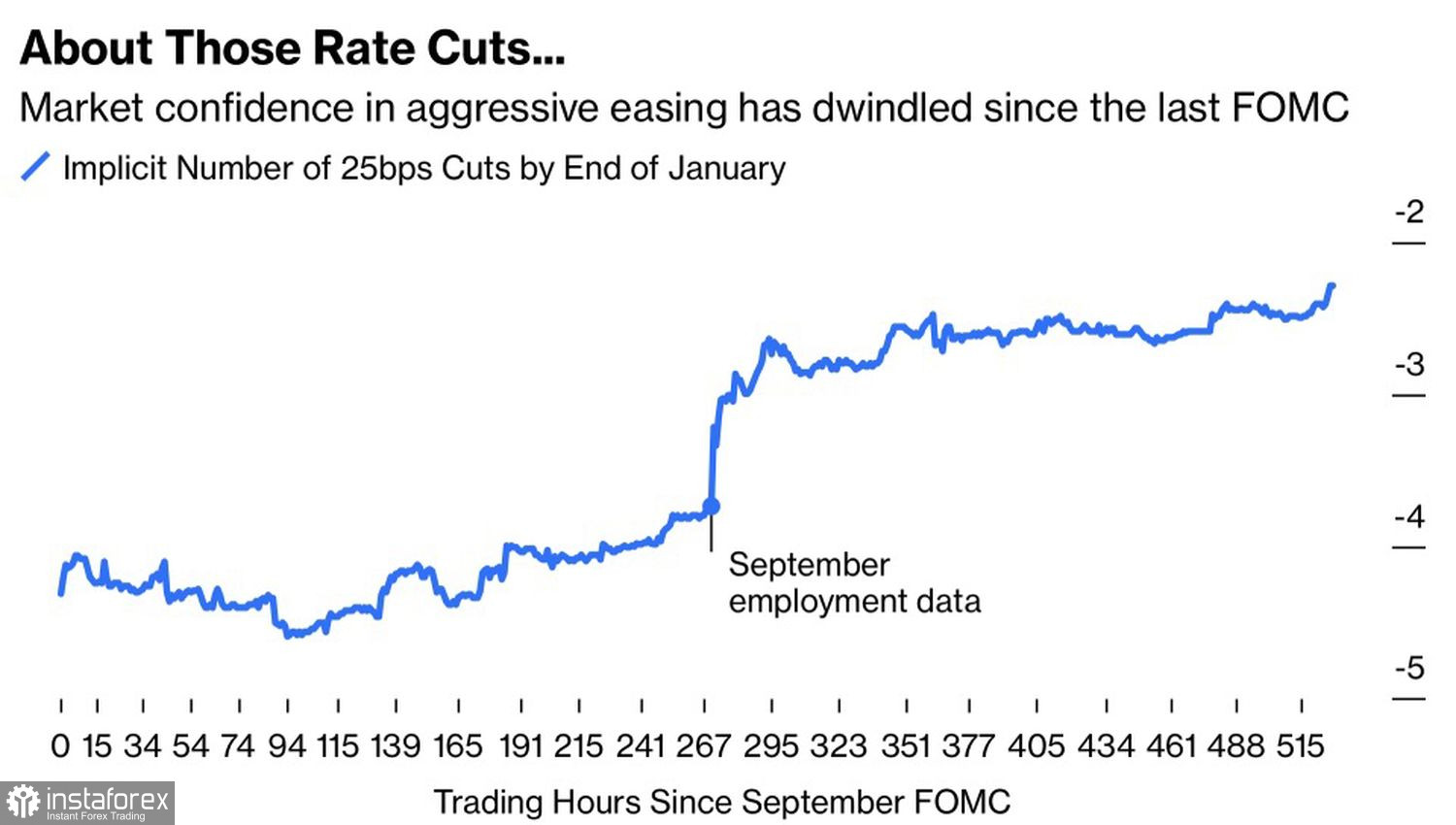

Mais ce ne sont pas seulement les transactions influencées par Trump qui déterminent le sentiment du marché. Jerome Powell a également joué un rôle dans la chute de l'EUR/USD. Lorsque la Réserve fédérale a commencé son cycle d'assouplissement de la politique monétaire—et l'a fait de manière assez rapide—les marchés des dérivés ont supposé que le taux des fonds fédéraux chuterait de 100 points de base au cours des trois prochaines réunions du FOMC en novembre, décembre et janvier. Cela suggérait au moins un autre mouvement significatif.

Cependant, les chiffres de l'emploi non-agricole aux États-Unis pour septembre ont tout bouleversé. Désormais, le marché à terme s'attend à ce que les coûts d'emprunt diminuent de seulement 50 points de base entre novembre et janvier, ce qui signifie que la Fed fera probablement une pause lors de l'une de ses réunions.

Attentes du marché concernant le taux des fonds américains

Ce changement de perspective sur le marché n'a pas été entièrement motivé par les données macroéconomiques. Récemment, les responsables du FOMC ont unanimement souligné la nécessité d'une approche prudente en matière d'assouplissement monétaire. Le rythme soutenu des baisses de taux appartient désormais au passé, et ce n'est pas surprenant—l'économie américaine reste robuste. Dans une économie en forte croissance, le risque d'accélération de l'inflation est élevé. La Federal Reserve ne souhaite pas répéter les erreurs des années 1970, où une victoire prématurément déclarée sur l'inflation a entraîné un resserrement monétaire renouvelé et une récession en double creux.

Les événements d'il y a un demi-siècle pourraient se répéter, surtout si Donald Trump revient au pouvoir aux États-Unis. Ses politiques protectionnistes menacent de perturber les chaînes d'approvisionnement et de provoquer une inflation plus élevée. Une économie forte combinée à des guerres commerciales constitue un mélange puissant, très bénéfique pour le dollar américain. Alors que le 45e président des États-Unis et le président de la Réserve fédérale tirent la couverture dans des directions différentes, l'indice USD continue sa montée confiante.

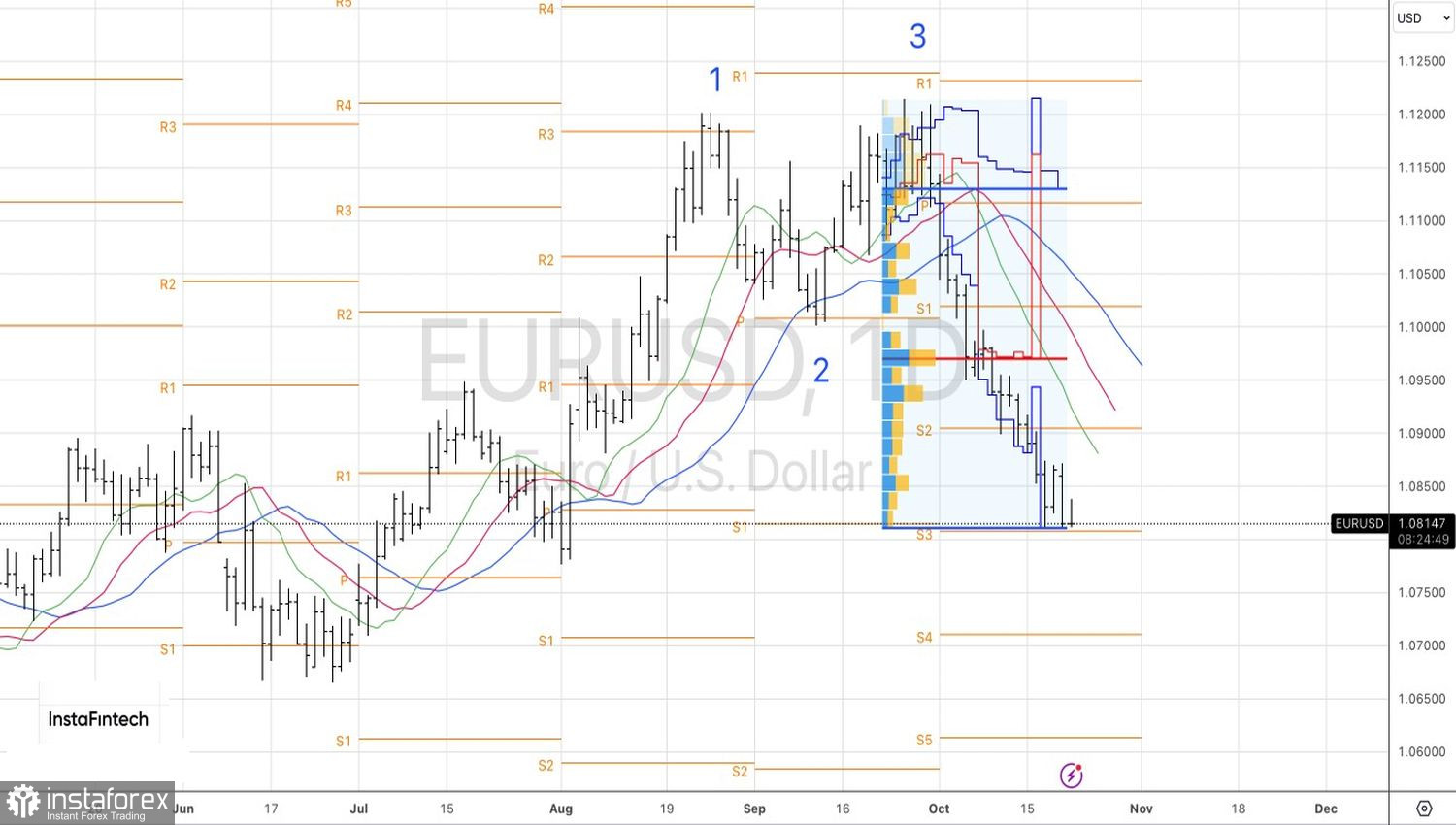

Analyse technique de l'EUR/USD

Techniquement, sur le graphique journalier, l'EUR/USD est maintenant à portée de main de la limite inférieure d'une fourchette équitable entre 1.0805 et 1.1135. Une rupture décisive de ce niveau ouvrira la voie à la baisse pour l'instrument, vers 1.0710 et 1.0600. N'est-ce pas une raison parfaite pour ajouter davantage de positions courtes ?