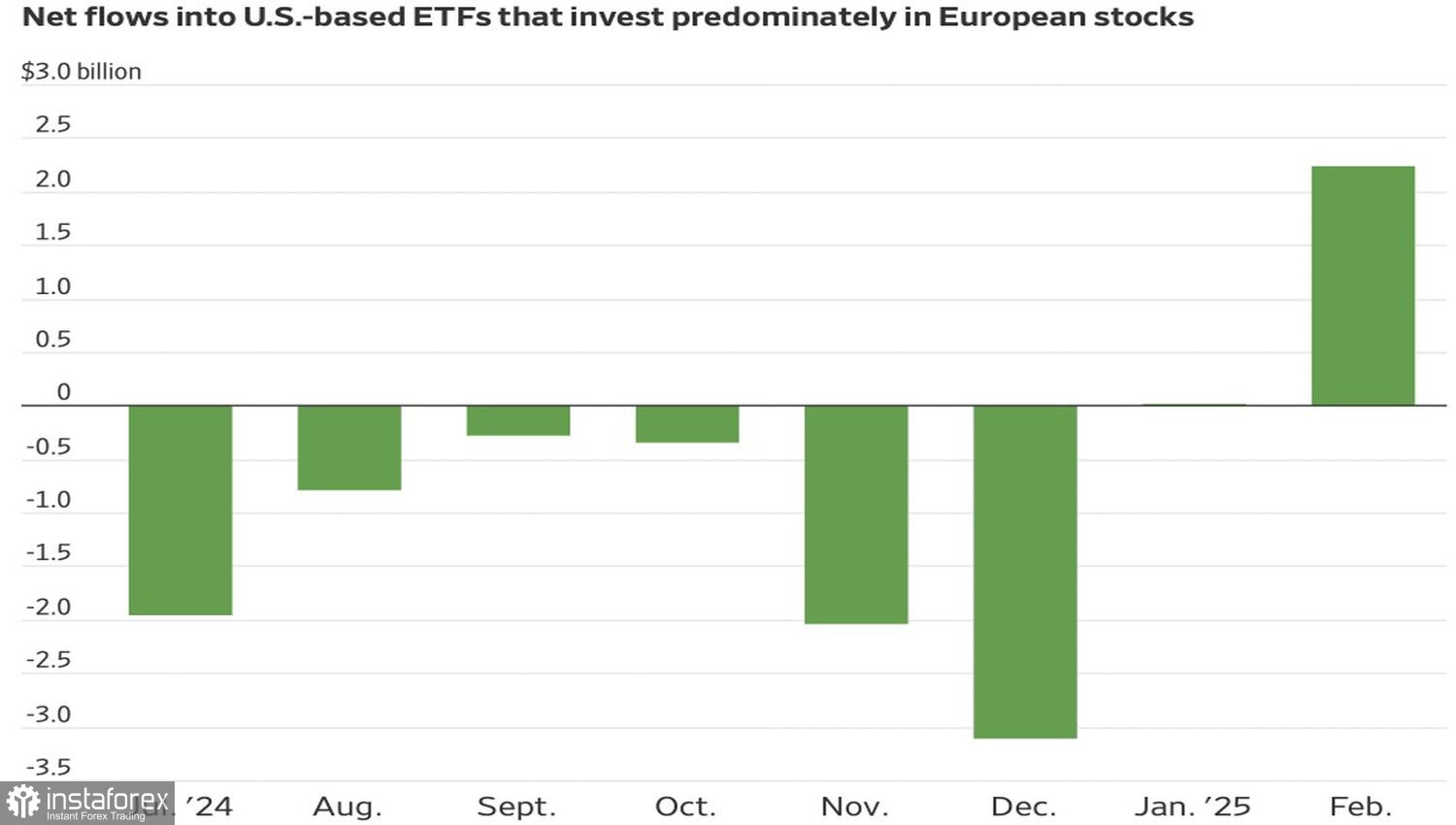

Qu'est-ce qui fait bouger les marchés ? La peur ? La cupidité ? En ce moment, la déception est bien plus significative. Les investisseurs réalisent que la politique tarifaire de Donald Trump ne mènera à rien de bon, et la perte de l'exceptionnalisme américain déclenche des sorties de capitaux des États-Unis, maintenant ainsi l'indice S&P 500 sous pression. Selon Morningstar, les investisseurs ont ajouté environ 2 milliards de dollars net à des fonds américains investissant dans des actions européennes en janvier et février.

Tendances des flux de capitaux vers les ETFs axés sur l'Europe

La montée continue des indices boursiers en Europe suggère que les marchés ne croient pas que les tarifs douaniers de la Maison Blanche provoqueront une récession de l'autre côté de l'Atlantique. Peut-être les risques d'une guerre commerciale sont-ils sous-estimés. La nouvelle série de tarifs sur les importations, que l'administration américaine devrait annoncer le 2 avril, semblait clouer le S&P 500 au sol. Cependant, les rumeurs d'un protectionnisme plus limité ont permis à l'indice boursier général de renaître de ses cendres.

Selon des initiés de Bloomberg, les tarifs en avril viseront deux groupes de pays : ceux qui ont des excédents commerciaux significatifs avec les États-Unis et ceux dont les tarifs contre les États-Unis sont jugés trop élevés. La liste noire, ou comme Scott Bessent l'appelle, la liste "Dirty 15", inclut l'Australie, le Brésil, le Canada, la Chine, l'UE, l'Inde, le Japon, la Corée du Sud, le Mexique, et d'autres.

Moins il y a de tarifs, moins il y a de déceptions. Donald Trump avait promis d'accélérer l'économie américaine, mais les experts du Wall Street Journal revoient maintenant à la baisse leurs prévisions du PIB des États-Unis, de plus de 2% à 1–1,5% pour 2025. Il en va de même pour l'OCDE, Fitch Ratings, et la Réserve fédérale. La politique du républicain vise à créer des problèmes pour d'autres pays, mais en réalité, grâce au stimulus fiscal, l'Europe gagne en vitalité, et la Chine a l'intention d'atteindre son ambitieux objectif de croissance de 5% en 2025.

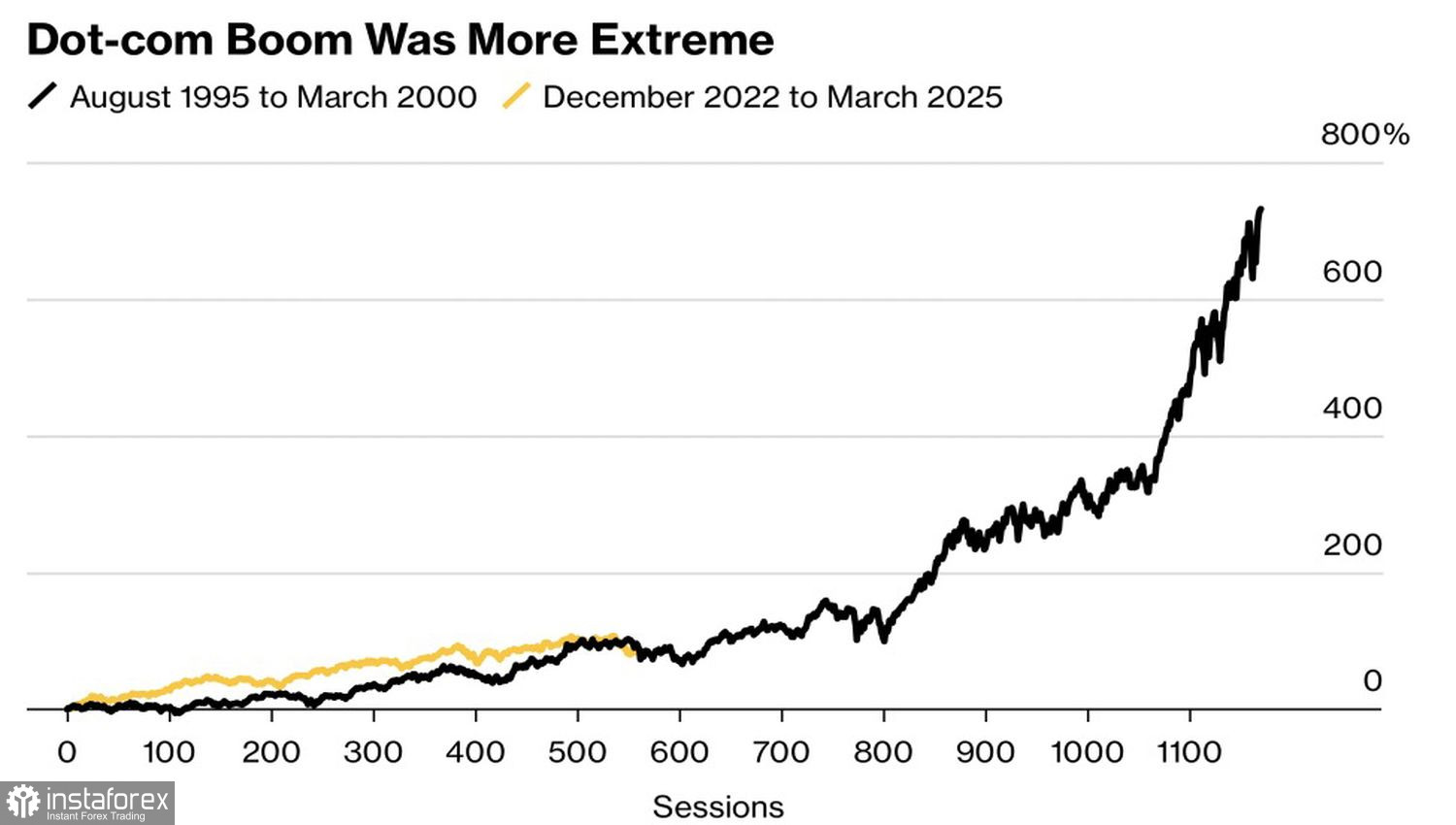

A la déception s'ajoute la perte de l'exceptionnalisme américain. Les investisseurs se rappellent de plus en plus que les titres émis aux États-Unis sont fondamentalement surévalués et qu'une bulle s'est formée sur le marché, similaire à la bulle dot-com au tournant du 21ème siècle. Il y a vingt-cinq ans, le rallye du S&P 500 était également mené par la technologie, en particulier l'internet. Aujourd'hui, ce rôle a été pris en charge par l'intelligence artificielle.

Performance du S&P 500 au fil des années

Il y a un quart de siècle, l'indice boursier large s'est effondré. Il n'a retrouvé des sommets records qu'en 2007. Aujourd'hui, le S&P 500 a grimpé de 72 % depuis son plus bas d'octobre 2022 jusqu'à atteindre des sommets records. Puis, il y a eu une chute de 10 %, et rares sont ceux qui s'attendent à ce que le marché boursier se redresse avant la seconde moitié de 2025.

Techniquement, la formation d’un chandelier avec une longue ombre inférieure sur le graphique journalier du S&P 500 indique que les taureaux pourraient être prêts à contre-attaquer. Le niveau de 5670 reste la ligne rouge. Au-dessus de ce niveau, l'achat devient une stratégie sensée. À l'inverse, s'il descend en dessous, la vente devient l'action appropriée.