Alors que Donald Trump et Pékin essaient toujours de déterminer si les négociations commerciales entre les États-Unis et la Chine ont lieu ou non, le S&P 500 continue de grimper pour le troisième jour consécutif — cette fois-ci, grâce à la rhétorique accommodante de la Réserve fédérale. Christopher Waller, membre du FOMC, a suggéré que les tarifs douaniers ne provoqueraient qu'une hausse temporaire des prix, que la Fed devrait ignorer. Cependant, un refroidissement du marché du travail, a-t-il dit, pourrait inciter à la reprise de l'expansion monétaire.

Les marchés semblent sentir intuitivement que les tarifs annoncés le "Jour de la Libération" de l'Amérique sont le point limite — la Maison-Blanche est peu susceptible d'aller plus loin. Les droits d'importation seront probablement réduits, et l'économie américaine devrait éviter une récession. Cela est également soutenu par la forte augmentation des commandes de biens durables en mars. En conséquence, le rallye du S&P 500 de fin avril est mené par ceux qui ont le plus souffert du protectionnisme — à savoir les actions technologiques et les "Magnificent Seven".

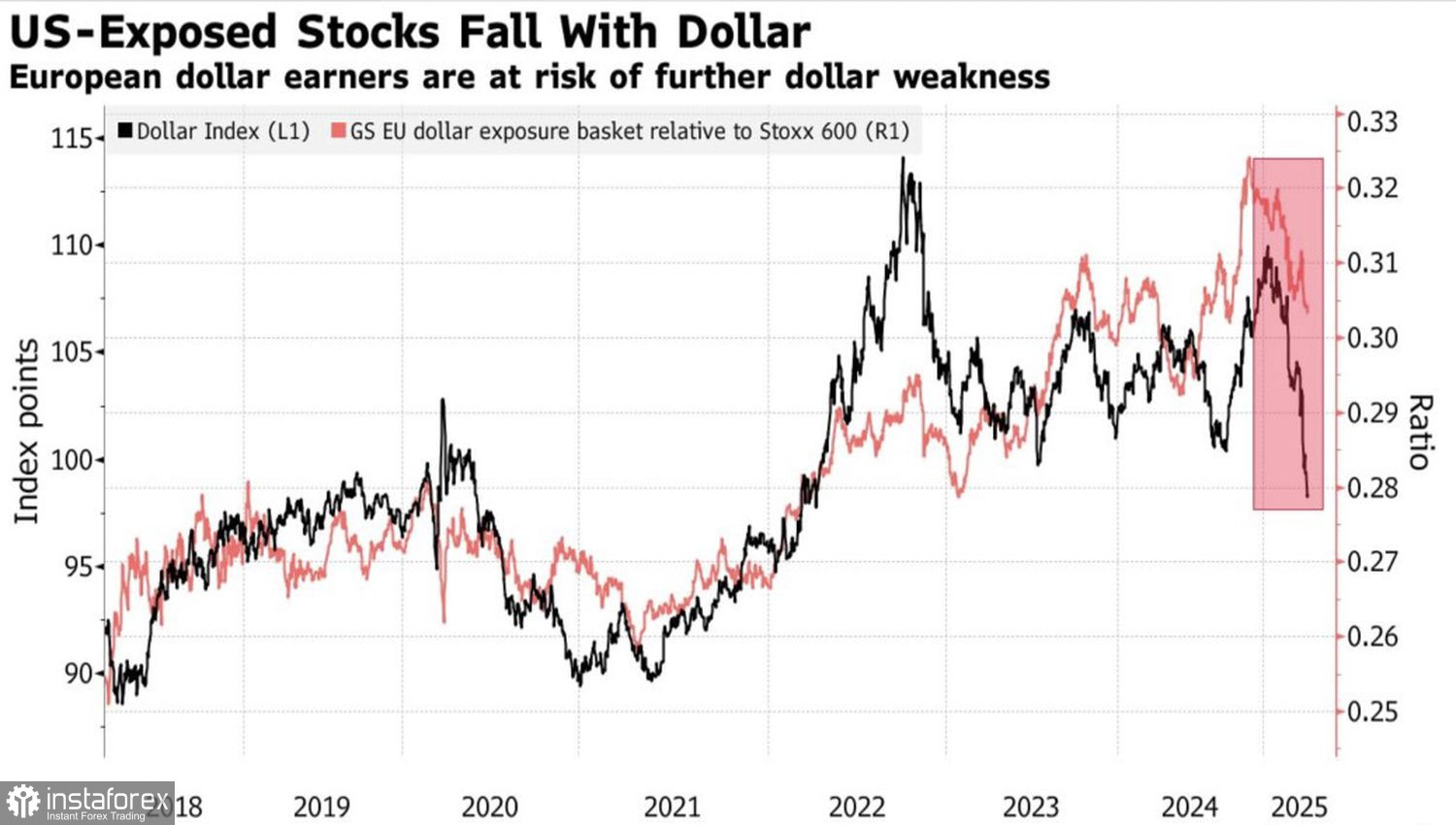

Cependant, des doutes croissants émergent quant à la sagesse de déplacer des capitaux d'Amérique du Nord vers l'Europe. Environ 60% des entreprises incluses dans l'indice EuroStoxx 600 génèrent leurs revenus à l'étranger. Un affaiblissement du dollar américain a un impact négatif sur leur performance financière.

Dynamique U.S. Dollar vs. Panier EuroStoxx 600

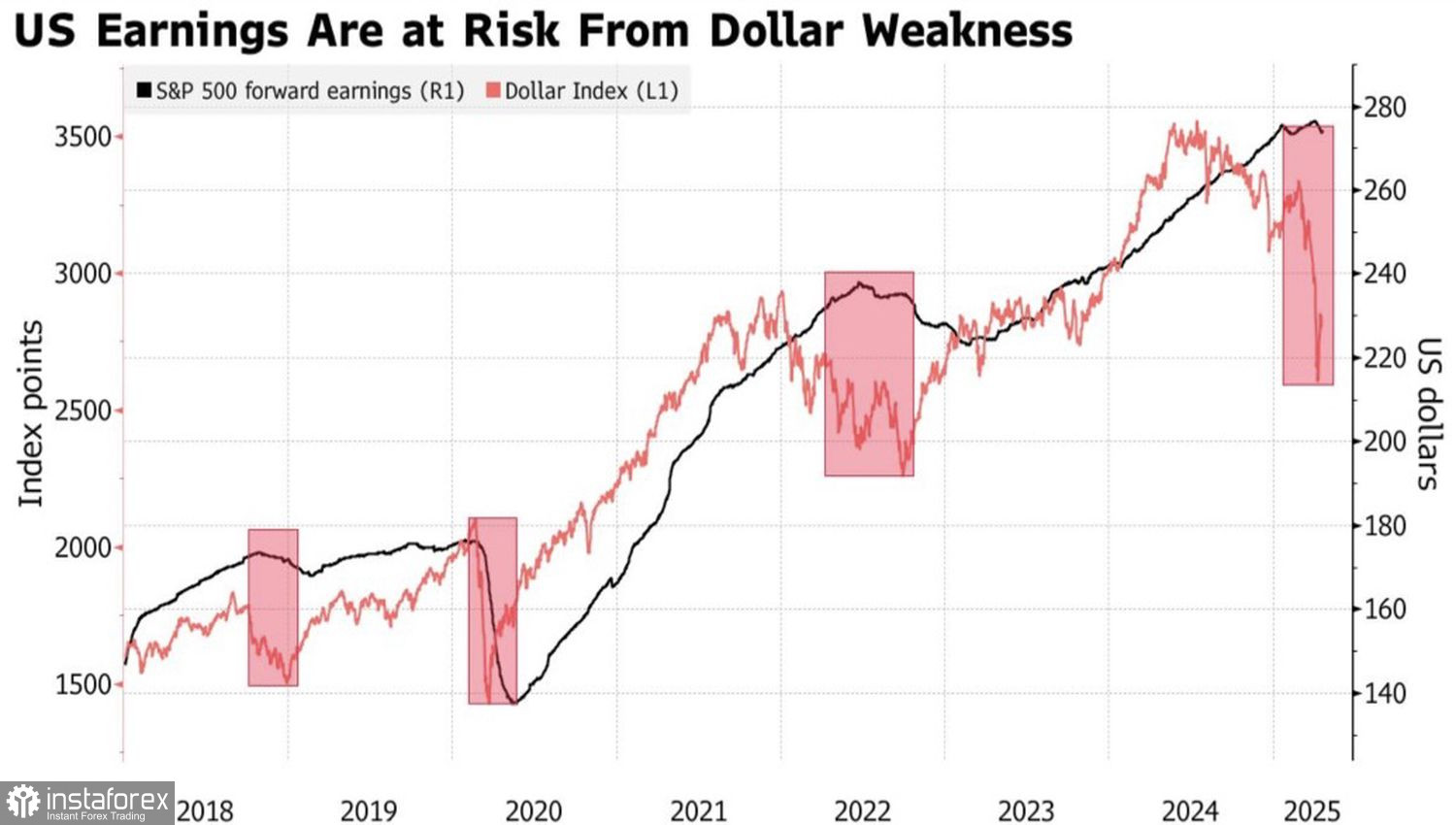

En même temps, une baisse du dollar n'est pas non plus une bonne nouvelle pour le marché américain. Seul un tiers des entreprises du S&P 500 est orienté vers l'exportation — leurs revenus en devises étrangères augmenteront. Mais deux tiers se concentrent sur le marché intérieur. La hausse des prix à l'importation réduit le pouvoir d'achat des Américains et diminue les revenus des entreprises.

Le rally actuel du S&P 500 a une marge de progression limitée, car la Maison Blanche ne montre aucun signe d'abandonner ses politiques tarifaires ou sa volonté de rapatrier l'industrie manufacturière aux États-Unis. L'escalade de la guerre commerciale avec la Chine n'est qu'une question de temps. De plus, l'incertitude entourant les politiques protectionnistes de Washington impactera inévitablement l'économie américaine, ravivant les craintes de récession.

Dollar américain vs Perspectives de bénéfices du S&P 500

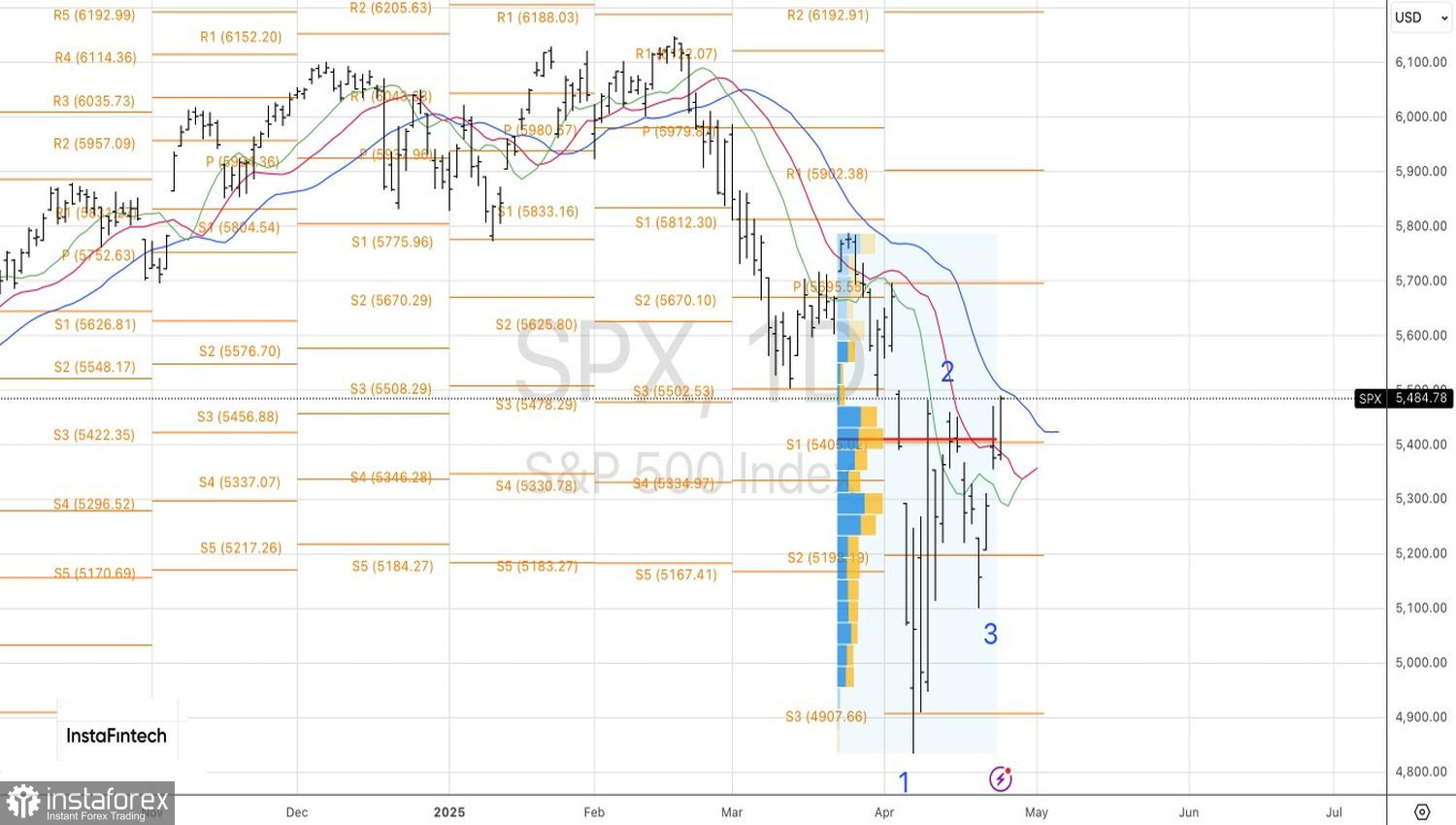

Dans ce contexte, le scénario le plus probable est une période de consolidation de l'indice boursier global. La fourchette exacte de cette consolidation deviendra plus claire au cours des prochaines séances de trading.

Ainsi, sur le marché boursier américain, la peur a temporairement cédé la place à la cupidité, permettant au S&P 500 de récupérer une partie de ses pertes et de sortir de la phase de correction. Actuellement, l'indice est en baisse de moins de 6 % pour l'année — comparé à une baisse de 15 % début avril.

Techniquement, sur le graphique journalier, les haussiers ont activé un schéma "1-2-3" en dépassant la juste valeur à 5400. Cela a permis aux traders de prendre des positions longues. Cependant, cela ne signifie pas un retour à une tendance haussière complète. Au contraire, un rejet aux niveaux de résistance de 5500, 5625, ou 5695 serait un signal pour prendre des bénéfices et éventuellement inverser la direction. Le scénario de base reste une consolidation à moyen terme dans l'indice boursier large.