Le marché nous captive toujours. Malgré toutes les discussions pessimistes sur la récession, les guerres commerciales, les pénuries d'approvisionnement, l'inflation et les licenciements, le S&P 500 a baissé d'un peu plus de 3 % par rapport aux niveaux observés lorsque les tarifs ont été annoncés le jour de la libération de l'Amérique. Pour les actions, ce qui compte le plus n'est pas l'économie elle-même, mais la manière dont les entreprises réagissent à son état. Peuvent-elles rester rentables, et quelle sera la solidité de cette rentabilité ? Entre 2000 et 2015, en excluant la récession, les marges bénéficiaires ont en moyenne atteint 7,8 %. En 2024, ce chiffre est passé à 10,7 %. Que devons-nous donc attendre pour 2025 ?

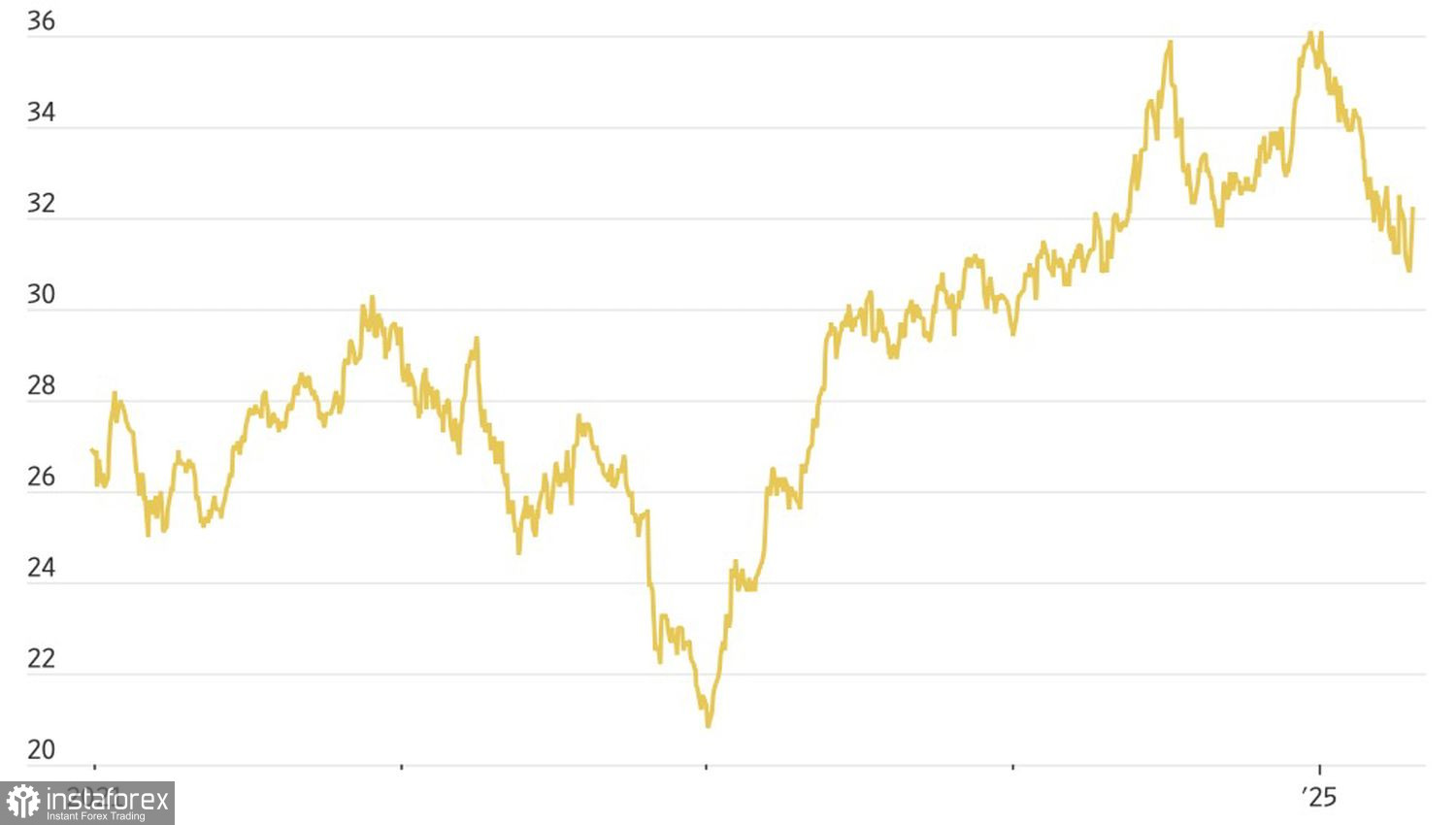

Quatre membres des Magnificent Seven — Amazon, Apple, Meta Platforms, et Microsoft — publient leurs résultats entre fin avril et début mai. NVIDIA a été affectée par l'annonce selon laquelle Huawei de Chine a développé une puce IA haute performance. Cependant, globalement, ce groupe d'entreprises a réussi à se redresser après une vague de ventes massives. Bien que leur part de la capitalisation boursière totale du S&P 500 ait considérablement diminué, ces anciens leaders ont retrouvé leur stabilité.

Dynamique de la part de la capitalisation boursière des Magnificent Seven dans le S&P 500

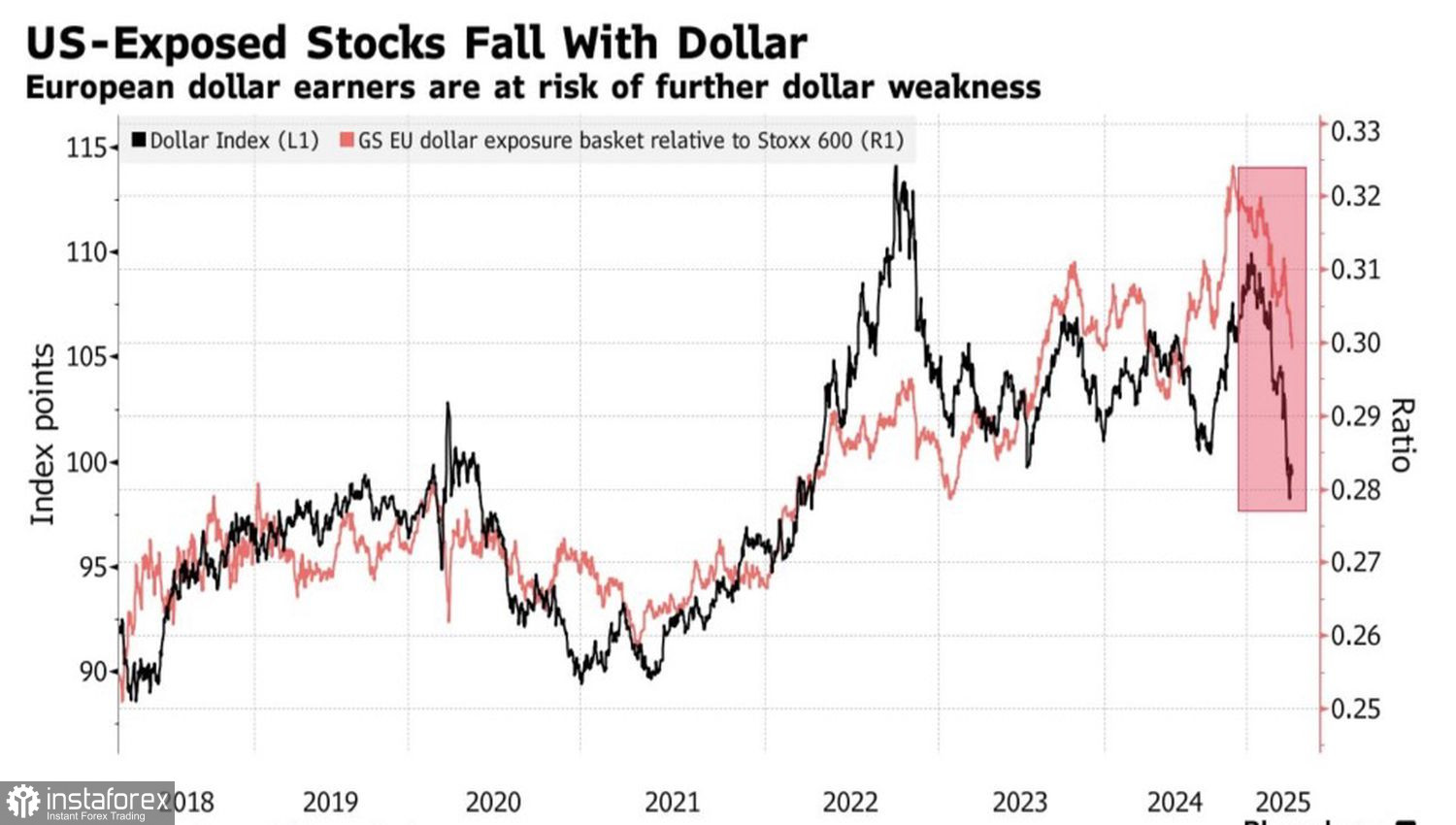

La liquidation des actions du groupe Magnificent Seven n'était pas la seule raison de la correction plus large du marché. En raison de l'érosion de l'exceptionnalisme américain, les sorties de capitaux du Nouveau Monde vers l'Ancien ont également eu un impact significatif sur le S&P 500. Mais ici aussi, il y a des signes d'amélioration.

La zone euro est beaucoup plus orientée vers l'exportation que les États-Unis. En Allemagne, les exportations représentent plus de 40 % du PIB, alors qu'aux États-Unis, ce chiffre n'est que de 11 %. En conséquence, environ 60 % des entreprises de l'EuroStoxx 600 réalisent des ventes à l'étranger. Une baisse de l'indice du dollar américain nuit à leurs bénéfices d'entreprise.

Performance du dollar américain par rapport à un panier d'entreprises européennes

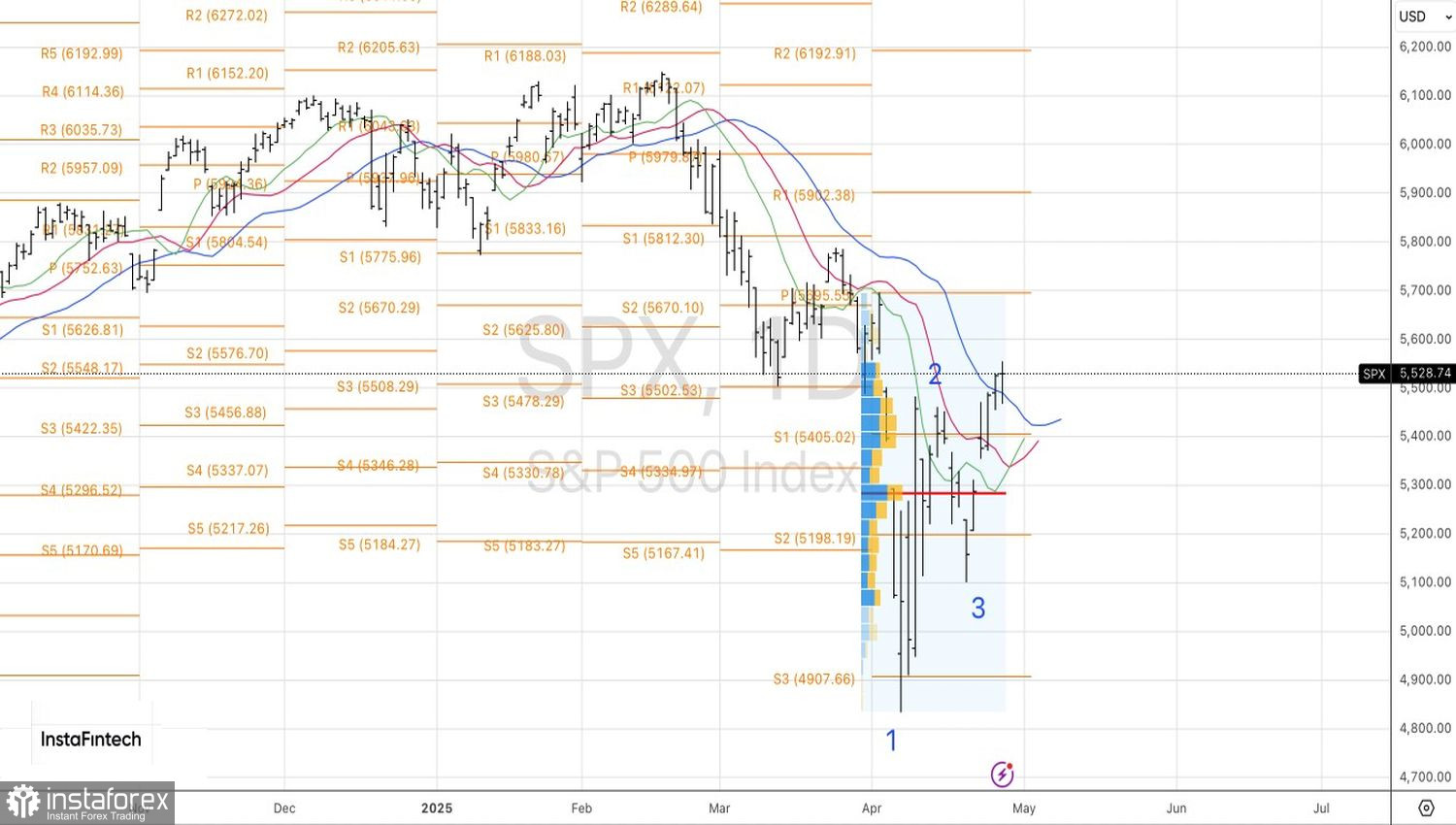

Ajoutez à cela la confiance renouvelée des investisseurs dans la "Trump put" — l'idée que le président américain est prêt à intervenir pour soutenir le marché en cas de baisse significative — et le rallye de l'indice boursier large devient moins surprenant. En effet, ces derniers jours, la Maison Blanche a adopté un ton de plus en plus conciliant. Selon des rapports d'initiés du Wall Street Journal, les tarifs automobiles devraient être allégés, et le secrétaire au Trésor, Scott Bessent, espère que le Congrès prolongera les réductions d'impôts d'ici le 4 juillet.

Ce qui autrefois ressemblait à une foule d'investisseurs formés à acheter lors des baisses de marché semble maintenant très différent. Si Donald Trump et son équipe sont prêts à jeter une bouée de sauvetage au marché américain, l'Europe n'est pas aussi forte qu'elle le semblait, et les Magnificent Seven ont retrouvé leur équilibre — alors le rallye du S&P 500 pourrait très bien se poursuivre.

Techniquement, une bougie doji avec une longue ombre inférieure s'est formée sur le graphique journalier de l'indice global. Une cassure au-dessus de son sommet, situé près de 5550, permettrait de renforcer les positions longues ouvertes à partir du niveau de 5500. À partir de là, le sort du S&P 500 dépendra de sa capacité à percer les zones de résistance à 5625 et 5695.