Dans l'ensemble, la force de la tendance haussière de l'EUR/USD reste intacte. L'érosion de la confiance dans le dollar américain l'emporte sur la divergence de politique monétaire entre la Fed et la BCE.

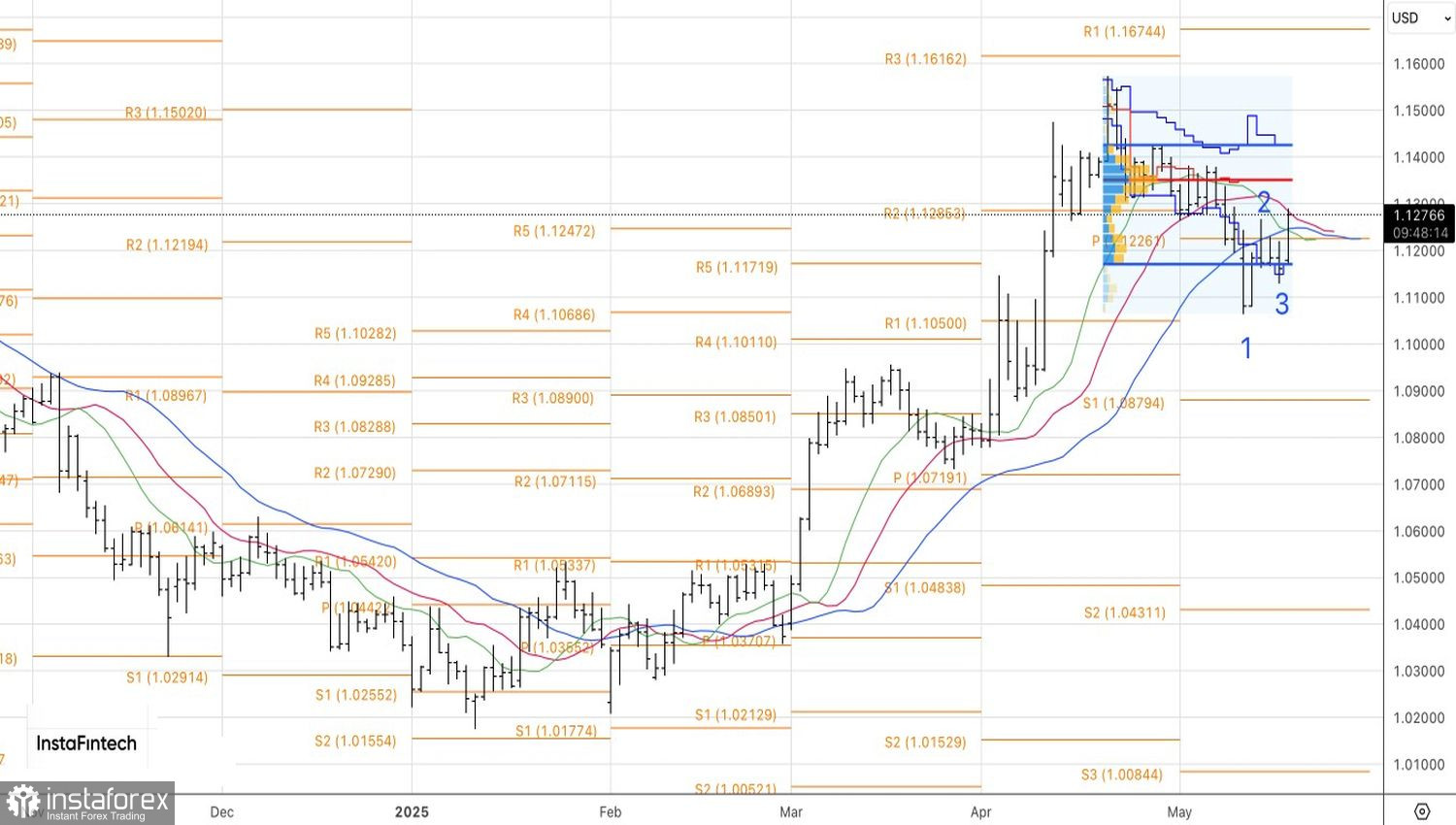

Analyse technique : Sur le graphique journalier de l'EUR/USD, un schéma de retournement haussier 1-2-3 est en cours. Les positions longues initiées lors de la rupture de la barre intérieure près de 1.1225 devraient être maintenues. La transition d'un état respecté à une situation de ridicule peut se produire instantanément. Cela est évident dans le passage de "Buy America" à "Sell American", un changement motivé par la dégradation par Moody's de la notation de crédit américaine. La dégradation, attribuée à un déficit budgétaire croissant, a ravivé l'intérêt des investisseurs pour la dédollarisation.

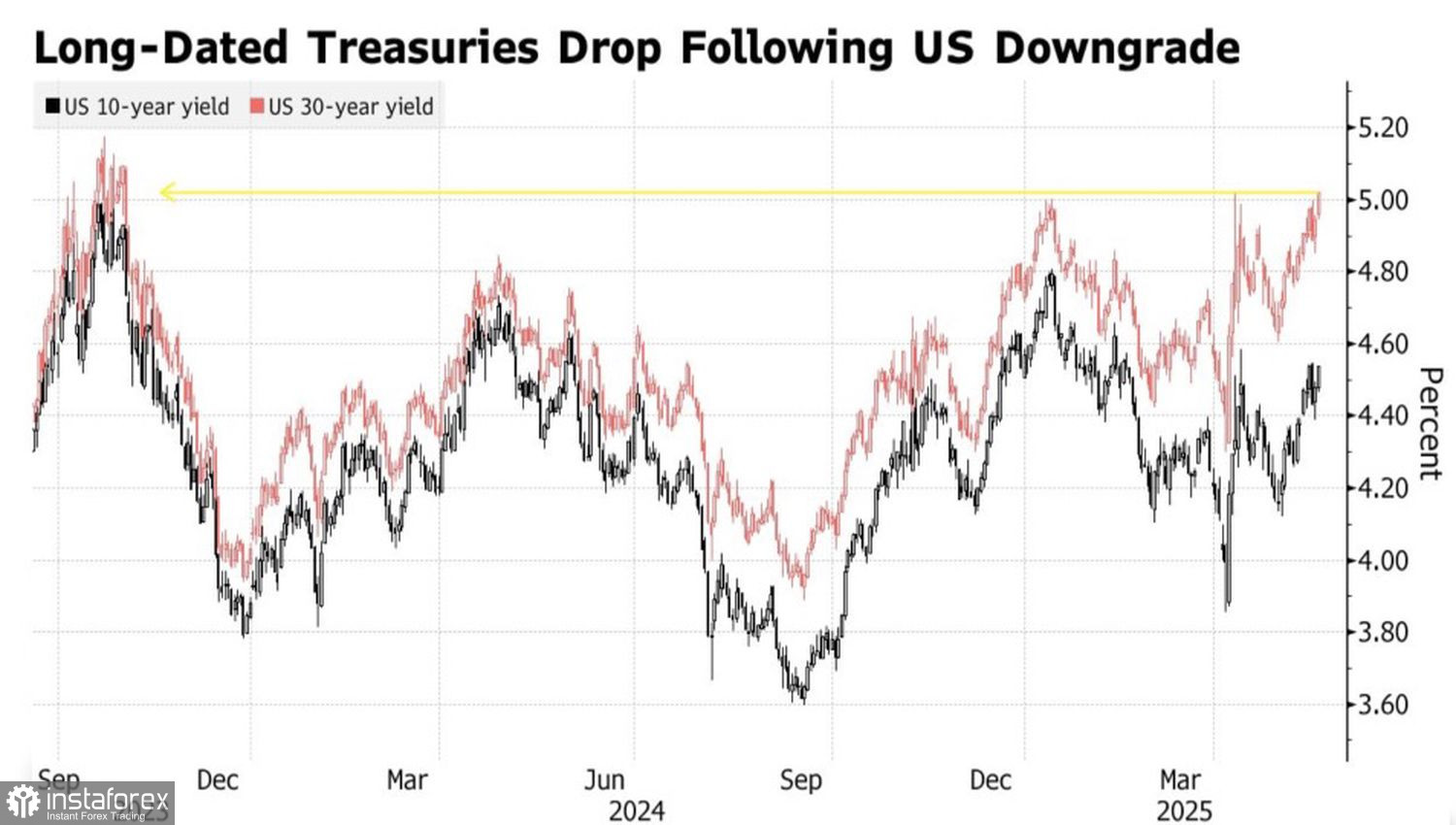

Le coup porté au billet vert est venu de plusieurs directions. Le verdict de Moody's a poussé les rendements nominaux et réels des bons du Trésor américains à la hausse—un développement inquiétant pour une économie montrant déjà des signes de ralentissement. C'est également une mauvaise nouvelle pour les résultats financiers des entreprises américaines : les coûts augmentent, les bénéfices diminuent. Tout cela se traduira probablement par une baisse du S&P 500. Et lorsque l'indice chute, le dollar américain—déjà perçu par beaucoup comme une monnaie risquée—suivra probablement.

Dynamique des Rendements des Obligations Américaines

Parallèlement, la décision de Moody's a suscité des doutes quant à la volonté du Congrès de renouveler les plans de relance des réductions fiscales sur lesquels Donald Trump compte.

Selon Bank of America, l'incertitude fiscale, le ralentissement économique et une politique peu claire de la Maison-Blanche sont désormais les principaux facteurs de la tendance baissière de l'indice USD. D'autres facteurs contributifs incluent la diversification de portefeuilles loin des actifs américains, une détérioration du compte de capital, ainsi que la volonté du président américain d'affaiblir le dollar.

En revanche, l'Europe semble gagner en faveur, passant de la restriction budgétaire à la dépense. Selon une fuite de Bloomberg, les 27 états membres de l'UE ont approuvé un fonds de défense de 150 milliards d'euros. La dépense pourrait agir comme un puissant stimulant pour l'économie de la zone euro.

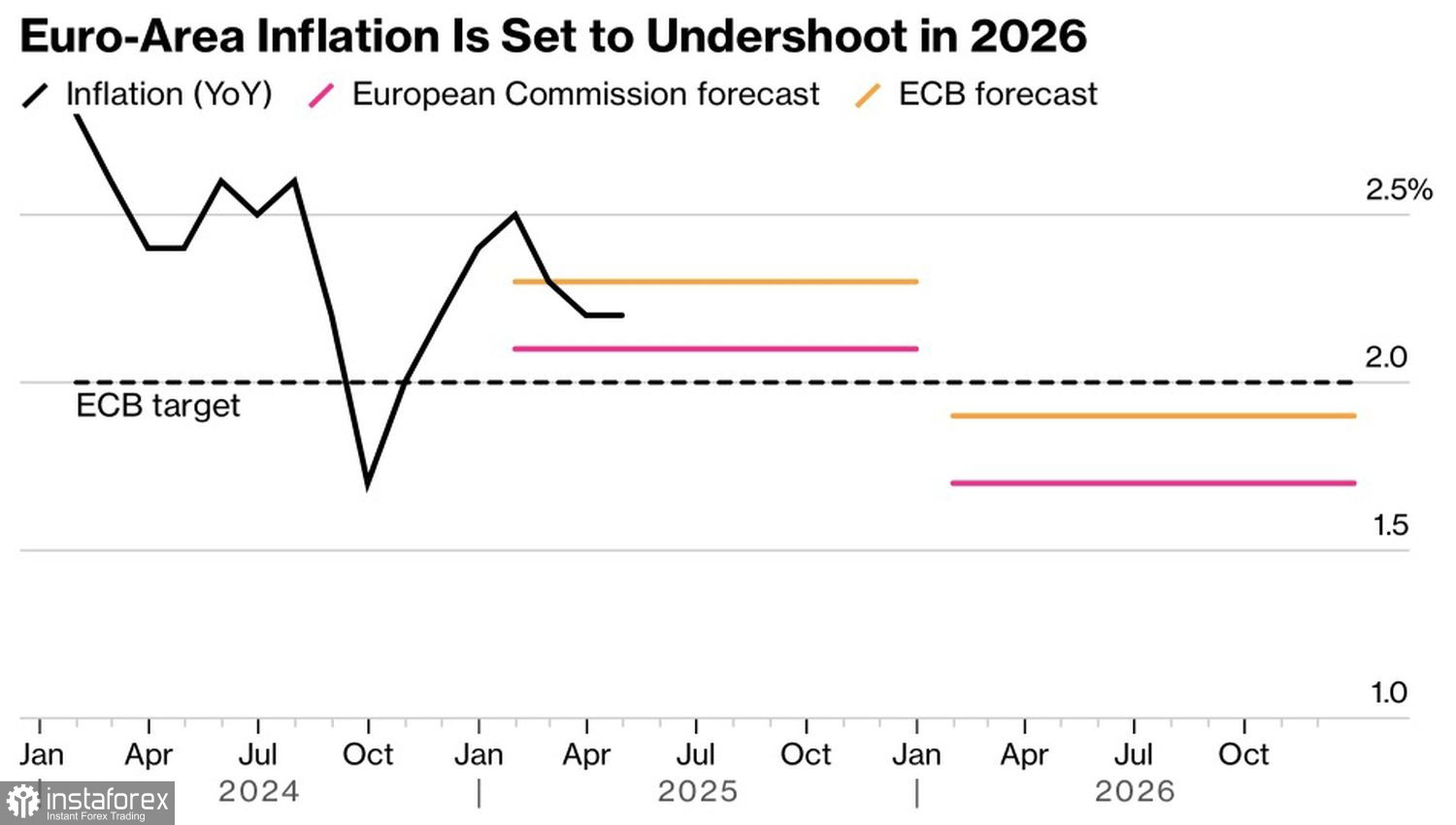

Bien que la Commission européenne s'attende à ce que l'inflation dans la zone euro descende à 2 % en 2025 et à 1,7 % par la suite—en raison de l'afflux de biens chinois, d'un euro plus fort et de coûts énergétiques réduits—cela n'a pas découragé les haussiers de l'EUR/USD. Comme l'a justement noté la présidente de la Banque centrale européenne, Christine Lagarde, alors que le dollar se renforçait autrefois en période d'incertitude politique, il s'affaiblit maintenant en raison d'un effondrement de la confiance—ce qui est bénéfique pour l'euro.

Tendances et Prévisions de l'Inflation dans la Zone Euro

Sans aucun doute, la dégradation par Moody's a terni l'ambiance à Washington. Le secrétaire au Trésor, Scott Bessent, a qualifié l'agence de notation de "perpétuellement en retard" et a affirmé que l'administration actuelle n'aurait pas pu causer tous les dégâts en seulement 100 jours. Il a rejeté la faute sur l'ancien président et son équipe. Mais la grande question est : que fera Washington pour empêcher le marché boursier de s'effondrer à cause de cette dégradation ?

Globalement, la force de la tendance haussière de l'EUR/USD reste intacte. L'érosion de la confiance dans le dollar américain l'emporte sur la divergence de politique monétaire entre la Fed et la BCE. Perspectives techniques : Sur le graphique quotidien de l'EUR/USD, un modèle de retournement haussier 1-2-3 est en cours. Les positions longues initiées à la cassure de la barre interne près de 1.1225 devraient être conservées.