Tout a un coût. L'excès d'euphorie sur le marché de l'or a entraîné des ventes massives, et la même chose pourrait se produire sur les marchés boursiers américains. Le S&P 500 se maintient à ses niveaux record car les investisseurs ont intégré dans les prix une baisse du taux des fonds fédéraux en octobre et décembre. C'est un paradoxe, étant donné que l'inflation reste fermement ancrée autour de 3 %, tandis que l'objectif de la Fed est de 2 %. Pour revenir à cet objectif, les taux d'intérêt devraient être augmentés ; cependant, la banque centrale les diminue, ce qui induit en erreur la paire EUR/USD.

L'indice des dépenses de consommation personnelle de base a chuté à 3 % d'ici à la fin de 2023 à la suite d'une série de mesures de resserrement monétaire agressives. Deux ans plus tard, il demeure à ce niveau. Les experts de Bloomberg prévoient que ce chiffre restera pertinent à la fin de 2026. Les estimations de chômage du FOMC sont légèrement plus élevées que le taux actuel, mais restent conformes aux conditions de plein emploi. La Fed s'attend à une expansion du PIB, tandis que l'indicateur principal de l'Atlanta Fed signale une croissance de 3,9 % du PIB pour le troisième trimestre. Alors pourquoi baisser les taux d'intérêt ?

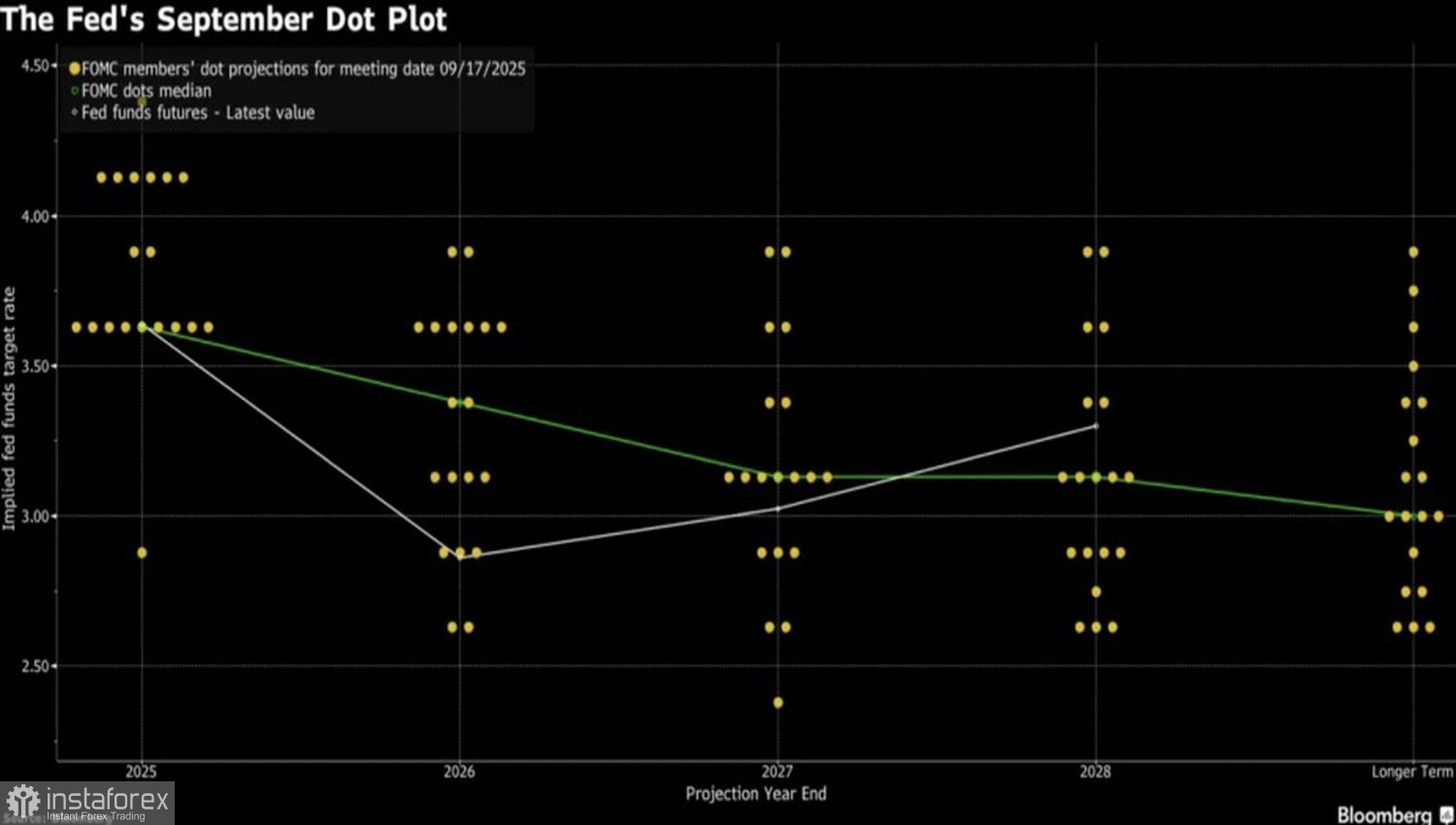

La projection de taux des fonds fédéraux du FOMC pour septembre a indiqué que certains membres estiment que des réductions de taux ne devraient pas être envisagées à chaque réunion. Neuf des 17 représentants de la Réserve fédérale ont prévu une seule action d'expansion monétaire—soit en octobre, soit en décembre—malgré l'effondrement évident du marché du travail entre juin et août. Cependant, la situation s'est améliorée à l'automne, comme le montre une augmentation hebdomadaire de l'emploi dans le secteur privé selon ADP de plus de 14 000 emplois.

Et si la Fed réduit les taux d'intérêt sous la pression de Donald Trump ? Le président des États-Unis insiste pour que le coût des emprunts baisse à 1 %. Son équipe, dirigée par le secrétaire au Trésor Scott Bessen, estime que le taux des fonds fédéraux est trop élevé. Stephen Miran, membre du FOMC, plaide pour plusieurs réductions de 50 points de base chacune.

De plus, l'un des colombes du Comité, Christopher Waller, est un candidat de premier plan pour succéder à Jerome Powell en tant que président de la Réserve fédérale lorsque celui-ci quittera son poste en 2026. Waller soutient qu'un marché du travail faible finira par ralentir l'inflation ; il est donc nécessaire d'assouplir la politique monétaire, ne serait-ce que pour des mesures préventives.

Cependant, la Federal Reserve n'est pas une pièce à acte unique. Si d'autres membres du Open Market Committee continuent de percevoir l'économie et le marché de l'emploi comme solides, pourquoi resteraient-ils silencieux ? Les faucons gagnent en force, et si Jerome Powell laisse entrevoir de la prudence dans un avenir proche, les chances de baisses des taux en décembre diminueront. Cela favoriserait le dollar américain.

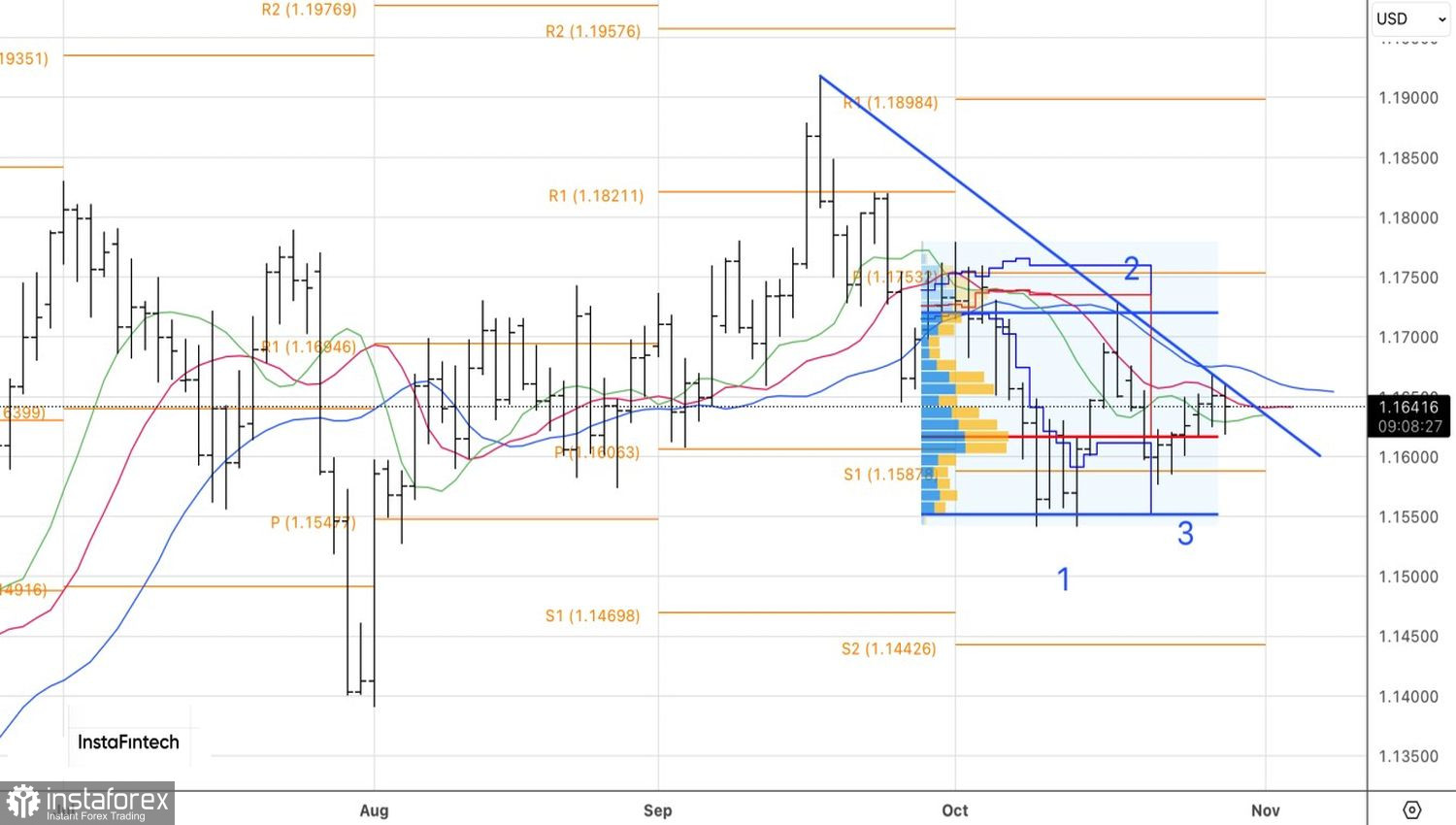

Techniquement, le graphique journalier pour l'EUR/USD montre une consolidation autour des moyennes mobiles, indiquant une incertitude sur le marché. Il est logique de revenir à l'achat uniquement si la ligne de tendance près du niveau de 1,1660 est franchie. Un test réussi de ce niveau augmenterait les chances d'une croissance vers la limite supérieure de la fourchette de juste valeur de 1,1550-1,1720 et le niveau pivot de 1,1755.