1.0658 पर, EUR/USD जोड़ी ने कारोबारी सप्ताह समाप्त किया। मई के बाद पहली बार विनिमय दर 1.06 रेंज पर लौट आई, जो गिरावट की प्रवृत्ति की ताकत को दोहराती है। यह देखने के लिए साप्ताहिक EUR/USD चार्ट देखें कि कीमत लगातार नौ सप्ताह से गिर रही है। साप्ताहिक चार्ट पर, जुलाई के मध्य से एक भी तेजी वाली मोमबत्ती नहीं देखी गई है। डॉलर, जो सकारात्मक बुनियादी पृष्ठभूमि के परिणामस्वरूप मजबूत हो रहा है, गिरावट का मुख्य कारण है।

हालाँकि समाचार प्रवाह अप्रत्याशित है, डॉलर बैल किसी भी स्थिति से लाभ कमाने में सक्षम हैं। फेडरल रिजर्व, जिसने अधिकांश विशेषज्ञों की भविष्यवाणी के बावजूद कि यह अपरिवर्तित रहेगा, गर्मियों के मध्य में डॉलर का समर्थन किया, ने अप्रत्याशित रूप से ब्याज दर में वृद्धि की। जब जुलाई के लिए अमेरिकी मुद्रास्फीति वृद्धि के आंकड़े जारी किए गए, तो उन्होंने अपने "हरे" रंग से व्यापारियों को आश्चर्यचकित कर दिया। फेड चेयरमैन जेरोम पॉवेल ने इस साल जैक्सन होल संगोष्ठी में दर में एक और बढ़ोतरी का सुझाव दिया, जिसने बाजार की उग्र उम्मीदों की पुष्टि करने का ही काम किया। इसके बाद, ध्यान चीन की ओर गया, जिसकी धीमी अर्थव्यवस्था ने बाज़ारों को चिंतित कर दिया। जोखिम-विपरीत रवैये से डॉलर को एक बार फिर बढ़ती मांग का अनुभव करने में मदद मिली। चीन के "ठीक होने" (अगस्त की आर्थिक रिपोर्ट का एक ब्लॉक ग्रीन ज़ोन में आया, और पीबीओसी ने उत्तेजक निर्णयों की एक श्रृंखला बनाई) के तुरंत बाद तेल बाजार ने अपनी वृद्धि के साथ डॉलर के बैलों को "खुश" किया।

परिणामस्वरूप, विक्रेता तेजी से नीचे उतर रहे हैं क्योंकि ग्रीनबैक कई हफ्तों से धीरे-धीरे ऊपर जा रहा है (अमेरिकी डॉलर सूचकांक 1.05 के करीब है)।

व्यापारियों के लिए पिछला सप्ताह कई मायनों में महत्वपूर्ण रहा।

अपने कठोर निर्णय से, यूरोपीय सेंट्रल बैंक ने अपनी भविष्य की कार्रवाई पर पूर्णतः "प्रश्नचिह्न" तो नहीं, पर संदेह जरूर खड़ा कर दिया है। चूंकि केंद्रीय बैंक ने महत्वपूर्ण व्यापक आर्थिक संकेतकों में मंदी के बीच ब्याज दरें बढ़ा दी हैं, इसलिए मौद्रिक नीति को और सख्त करने की संभावनाएं अब संदेह में हैं। एक तरह से, यह एक साहसी विकल्प है जो "धारा के विरुद्ध" जाता है। व्यापारियों को विश्वास नहीं है कि ईसीबी निकट भविष्य में (कम से कम इस वर्ष) अपनी नीति फिर से सख्त करेगा, यही कारण है कि यूरो ने केंद्रीय बैंक के कार्यों पर सामान्य गिरावट के साथ प्रतिक्रिया व्यक्त की।

बयान में कुछ वाक्यांश जो इसके साथ जुड़े हैं, उनका यह भी अर्थ है कि केंद्रीय बैंक पॉज़ बटन दबाने के लिए तैयार है। दस्तावेज़ में विशेष रूप से कहा गया है कि, "यदि यह स्तर पर्याप्त रूप से लंबी अवधि तक बनाए रखा जाता है," प्रमुख ब्याज दरें "पहले से ही एक स्तर पर पहुंच गई हैं जो मुद्रास्फीति को लक्ष्य मूल्य पर समय पर वापस लाने में महत्वपूर्ण योगदान देगी।" स्पष्ट अंग्रेजी में, इसका मतलब यह है कि ईसीबी ब्याज दरों के मौजूदा स्तर को बनाए रखते हुए कई महीनों तक इस रुख का बचाव करने के लिए तैयार है।

किसी भी स्थिति में, ईसीबी प्रतिनिधि मैडिस मुलर ने बैठक के बाद कहा कि "आने वाले महीनों में दरों में बढ़ोतरी की उम्मीद नहीं है।" इसके अतिरिक्त, उन्होंने एक सुझाव दिया कि नियामक केवल धन आपूर्ति को मजबूत करना फिर से शुरू करेगा यदि मुद्रास्फीति संकेतक "सक्रिय रूप से तेजी लाने" लगें। ईसीबी के उपाध्यक्ष लुइस डी गुइंडोस और नेशनल बैंक ऑफ स्लोवाकिया के गवर्नर बोस्टजन वास्ले, दोनों ने समान दृष्टिकोण व्यक्त किया। इसलिए, बाजार केंद्रीय बैंक के इस दावे को खारिज करते हुए विपरीत नतीजे पर पहुंच गया है कि ब्याज दरें अपने चरम स्तर पर पहुंच गई हैं। विशेष रूप से, SocGen विश्लेषकों का अनुमान है कि ECB इस वर्ष प्रतीक्षा करो और देखो का रवैया बनाए रखेगा। इसके अलावा, मुद्रा रणनीतिकार इस संभावना के कारण अगले वर्ष की पहली छमाही में एक और दर वृद्धि से पूरी तरह इनकार नहीं करते हैं कि उच्च श्रम लागत के परिणामस्वरूप मुख्य मुद्रास्फीति होगी जिसे बरकरार रखा जा सकता है।

हालाँकि, 2024 के लिए कठोर अनुमान तेजड़ियों को ज्यादा उम्मीद नहीं देते क्योंकि, अप्रत्याशित ब्याज दर में वृद्धि के बावजूद, ईसीबी ने यूरो का समर्थन नहीं किया।

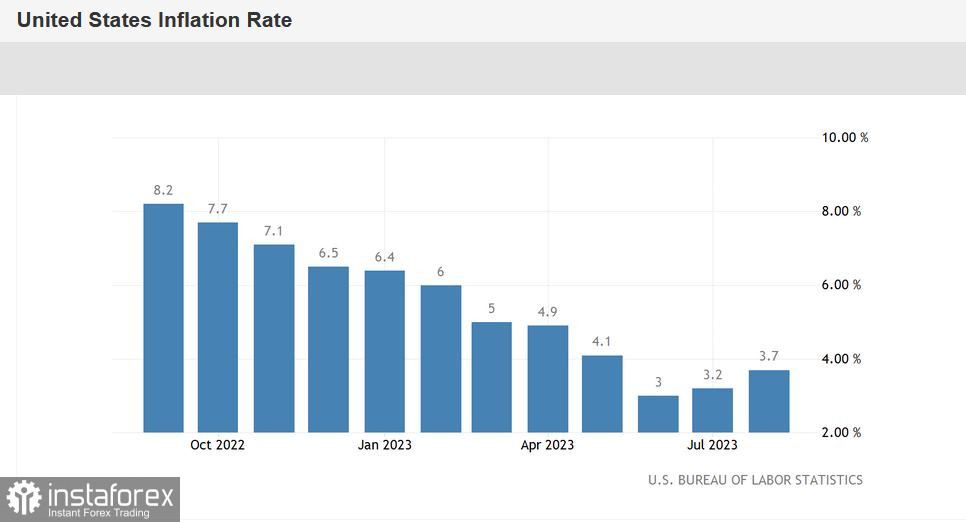

लेकिन यह स्पष्ट नहीं है कि फेड सहयोगी के रूप में डॉलर का समर्थन करेगा या नहीं। तेल की बढ़ती कीमतों के बीच अमेरिकी मुद्रास्फीति वृद्धि पर हालिया रिपोर्टों से पता चलता है कि फेड अपनी सितंबर की बैठक में अधिक सख्त रुख अपना सकता है और संभवतः नवंबर में अपनी अगली बैठक में दर में बढ़ोतरी की घोषणा कर सकता है। उदाहरण के लिए, वार्षिक उपभोक्ता मूल्य सूचकांक अपेक्षा से अधिक तेजी से बढ़कर 3.6% से 3.7% हो गया। 12 महीने की गिरावट के बाद, यह संकेतक पिछले दो महीनों से बढ़ रहा है। सीपीआई में मासिक आधार पर 0.6% की वृद्धि हुई, जो जून 2022 के बाद से उच्चतम वृद्धि दर है। कोर सीपीआई में लगातार गिरावट आ रही है और अब अक्टूबर 2021 के बाद से इसकी सबसे कमजोर दर, 4.3% सालाना (अनुमान के अनुसार) बढ़ी है।

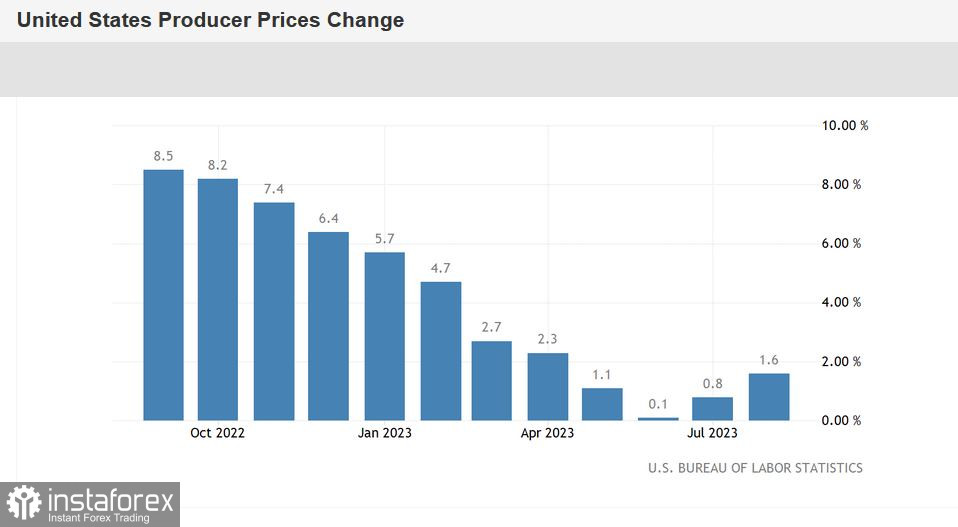

मुद्रास्फीति का एक अन्य संकेतक, उत्पादक मूल्य सूचकांक भी सकारात्मक क्षेत्र में पहुंच गया है। लगभग एक साल से इसमें लगातार गिरावट आ रही है, लेकिन पिछले महीने से इसमें तेजी आ रही है। आयात मूल्य सूचकांक के लिए मासिक और वार्षिक दोनों अनुमानों को पार कर लिया गया।

अमेरिका में भी सकारात्मक व्यापक आर्थिक संकेतक थे। उदाहरण के तौर पर, अगस्त में औद्योगिक उत्पादन 0.4% बढ़ गया, जो अपेक्षित 0.1% वृद्धि से अधिक है। खुदरा बिक्री की मात्रा में 0.6% की वृद्धि इस वर्ष जनवरी के बाद से सबसे अच्छी थी।

उपरोक्त सभी रिपोर्टें तथाकथित "शांत अवधि" के दौरान जारी की गईं, जो फेड सदस्यों को सार्वजनिक रूप से अपनी राय व्यक्त करने से रोकती है। परिणामस्वरूप, हम यह अनुमान लगाने की अपनी क्षमता में सीमित हैं कि फेड मुद्रास्फीति के आंकड़ों पर कैसे प्रतिक्रिया दे सकता है। मेरा मानना है कि स्थिति केंद्रीय बैंक को चिंतित करेगी क्योंकि, सबसे पहले, पहले से ही एक प्रवृत्ति (बढ़ती सीपीआई और पीपीआई) है, और दूसरी बात, सब कुछ एक विस्तारित तेल बाजार की पृष्ठभूमि में हो रहा है, जिसके परिणामस्वरूप अंततः उच्च मुद्रास्फीति होगी। कई बाज़ार सहभागी अमेरिकी डॉलर के उतार-चढ़ाव के आधार पर तुलनीय निष्कर्ष पर पहुँचे हैं।

चीन से आने वाली सकारात्मक खबरें EUR/USD जोड़ी में सुधारात्मक गिरावट का प्राथमिक कारण थीं जो शुक्रवार को देखी गई थी। उदाहरण के लिए, अगस्त में चीन का औद्योगिक उत्पादन 3.9% की वृद्धि पूर्वानुमान की तुलना में 4.5% बढ़ गया और अगस्त में खुदरा बिक्री 3.0% की वृद्धि पूर्वानुमान की तुलना में 4.6% बढ़ गई। बाज़ारों में जोखिम की भावना में वृद्धि चीन द्वारा अपनी घरेलू अर्थव्यवस्था को समर्थन देने के लिए उठाए गए अतिरिक्त कदमों से भी प्रभावित हुई। पीपुल्स बैंक ऑफ चाइना द्वारा देश की वित्तीय प्रणाली में 591 बिलियन युआन डालने और 14-दिवसीय रिवर्स रेपो दर को कम करने के लिए उपयोग की जाने वाली मध्यम अवधि की ऋण सुविधा को सार्वजनिक किया गया था।

जैसा कि दैनिक चार्ट पर निचली बोलिंगर बैंड लाइन से संकेत मिलता है, इस "प्रकाश की चीनी किरण" ने EUR/USD जोड़ी को 1.0650 समर्थन स्तर से ऊपर रखने में सहायता की। इसकी बहुत संभावना है कि फेड की सितंबर बैठक (जो 20 सितंबर को निर्धारित है) के मिनट्स जारी होने से पहले, आने वाले दिनों में यह जोड़ी 1.0650 से 1.0720 के दायरे में कारोबार करेगी। फेड इस स्थिति में एक प्रकार के मध्यस्थ के रूप में काम करेगा, या तो EUR/USD भालू को 1.05 स्तर की ओर बढ़ने की अनुमति देगा या जोड़ी को 1.08-1.09 रेंज की ओर वापस धकेल देगा। जोड़ी आम तौर पर एक बहाव में प्रवेश करती है और ऐसी महत्वपूर्ण घटनाओं की अगुवाई में बग़ल में आंदोलन प्रदर्शित करती है।