Jede Generation hat ihre Idole. Wenn am Ende des 20. Jahrhunderts alle verrückt nach Gold waren, dann haben digitale Vermögenswerte zu Beginn des 21. Jahrhunderts seinen Platz eingenommen. Der rasante Anstieg von Bitcoin auf Rekordhöhen seit 2021 hat die Attraktivität von Edelmetallen in den Schatten gestellt. Auf dem ETF-Markt gibt es eine Kapitalverschiebung hin zu Kryptowährungen, und Spekulanten trennen sich von ihren Goldpositionen. Zum Beispiel, bis zur Woche vom 20. Februar, sanken die Long-Positionen auf COMEX um 1.802 auf 98.840 Kontrakte, und die Short-Positionen sanken um 17.549 auf 48.917 Kontrakte.

Während Bitcoin noch sehr jung ist und Anleger die Faktoren, die seine Dynamik prägen, nicht klar bestimmen können, ist dies bei Edelmetallen eine andere Geschichte. Sie wurden seit Jahrzehnten gehandelt, und die Beziehung zwischen XAU/USD, dem Wechselkurs des US-Dollars und den realen Renditen von Schatzanleihen wurde untersucht. Gold gilt als Inflationsschutz. In Wirklichkeit ist jedoch das Bindeglied die Geldpolitik des Federal Reserve Systems.

Dynamik von Gold und Renditen von US-Treasury Bonds

Während Phasen steigender Bundesfondsraten verlieren Edelmetalle normalerweise an Attraktivität, da der Dollar sich zeitgleich mit dem Anstieg der Renditen von US-Schatzanleihen stärkt. Allerdings zeigte Gold 2022–2023, als diese Prozesse stattfanden, eine bemerkenswerte Beständigkeit. Dies war auf rekordhohe Ankäufe von Zentralbanken zurückzuführen, die die Kapitalabflüsse aus ETFs übertrafen.

Im Jahr 2024 waren die Bullen auf XAU/USD guter Stimmung. Wenn die Straffung der Geldpolitik der Federal Reserve zu einem Rückgang der Kurse führen soll, sollte ihre Lockerung ein Grund für Käufe sein. Optimistische Prognosen waren zahlreich, mit Zahlen, die $2.400 pro Unze und sogar $3.000 erreichten. Leider war der tatsächliche Start enttäuschend. Gold fiel kurzzeitig unter $2.000 pro Unze, konnte sich jedoch erholen.

Dynamik von Gold und dem US-Dollar

Mit dem Ende des Winters stimmen die Marktvorhersagen bezüglich des Bundesfondszinssatzes mit den Schätzungen des FOMC im Dezember überein. Das bedeutet, dass der US-Dollar seinen Hauptvorteil verloren hat und theoretisch grünes Licht für Gold gibt. In der Realität eilt Gold jedoch nicht sofort nach oben, da die US-Wirtschaft robust ist und die Federal-Reserve-Beamten zunehmend darüber sprechen, den Bundesfondszinssatz erst Ende 2024 zu senken.

Wenn die Erwartungen für den Beginn der geldpolitischen Lockerung der Federal Reserve von Juni auf einen späteren Zeitpunkt verschoben werden, wird der US-Dollar einen neuen Wachstumstreiber erhalten, der sich negativ auf XAU/USD auswirkt. Hinweise könnten aus der Veröffentlichung der US-Inflationsdaten in Form von PCE kommen, die von den Märkten sehnsüchtig erwartet werden. Eine Beschleunigung des Index für persönliche Konsumausgaben könnte die Idee der geldpolitischen Restriktion wiederbeleben, was keine gute Nachricht für Edelmetalle wäre.

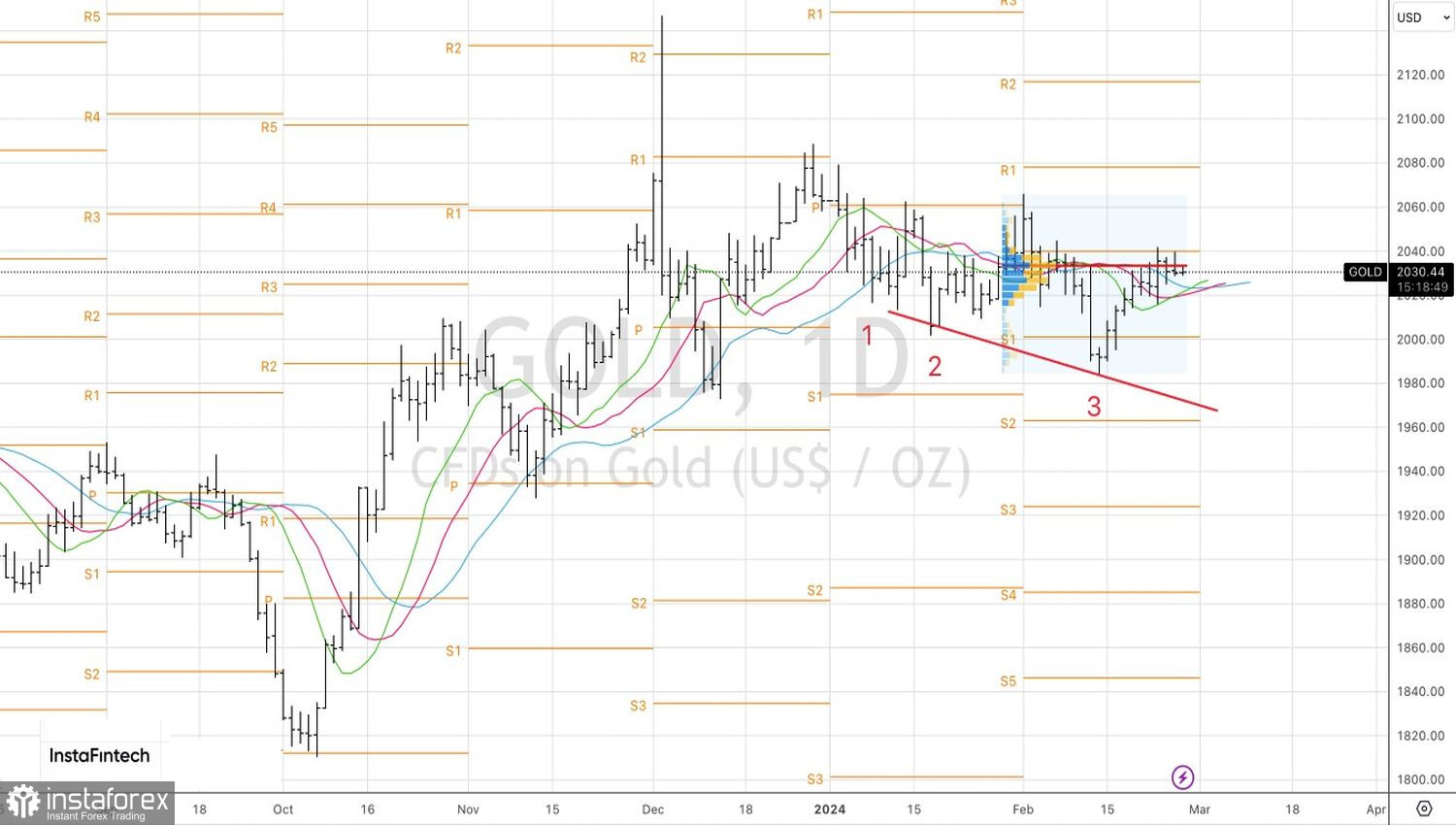

Technisch gesehen findet auf dem täglichen Goldchart eine Konsolidierung nahe dem fairen Wert von $2.034 pro Unze statt. Ein Rückgang der Kurse unter die Unterstützung bei $2.025 würde es Gold ermöglichen, ein Umkehrmuster 1-2-3 zu bilden. Die Kombination mit dem Three Indians-Muster würde eine Grundlage für mittelfristige Käufe bieten, bei einem Rebound aus dem Bereich $2.000–2.010.