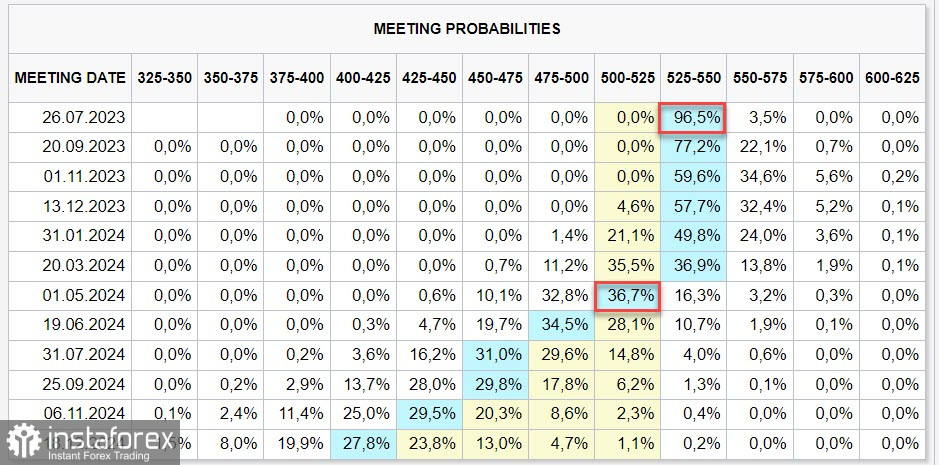

Aujourd'hui, le FOMC devrait augmenter le taux de 0,25%, marquant ainsi la fin du cycle. Une attention particulière sera portée à la conférence de presse de J.Powel, qui servira de repère pour l'orientation des marchés dans les prochaines semaines.

Les contrats à terme sur les taux ont légèrement basculé en faveur du dollar, la première baisse étant désormais prévue en mai 2024, au lieu de mars, comme prévu il y a une semaine.

Comme la réunion de juillet est sans publication de nouvelles prévisions, toutes les conclusions seront basées uniquement sur les commentaires de Powell. Si Powell laisse entendre que cette augmentation d'aujourd'hui sera la dernière, alors le dollar réagira probablement à la baisse.

Si Powell mentionne une possible augmentation en septembre, ce qui contredira les attentes du marché, alors le dollar augmentera, car le rendement attendu du marché obligataire augmentera.

Jeudi, un grand ensemble de données macroéconomiques sera publié, notamment un rapport sur les commandes de biens durables, la balance commerciale des biens et le taux de croissance du PIB, et vendredi, des données sur les revenus et les dépenses personnelles (PCE) seront publiées. Si Powell ne choque pas les marchés avec des déclarations inattendues, la réaction aux résultats de la réunion du FOMC ne sera pas très forte, et les données de jeudi et vendredi pourraient être plus importantes du point de vue des perspectives du dollar.

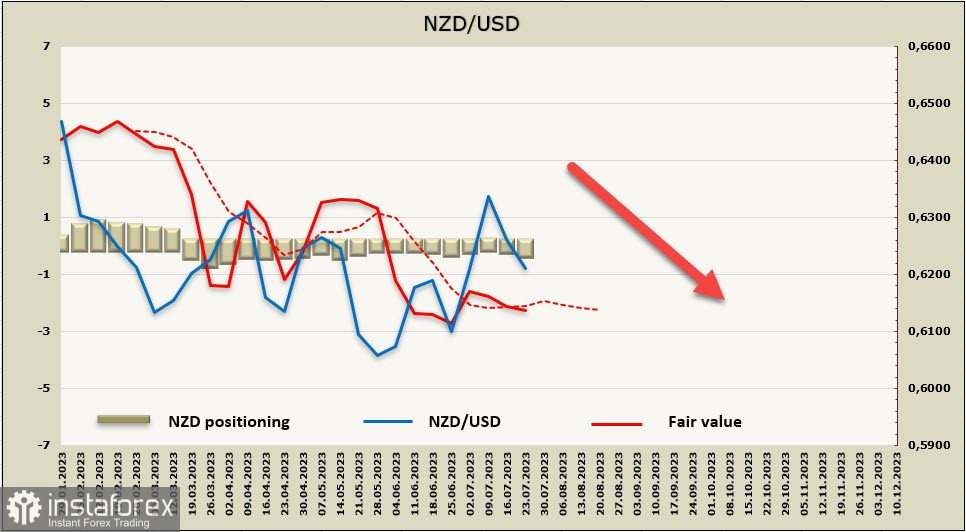

NZD/USD

L'indice des prix à la consommation publié la semaine dernière pour le deuxième trimestre s'est avéré être supérieur aux prévisions, ce qui a clairement donné des maux de tête à la RBNZ. Et ce n'est pas seulement parce que l'inflation globale a ralenti de 6,7% d'une année sur l'autre à 6%, ce qui est pire que prévu, mais aussi parce que l'inflation sous-jacente refuse de diminuer.

Le modèle sectoriel de facteurs propres à l'inflation sous-jacente de la RBNZ s'est déplacé à 5,8% au deuxième trimestre, et les données révisées à la hausse indiquent qu'il n'y a eu aucun progrès depuis le quatrième trimestre 2022. Les craintes que l'inflation puisse se stabiliser au-dessus de l'objectif de la RBNZ de 2% sont devenues nettement plus importantes.

Les données sur le marché du travail seront publiées le 2 août, et l'attention principale sera portée sur la dynamique de la croissance du salaire moyen. Si celui-ci dépasse également les prévisions, les prévisions concernant le taux d'intérêt maximal de la RBNZ se déplaceront inévitablement vers un niveau plus élevé, ce qui pourrait fournir une base pour lancer une impulsion haussière sur le kiwi.

La position nette courte sur le NZD a augmenté de 150 millions au cours de la semaine écoulée, atteignant -227 millions. La position est neutre avec une légère tendance à la baisse. Le prix calculé est passé en dessous de la moyenne à long terme et est orienté vers le sud.

La probabilité d'une tendance baissière du NZD/USD au cours de la semaine dernière a légèrement augmenté, avec une cible fixée sur la zone de support 0,6110/30. Le mouvement principal pourrait commencer le 2 août, après la publication des données sur le marché du travail.

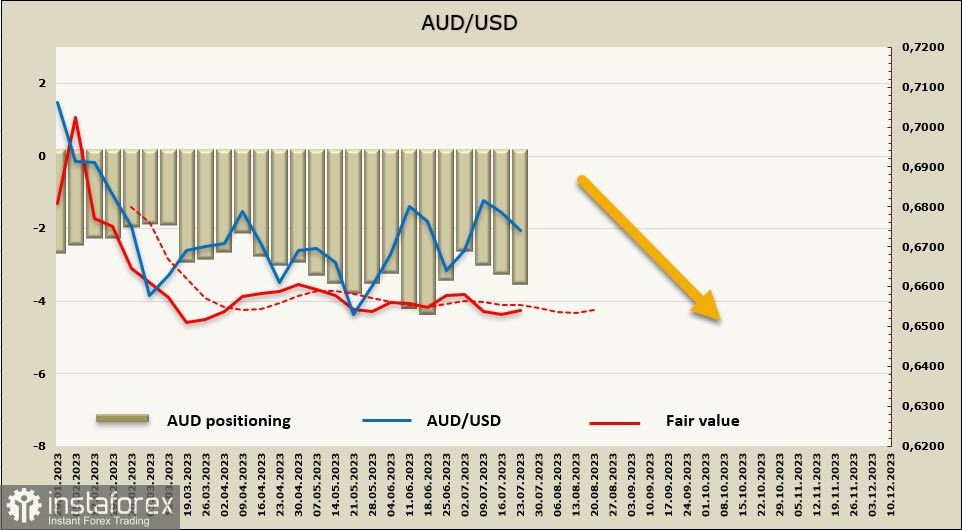

AUD/USD

L'indice des prix à la consommation en Australie au deuxième trimestre a ralenti bien plus que prévu, avec une inflation de 0,8 % par rapport à une prévision de 1 %, et une inflation annuelle passant de 7 % à 6 %.

Avant la publication des données sur l'inflation du deuxième trimestre, le dollar australien a connu une bonne séance parmi les devises du G10, réagissant à un renforcement notable du yuan. Ce mouvement a été provoqué par plusieurs déclarations de la Chine après la réunion du Politburo lundi dernier.

La dernière déclaration contenait les signes les plus convaincants à ce jour d'une stimulation politique significative dans les domaines visant à stimuler l'activité économique après un résultat très faible (selon les normes chinoises) du PIB de 0,8% au deuxième trimestre. En particulier, le Politburo s'est engagé à renforcer le soutien à la politique macroéconomique, a abandonné les mentions antérieures selon lesquelles le logement était destiné "à vivre, et non à spéculer", le remplaçant par une référence à l'adaptation aux changements de la "demande et de l'offre" sur le marché immobilier et à "optimiser la politique de propriété".

Il y avait également une référence évidente à la stabilité du taux de change, qui n'existait pas depuis plusieurs années. Résultat : la paire USD/CNY a baissé de 0,7% et, à la clôture de New York, la paire AUD/USD a augmenté de 0,8% pour atteindre un maximum de 0,6795, ainsi qu'une augmentation de plus de 4% pour Hang Seng, y compris un écart de 10% pour les actions du secteur immobilier.

La croissance du dollar australien a également été soutenue par la hausse générale des prix des matières premières, notamment la hausse des prix du cuivre, de l'aluminium et du minerai de fer de plus de 1%, ainsi que la hausse des prix du nickel de 4,7%. Pendant ce temps, le pétrole continue de croître après sa récente hausse, le pétrole WTI et Brent ayant augmenté d'environ 1% au cours des 4 dernières heures.

Ainsi, un ralentissement rapide de l'inflation mettrait fin à l'élan haussier de l'AUD et nous devons maintenant attendre les résultats de la réunion du FOMC.

La position nette courte sur l'AUD a augmenté de 418 millions au cours de la semaine écoulée, atteignant -3,433 milliards, ce qui témoigne d'un positionnement nettement baissier. Le prix estimé est inférieur à la moyenne à long terme, mais la direction reste incertaine.

L'AUD/USD ne trouve pas de raisons de croissance malgré la faiblesse évidente de l'USD. Nous prévoyons que le mouvement à la baisse va se poursuivre, car le ralentissement de l'inflation plus rapide que prévu permet à la RBA de ne pas se presser pour une nouvelle augmentation des taux. La probabilité d'une hausse jusqu'à la résistance de 0,6902 est devenue moindre, notre objectif se situe dans la zone de support de 0,6700/10, puis de 0,6620/30.