La Réserve fédérale américaine (Fed), comme prévu, a augmenté son taux de 0,25 % et, selon l'opinion unanime du marché, il s'agit de la dernière augmentation dans le cycle actuel, même si la possibilité d'une autre augmentation de la Fed n'est pas exclue.

Le président de la Fed, J. Powell, s'est soigneusement abstenu de prendre des engagements quant aux actions futures, en insistant sur la nécessité d'étudier les données disponibles.

Avant la prochaine réunion, deux rapports sur l'inflation et un sur le marché du travail seront publiés. Powell a souligné que l'indice des prix à la consommation de juin a été une surprise légèrement positive, ajoutant que la combinaison d'une diminution de la demande de main-d'œuvre et d'une reprise de la participation à la main-d'œuvre a également affaibli les conditions sur le marché du travail.

D'un autre côté, il a reconnu que l'activité économique était plus élevée que prévu et que l'assouplissement récent des conditions financières (un dollar américain plus faible, des actions plus fortes) pourrait contribuer à maintenir la pression inflationniste.

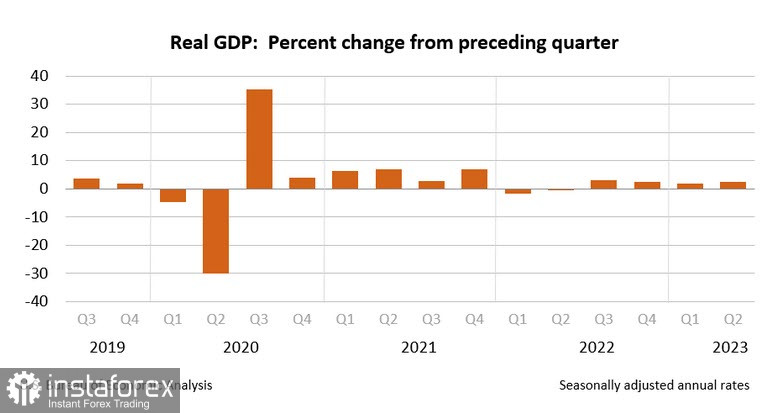

Il convient également de noter que la Réserve fédérale américaine ne prévoit plus de récession pour l'économie américaine, mais estime qu'un ralentissement significatif de la croissance est le scénario le plus probable.

Comme prévu, le dollar a eu une réaction faible aux résultats de la réunion de la Réserve fédérale, car les marchés n'ont entendu rien de nouveau, mais la réaction aux données macroéconomiques publiées aujourd'hui a été bien plus forte. Le taux de croissance du PIB américain au deuxième trimestre a augmenté de 2% à 2,4% en glissement annuel, contre une baisse attendue, et les commandes de biens durables ont également considérablement augmenté en juin, contrairement à la baisse prévue.

De bonnes données en provenance des États-Unis ont entraîné une hausse du rendement des titres de créance à court terme du Trésor américain, car la probabilité d'une récession semble maintenant nettement plus faible. Le dollar a réagi avec une forte hausse sur l'ensemble du marché des changes.

En ce qui concerne la réunion d'aujourd'hui de la BCE, elle s'est déroulée conformément aux prévisions, avec une augmentation de un quart de point des trois taux. La BCE n'a pas fourni de prévisions claires concernant une nouvelle augmentation en septembre, se référant à la nécessité d'examiner les données disponibles. Les arguments contre une nouvelle augmentation - de très faibles PMI et un sombre panorama des conditions de crédit bancaire - en faveur d'une augmentation, il y a encore une inflation indécemment élevée. Les données sur l'inflation pourraient faire pencher la balance en faveur d'une augmentation, mais nous devons attendre une autre publication.

L'euro n'a pratiquement pas réagi aux résultats de la réunion de la BCE, car tout ce qui s'est passé aujourd'hui avait déjà été pris en compte dans les prix.

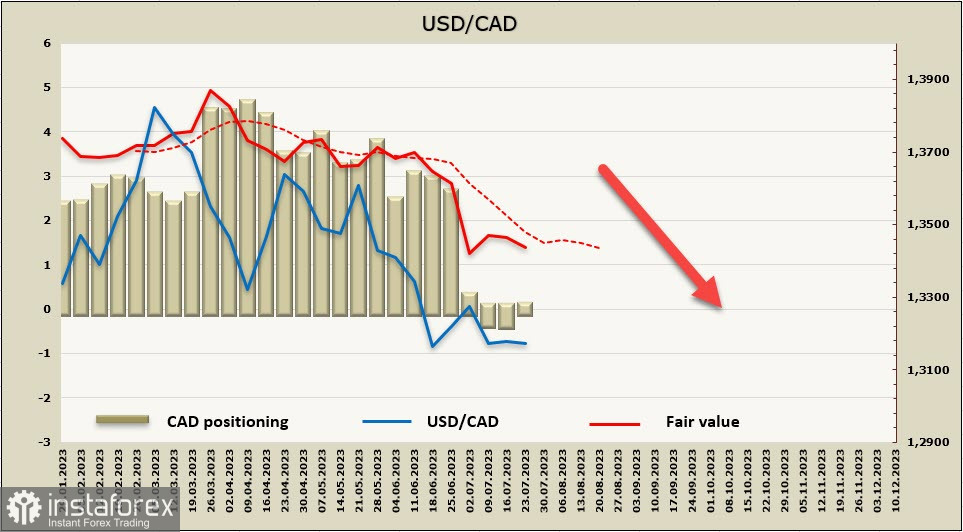

USD/CAD

Malgré des ventes au détail nettement inférieures aux prévisions en mai, les attentes concernant le taux de la Banque du Canada n'ont guère changé. Les prévisions suggèrent actuellement une augmentation du taux de 8 à 9 points de base en septembre et de 18 points de base en décembre, ce qui signifie qu'il n'y a pas suffisamment de raisons pour une hausse de taux de 0,25 points de base pour le moment.

Par conséquent, à moins que l'activité agressive de la Banque du Canada ne soit étayée par des motifs supplémentaires, il reste peu de raisons de sortir de la fourchette de négociation, car l'écart entre les rendements devrait rester stable jusqu'à la fin de l'année.

La position nette longue sur le CAD a diminué de 296 millions de dollars au cours de la semaine dernière pour atteindre 40 millions de dollars, avec une positionnement neutre. Le prix calculé est inférieur à la moyenne à long terme et orienté à la baisse.

Toute la semaine dernière, l'USD/CAD a été négocié dans une fourchette assez étroite, et même la fin peu claire de la réunion du FOMC n'a pas donné de raisons de commencer un mouvement. À long terme, la paire reste sous pression, et la direction de sortie de la fourchette la plus probable est vers le bas. L'objectif le plus proche est le minimum local de 1.3093, puis la limite du canal et simultanément 50% de correction de la hausse de 2021/22 de 1.3000/30. Pour une forte impulsion, il n'y a pas encore de raison.

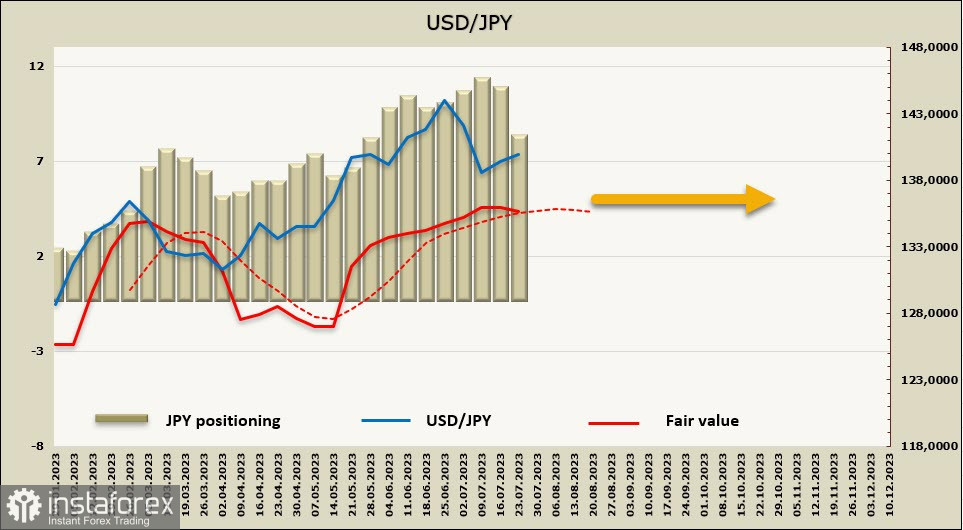

USD/JPY

Vendredi matin, la Banque du Japon annoncera les résultats de sa dernière réunion sur la politique monétaire et de crédit. L'opinion unanime des experts est qu'aucune décision sérieuse ne sera prise et que le programme de contrôle de la courbe des rendements (YCC) sera maintenu tel quel.

Bloomberg estime que la BoJ ne souhaite absolument pas se précipiter pour apporter des changements à la YCC et que le statu quo sera maintenu. Toute l'attention sera portée sur la question de savoir si la décision sera prise à l'unanimité ou si l'un des membres du Conseil votera en faveur d'un durcissement. Étant donné que les prévisions d'inflation pour 2024 sont révisées à la hausse, il est possible que la Banque du Japon décide quand même d'ajuster la YCC lors d'une des prochaines réunions, le 21 septembre ou le 31 octobre.

Par conséquent, si quelqu'un vote demain en faveur de telles modifications, le marché considérera cette décision comme une augmentation de la probabilité d'un ajustement de la YCC en septembre ou octobre, ce qui renforcera la demande de yen. En revanche, si la décision est prise à l'unanimité, il est plus probable que le yen ne réagisse pas aux résultats de la réunion ou qu'il s'affaiblisse légèrement.

La position nette courte sur le JPY a subi une importante correction au cours de la semaine de reporting, passant de -2,311 milliards à -8,125 milliards. La positionnement sur le yen reste toujours baissier, mais le momentum de la baisse s'est essoufflé et il tend à s'inverser vers le sud. Pour l'instant, il n'y a pas de direction claire.

L'USD/JPY a perdu son élan haussier en raison de la faiblesse croissante du dollar. Une hausse jusqu'à 141,95 était prévue, mais elle a été rapidement annulée. À l'heure actuelle, les motifs de poursuite de la hausse sont beaucoup moins nombreux, car la Fed ne donne aucun signe d'une nouvelle hausse, tandis que la Banque du Japon devra ajuster son programme d'assouplissement vers un resserrement. Par conséquent, les attentes du marché sont orientées vers une réduction de l'écart de rendement et, par conséquent, soutiendront le yen. La plage de fluctuation est assez large, allant du récent minimum de 137,26 au maximum de 141,94, il est peu probable qu'il soit franchi à court terme.