La paire euro-dollar a testé le niveau de résistance de 1,1050 au début de la session américaine jeudi. À ce niveau de prix, la ligne supérieure de l'indicateur Bollinger Bands sur le graphique quotidien coïncide avec la ligne Kijun-sen. En quelques minutes seulement, la paire a bondi de 60 points en réaction à la publication des données sur l'inflation aux États-Unis. Comme on peut déjà le deviner, le rapport n'était pas en faveur du dollar, bien qu'il soit contradictoire dans l'ensemble. Cependant, le fait demeure : les traders de l'EUR/USD ont interprété la publication de manière négative pour la devise américaine, du moins dans le contexte de la première réaction.

L'indice du dollar américain a atteint aujourd'hui son plus bas niveau hebdomadaire, revenant à la zone des 101. Après une baisse impulsive, une correction a suivi, mais dans l'ensemble, les traders sont dominés par un sentiment baissier. Cela est tout à fait compréhensible, car les chiffres publiés aujourd'hui n'ont pas réussi à renforcer les attentes haussières concernant les prochaines actions de la Réserve fédérale. Selon les données de l'outil CME FedWatch, la probabilité d'une augmentation du taux d'intérêt de 25 points de base lors de la réunion de septembre est tombée à 9%, alors qu'en début de semaine, les chances de réalisation de ce scénario étaient évaluées à 28-30%. Par conséquent, la probabilité de maintenir le statu quo le mois prochain est de 91%. Ces chiffres reflètent clairement le sentiment général qui règne sur le marché des changes. Il est évident que ce sentiment n'est clairement pas en faveur du dollar américain.

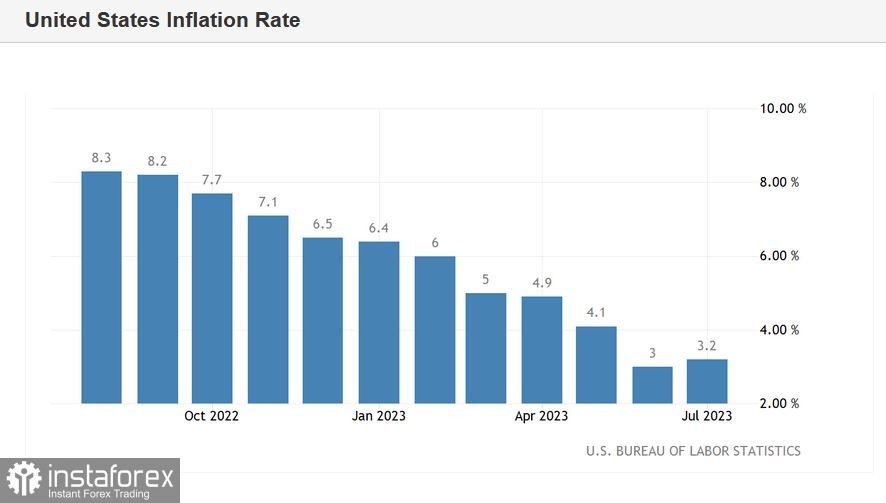

Mais revenons à l'inflation. L'indice général des prix à la consommation a augmenté comme prévu d'une variation mensuelle de 0,2%. Cependant, en termes annuels, l'indice a montré une accélération, pour la première fois au cours des 12 derniers mois. Cependant, au lieu de la croissance attendue de 3,3%, il s'est élevé à 3,2%. Néanmoins, depuis juillet de l'année dernière, cet indicateur a diminué de manière constante, atteignant la cible de 3,0% en juin. En juillet 2023, cette tendance à la baisse a été brisée.

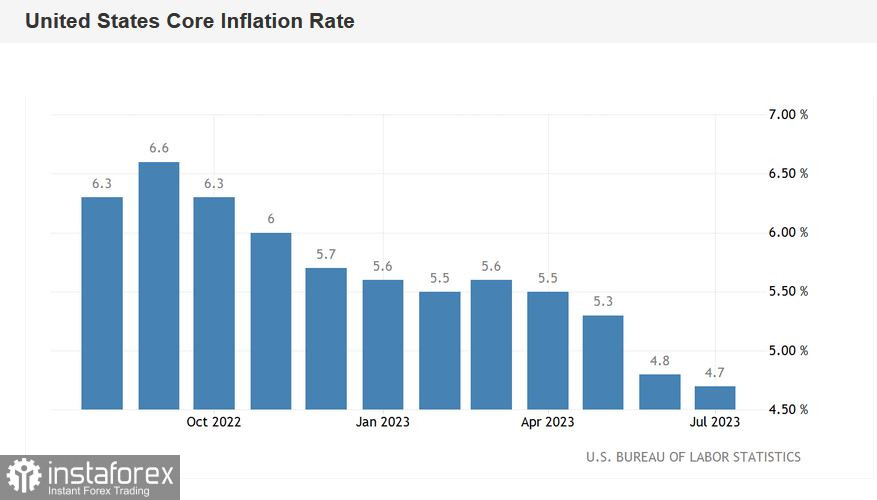

À première vue, ce fait aurait dû soutenir le dollar. Cependant, à en juger par la réaction de la monnaie américaine, les traders ont mis l'accent sur l'indice des prix à la consommation de base, sans tenir compte des prix des produits alimentaires et de l'énergie. L'inflation de base en juillet a baissé à 4,7% en termes annuels, alors que la prévision était de 4,8% de croissance. Le résultat de juillet est le plus faible depuis novembre 2021. En termes mensuels, l'indice des prix à la consommation de base a augmenté de 0,2%, conformément aux prévisions.

La structure du rapport indique que les prix des combustibles ont diminué de 12,5% en juillet par rapport à l'année précédente (une baisse plus importante de 16,7% a été enregistrée en juin). Les prix des produits alimentaires ont augmenté de 4,9% après une hausse de 5,7% le mois précédent. Le coût des services de transport a augmenté de 9% (contre 8,2% en juin), celui des vêtements de 3,2% (contre 3,1% en juin). Les prix des voitures d'occasion ont diminué de 5,6% (une baisse de 5,2% avait été enregistrée le mois précédent), tandis que ceux des nouvelles voitures, au contraire, ont augmenté de 3,5% (4,1%).

Il est important de rappeler ici qu'à la fin du mois de juillet, l'indice principal des dépenses de consommation personnelle (PCE Price Index) a été publié aux États-Unis. Cet indice mesure le niveau central des dépenses et influence la dynamique de l'inflation aux États-Unis (il est considéré que cet indicateur est suivi de près par les membres du régulateur). La publication de l'indicateur d'inflation préféré de la Réserve fédérale a été "dans la zone rouge", chutant à 4,1% - il s'agit du taux de croissance le plus faible de l'indicateur depuis octobre 2021. Il convient également de noter que l'indice des prix du PIB au deuxième trimestre a chuté à 2,6% (contre 4,1% au premier trimestre).

Tout cela indique que la Réserve fédérale américaine devra très probablement adopter une position d'attente lors de la réunion de septembre ainsi que lors de la prochaine réunion en novembre. Selon l'outil CME FedWatch Tool mentionné précédemment, la probabilité d'une hausse du taux de la Fed en novembre est passée à 25% (auparavant, cette probabilité était estimée à environ 35%).

De plus, après la sortie d'aujourd'hui sur le marché, il est certain que les discussions sur les perspectives de réduction des taux l'année prochaine seront actualisées. Au cours de la dernière semaine, plusieurs représentants de la Réserve fédérale ont abordé ce sujet en envisageant un scénario "colombe". Par exemple, le président de la Fed de New York, John Williams, a déclaré qu'il n'excluait pas la possibilité de baisser les taux au début de l'année 2024. Le président de la Fed de Philadelphie, Patrick Harker, a exprimé une position similaire. Selon lui, "la réduction du taux d'intérêt pourrait probablement commencer l'année prochaine". Le président de la Fed de Chicago, Charles Evans, s'est également préoccupé de cette question. Il a notamment souligné que la Réserve fédérale devrait "réfléchir à la durée pendant laquelle il est nécessaire de maintenir un taux aussi élevé".

Ainsi, la sortie d'aujourd'hui a exercé une pression sur la devise américaine et, par conséquent, a apporté un soutien aux acheteurs de l'eur/usd. Cependant, il convient de noter que les traders n'ont pas réussi à franchir avec élan le niveau de résistance de 1,1050 (la ligne supérieure de l'indicateur Bollinger Bands, qui coïncide avec la ligne Kijun-sen sur le graphique quotidien). Pour le moment, ils essaient de se maintenir au-dessus du chiffre 10, mais apparemment, la majorité des acheteurs ont décidé de prendre leurs bénéfices, mettant ainsi fin à l'impulsion haussière.

Par conséquent, il est conseillé de considérer des positions longues uniquement après que les traders se soient fermement établis au-dessus de l'objectif de 1,1030 - qui est la limite supérieure du nuage Kumo, coïncidant avec la ligne supérieure de l'indicateur Bollinger Bands sur le graphique de quatre heures. Dans ce cas, les prochains objectifs de mouvement vers le nord seront les niveaux de 1,1050 et 1,1100.