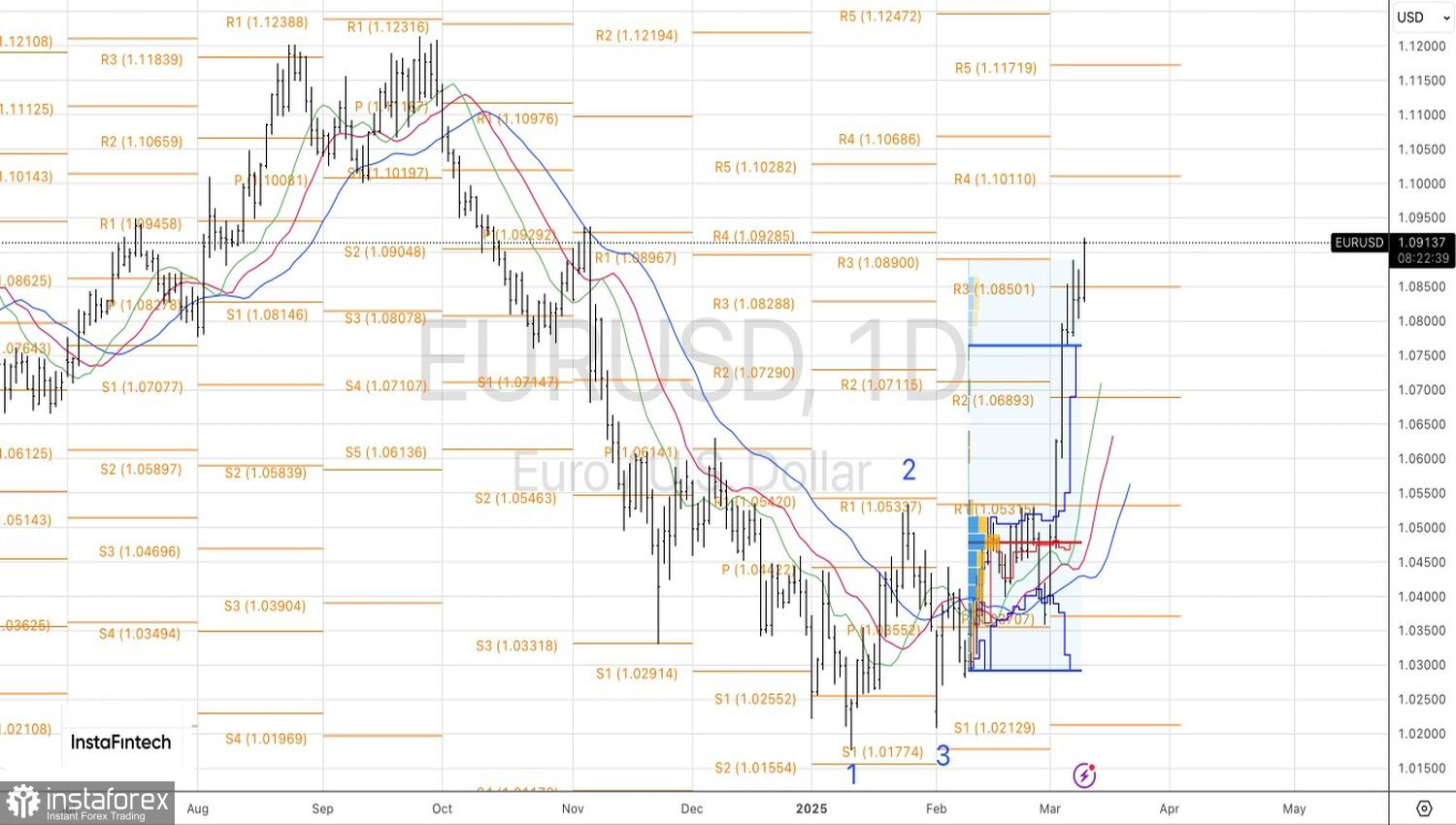

Qu'est-ce qui est préférable pour l'euro : le déclin de la suprématie économique et du dollar des États-Unis ou un "moment Spoutnik" en Allemagne ? Le refus de Berlin d'utiliser le frein budgétaire ressemble au lancement d'une fusée dans l'espace. Associé à des préoccupations concernant une récession américaine, cela a poussé le taux de change EUR/USD au-dessus de 1,090. La dernière fois que cette importante paire de devises avait atteint de tels niveaux, c'était lors des élections présidentielles américaines au début novembre. Le comportement imprévisible de Donald Trump avait amené les investisseurs à se détourner du président américain.

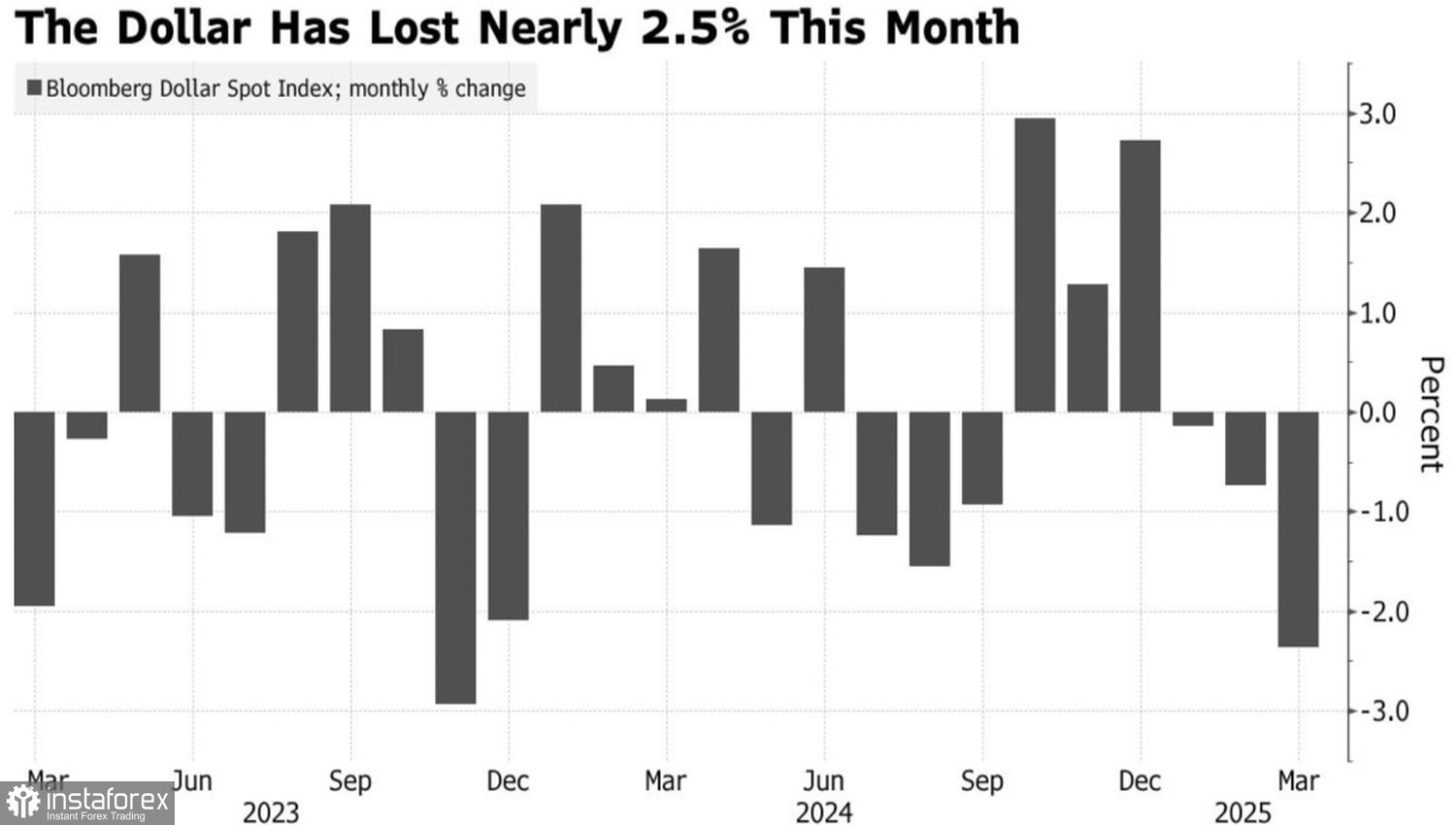

En mars, l'indice USD a chuté de plus de 2,5 %, signant sa pire performance depuis la fin de 2023. À cette époque, la Réserve fédérale a annoncé un changement de cap accommodant, poussant les marchés financiers à commencer à se préparer à une réduction des taux. Cependant, l'accélération de l'inflation américaine au premier trimestre de 2024 a retardé le début de l'assouplissement monétaire jusqu'en septembre, permettant ainsi au dollar américain de se renforcer et de poser les bases d'un avantage compétitif dans la course des devises du G10.

Dynamique Mensuelle de l'Indice Dollar Américain

Trump a rendu cette victoire possible pour le dollar. Il a fait de grandes promesses pour revenir à la Maison Blanche, et les investisseurs l'ont cru. Son plan de relance budgétaire était censé booster une économie américaine déjà robuste, tandis que les tarifs douaniers ralentiraient encore plus le reste du monde. On s'attendait à ce que la divergence de la croissance économique propulse le dollar. Mais les rêves diffèrent souvent de la réalité.

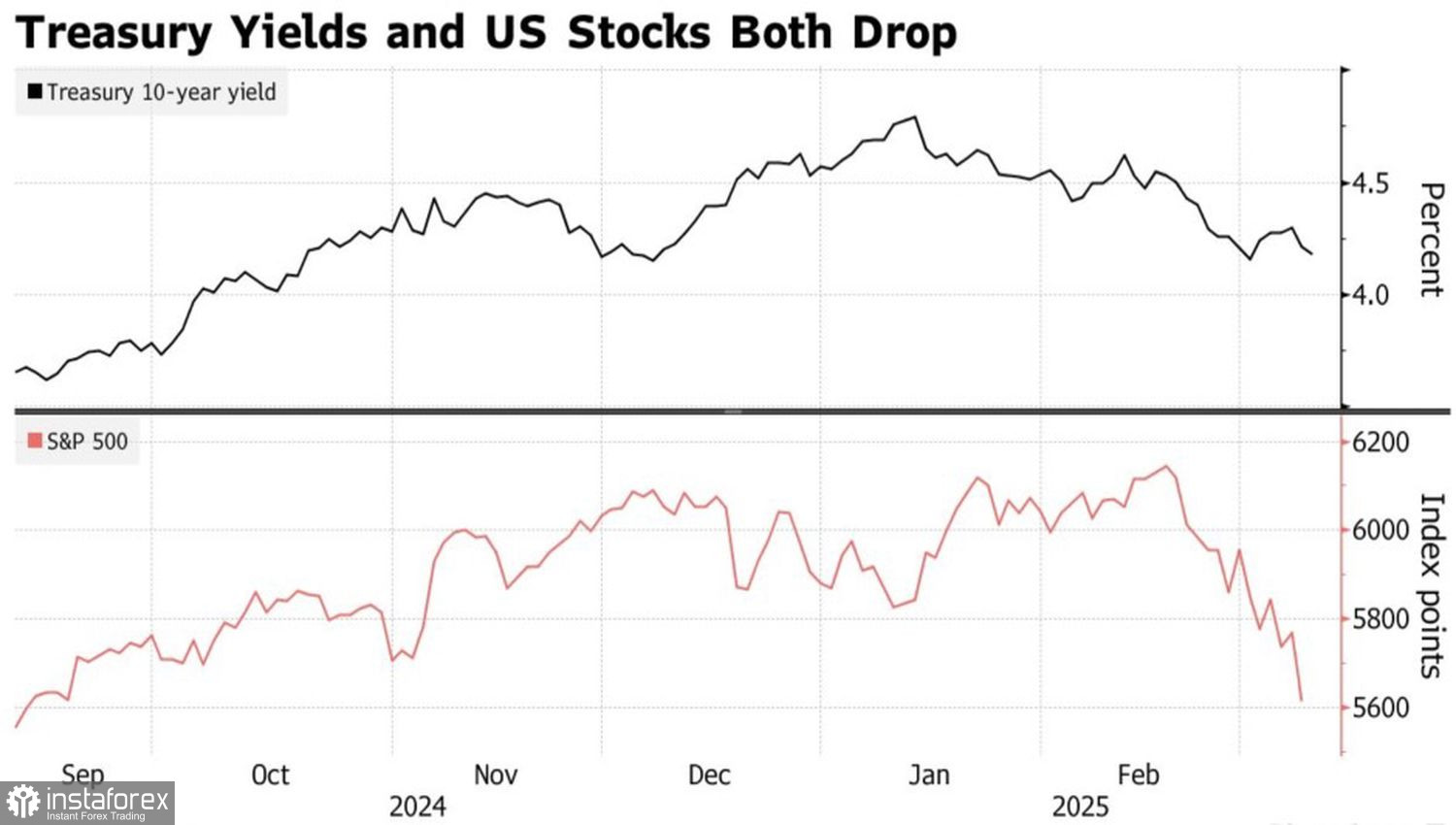

Les tarifs douaniers et les licenciements massifs dans le secteur public risquent de ralentir le PIB plutôt que de l'accélérer, comme l'indique l'indicateur avancé de la Fed d'Atlanta. Peu importe combien Trump parle d'une ère dorée pour les États-Unis, les investisseurs perdent confiance dans les actifs américains. Les sorties de capitaux des actions américaines signalent la perte de l'exceptionnalisme américain. L'argent s'écoule ailleurs—vers l'Europe, l'Asie, ou même dans les obligations du Trésor américain, ce qui abaisse les rendements et affaiblit encore plus le dollar.

Performance des actions et rendements obligataires américains

L'euphorie continue de dominer en Allemagne ; cependant, les difficultés de Friedrich Merz soulèvent une question importante : où courez-vous si vite, amateurs d'EUR/USD ? Le parti des Verts, essentiel pour toute modification de la Constitution, a fermement rejeté l'initiative proposée par le quasi-chancelier allemand. De plus, des représentants de la gauche et du parti Alternative pour l'Allemagne ont intenté des actions en justice contre le projet de la CDU visant à augmenter les dépenses de défense.

Néanmoins, à en juger par le mouvement de la paire de devises majeure, les investisseurs croient fermement que Merz réussira. La prudence cédera la place à la largesse budgétaire, et l'euro s'envolera à 1,200 $.

Techniquement, sur le graphique journalier EUR/USD, un modèle de barre intérieure s’est joué, permettant de former des positions longues juste en dessous de 1,087. Si les haussiers franchissent la zone de résistance à 1,091-1,093, le risque que le rallye se poursuive vers 1,102 et 1,115 augmentera. Dans de telles conditions, maintenir des positions longues sur l'euro contre le dollar américain a du sens.