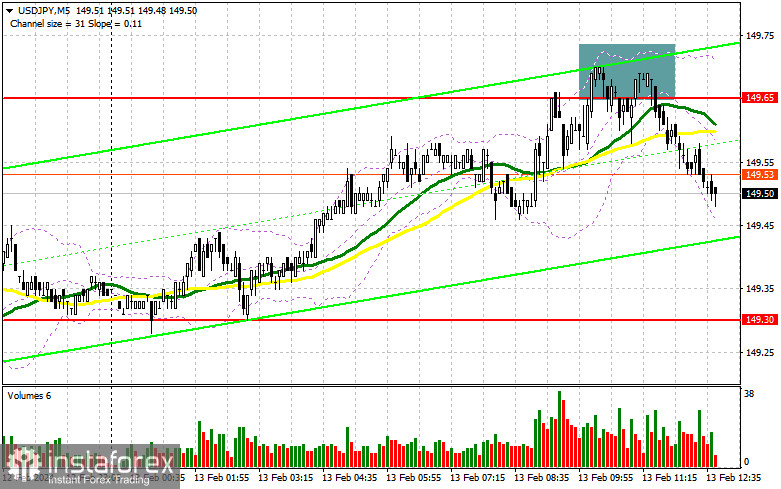

Trong dự báo của tôi sáng nay, tôi tập trung vào mức 149.65 và đã lên kế hoạch đưa ra quyết định giao dịch dựa trên nó. Hãy nhìn vào biểu đồ 5 phút và phân tích xem đã có gì xảy ra ở đó. Sự tăng trưởng và hình thành một đảo giá giả đã dẫn đến điểm bán tuyệt vời cho đô la, điều này, tại thời điểm viết bài này, đã làm giảm cặp tiền tệ đến 20 điểm. Đối với nửa sau của ngày hôm nay, hình ảnh kỹ thuật chưa được đánh giá lại.

Để mở vị thế mua dài trên USD/JPY, điều sau đây được yêu cầu:

Rõ ràng, sau khi có thống kê yếu về Nhật Bản và với ít người muốn bán yên trước dữ liệu lạm phát quan trọng của Mỹ, hướng của cặp tiền này phụ thuộc vào cách giá dao động. Giá tăng ở Mỹ có nghĩa là tăng USD/JPY với sự tái lập thị trường tăng. Giá giảm có nghĩa là giảm đô la và cơ hội tốt cho sự điều chỉnh, cho phép mua vào với mức giá hấp dẫn hơn.

Các biện pháp tiếp theo sẽ được thực hiện trong quá trình phát triển của thị trường tăng giá, và sự giảm giá của USD/JPY sẽ là lý do để nhập cuộc ở mức giá chấp nhận được. Một đợt phá một sau dải hỗ trợ mới tại 149.30 sẽ cung cấp điểm vào cho việc mua với mục tiêu tăng lên vùng kháng cự 149.65, vượt trên mức mà cặp tiền này không thể tăng trong ngày hôm nay. Việc phá vỡ và củng cố trên phạm vi này sẽ giúp các nhà mua hàng củng cố vị thế của mình trong thị trường, cho phép họ có cơ hội mở các vị trí mua dài hạn với mục tiêu ra khỏi vùng 149.98. Mục tiêu cuối cùng sẽ là mức tối đa 150.38, nơi tôi sẽ lời. Trong kịch bản giảm giá cặp tiền và sự thiếu hoạt động tại 149.30 từ phía người mua ở nửa sau của ngày sau khi dữ liệu lạm phát Mỹ yếu kém, và nơi mà các trung bình di động nằm, chơi theo lợi thế của chúng, áp lực lên cặp tiền sẽ tăng lên. Trong trường hợp như vậy, tôi sẽ cố gắng tham gia thị trường quanh 148.95. Nhưng chỉ khi có một đợt phá một ở đó mới là điều kiện phù hợp để mở vị trí mua dài hạn. Tôi dự định mua USD/JPY chỉ khi nó quay đầu từ 148.67 với mục tiêu là một sự điều chỉnh khoảng 30-35 điểm trong ngày.

Để mở vị trí bán ngắn trên USD/JPY, cần:

Người bán đã hoàn thành nhiệm vụ tốt trong nửa đầu ngày, không cho cặp tiền vượt quá mức tối đa hàng năm. Trong trường hợp cặp tiền tăng lên một lần nữa, gấu cần tập trung và hành động xung quanh mức kháng cự 149.65. Một sự phá vỡ giả ở mức này, tương tự như cái mà tôi đã phân tích ở trên, sẽ cung cấp điểm mua tốt cho việc bán ra với mục tiêu hỗ trợ ở mức 149.30, nơi mà các trung bình di chuyển, đang chơi theo phía người mua, được đặt. Phá vỡ và kiểm tra ngược từ dưới lên đỉnh của khoảng này sẽ gây ra một đòn đáng kể hơn đối với các vị trí lạc quan, gây ra ngắn hạng các lệnh dừng lỗ và mở đường đi đến 148.95, đây sẽ là một thành công đáng kể cho người bán. Mục tiêu cuối cùng sẽ là khu vực xung quanh 148.67, nơi tôi sẽ chốt lời. Trong trường hợp USD/JPY tăng trưởng và thiếu hoạt động gấu tại 149.65 trong nửa sau của ngày, sẽ bắt đầu phát triển một xu hướng tăng mới. Do đó, tốt hơn là trì hoãn việc bán ra cho đến khi kiểm tra sự kháng cự tiếp theo tại 149.98. Trong trường hợp không có sự đi xuống ở đó, tôi sẽ bán ngay lập tức USD/JPY sau khi nảy lên từ 150.38, nhưng chỉ mong đợi cặp tiền điều chỉnh xuống khoảng 30-35 điểm trong đúng ngày hôm đó.

Trong báo cáo COT (Cam kết của các nhà giao dịch) cho đến ngày 6 tháng 2, cả vị thế ngắn hạn và dài hạn đều tăng. Xét đến các số liệu yếu mà kinh tế Nhật Bản mới đây công bố, cũng như tuyên bố của các đại diện ngân hàng trung ương rằng chưa đến lúc thay đổi chính sách mạnh mẽ - tất cả những điều này duy trì áp lực lên đồng yen Nhật Bản, mà hiện đang gặp vấn đề so với đôla Mỹ. Sự tăng giá của USD/JPY có thể tiếp tục sau khi dữ liệu về lạm phát tại Mỹ được công bố, vì vậy hãy cẩn trọng khi bán theo xu hướng ngược dòng ngay cả ở mức cao hiện tại cho đến khi bạn chắc chắn về tín hiệu đảo chiều rõ ràng được đưa ra bởi cơ quan điều tiết về việc bắt đầu kết thúc chu trình chính sách siêu mềm của nó. Báo cáo COT mới nhất cho biết, vị thế phi thương mại dài hạn tăng thêm 10.728 lên mức 55.646, trong khi vị thế phi thương mại ngắn hạn nhảy lên 14.503 lên mức 139.876. Do đó, khoảng cách giữa vị thế dài hạn và ngắn hạn giảm đi 40.

Các tín hiệu chỉ số:

Các trung bình di chuyển:

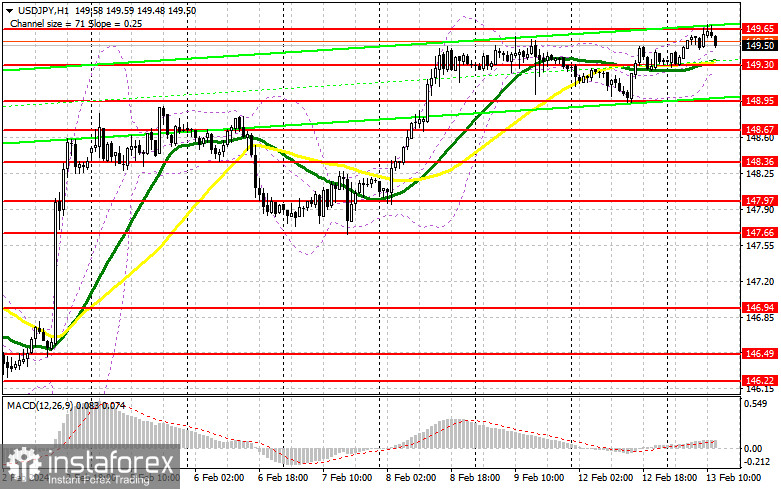

Đang diễn ra giao dịch trên 30 và 50 ngày trung bình di chuyển, cho thấy đồng đô la đang tăng.

Lưu ý: Chu kỳ và giá của các trung bình di chuyển được xác định bởi tác giả trên biểu đồ hàng giờ H1 và khác với định nghĩa chung về các trung bình di chuyển hàng ngày trên biểu đồ hàng ngày D1.

Bollinger Bands:

Trong trường hợp giảm, ranh giới dưới của chỉ báo tại mức 149.30 sẽ được sử dụng như mức hỗ trợ.

Mô tả về các chỉ báo:

- Trung bình di chuyển (MA) là một chỉ báo xu hướng, xác định xu hướng hiện tại bằng cách làm mờ sự biến động và nhiễu. Chu kỳ 50. Được đánh dấu trên biểu đồ màu vàng.

- Trung bình di chuyển (MA) là một chỉ báo xu hướng, xác định xu hướng hiện tại bằng cách làm mờ sự biến động và nhiễu. Chu kỳ 30. Được đánh dấu trên biểu đồ màu xanh lá cây.

- Chỉ báo MACD (Moving Average Convergence/Divergence) Chu kỳ EMA nhanh 12. Chu kỳ EMA chậm 26. Chu kỳ SMA 9.

- Chỉ báo Bollinger Bands - chỉ báo biến động bao gồm một SMA và hai độ lệch chuẩn so với nó. Chu kỳ 20.

- Các nhà giao dịch phi thương mại - các nhà đầu tư cơ sở, chẳng hạn như các nhà giao dịch cá nhân, quỹ lớn và các cơ sở lớn, sử dụng thị trường hợp đồng tương lai cho mục đích đầu tư và đáp ứng một số yêu cầu cụ thể.

- Vị trí phi thương mại dài hạn đại diện cho tổng vị trí mở dài phi thương mại của các nhà giao dịch phi thương mại.

- Vị trí phi thương mại ngắn hạn đại diện cho tổng vị trí mở ngắn phi thương mại của các nhà giao dịch phi thương mại.

- Tổng vị trí ròng phi thương mại là sự khác biệt giữa vị trí dài và ngắn của nhà giao dịch phi thương mại.