La baisse de la cote de crédit de dix banques américaines par l'agence Moody's a permis à l'or de souffler un peu. Les investisseurs se sont immédiatement souvenus de la crise bancaire aux États-Unis, qui a entraîné une flambée des cours de l'or par rapport au dollar américain, atteignant des niveaux historiquement élevés en raison des craintes d'une récession imminente. Actuellement, sur les marchés, on parle de plus en plus souvent et de manière plus audible d'un atterrissage en douceur, ce qui exerce une pression considérable sur le métal précieux.

L'or brille lorsque la Réserve fédérale américaine (FRS) chouchoute l'économie américaine avec une liquidité bon marché, affaiblissant ainsi la politique monétaire et de crédit. Cela s'est produit en pleine pandémie, lorsque l'or a atteint un nouveau record. Les attentes d'un retournement "dovish" ont soutenu les "bulls" pour XAU/USD en avril-mai. Cependant, d'ici août, l'environnement externe a considérablement changé. La Réserve fédérale augmentera soit une fois de plus le coût des emprunts à 5,75%, soit maintiendra les taux à un niveau constant jusqu'en mars 2024. Cette circonstance, associée aux attentes selon lesquelles l'économie américaine évitera le déclin ou que la récession sera pratiquement imperceptible, conduit à une augmentation du rendement des obligations du Trésor américain.

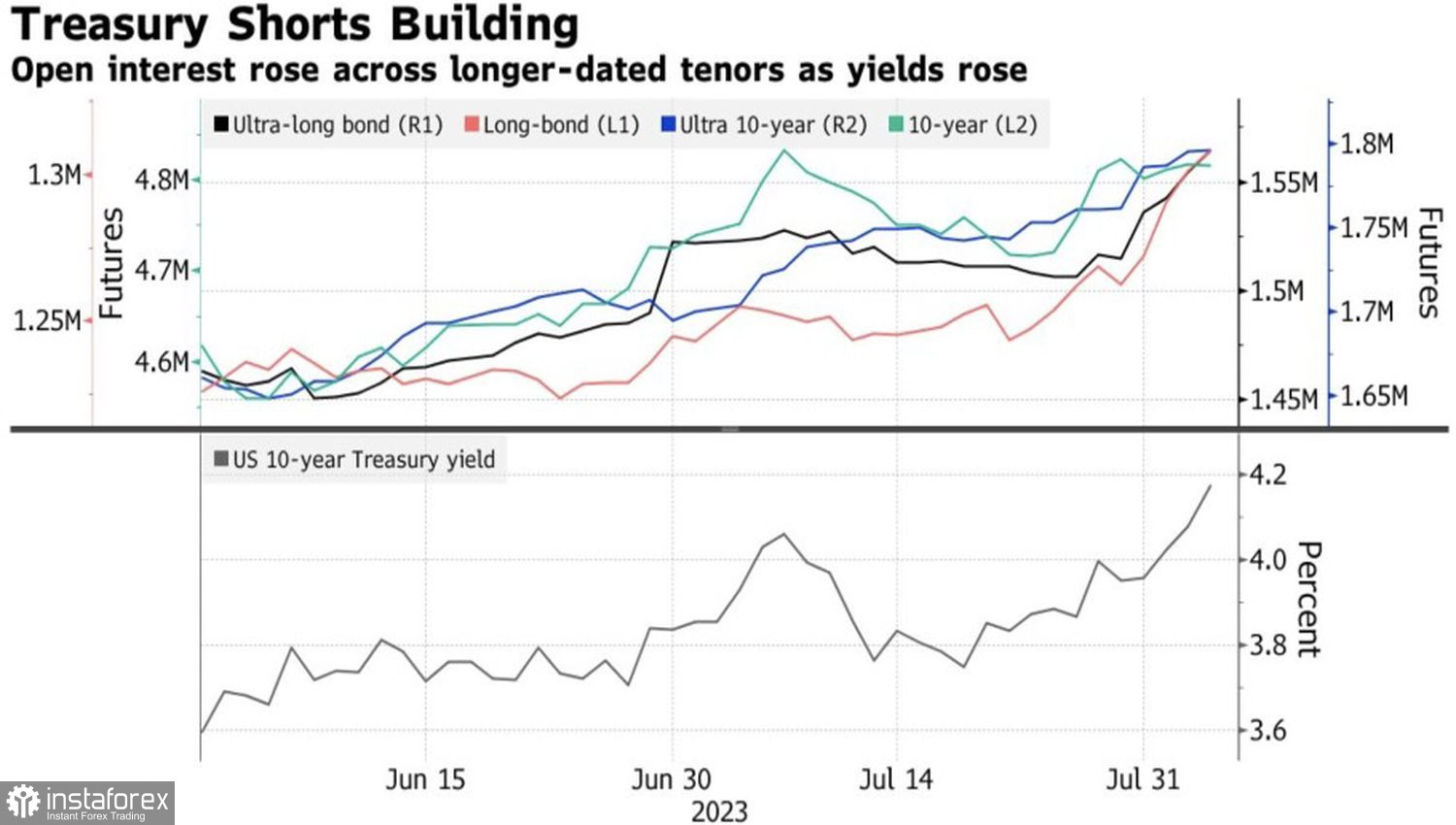

L'or est considéré comme une alternative aux valeurs mobilières. Il ne peut pas rivaliser avec les actions dans un marché haussier, ni avec les obligations lors d'un rallye des rendements. Parallèlement, l'accumulation active de positions courtes par les hedge funds sur les dettes américaines, ainsi que la croissance des positions ouvertes, sont de mauvaises nouvelles pour XAU/USD.

Dynamique des positions spéculatives sur les obligations du Trésor américain

La dédollarisation des économies de la Chine et de la Russie ne suffit pas à soutenir les métaux précieux. Moscou a annoncé son intention de reprendre les achats d'or en août, tandis que Pékin a augmenté ses réserves de 23 t en juillet. Depuis le début de l'année, le chiffre a augmenté de 126 t pour atteindre 2136 t. Acheter de l'or, c'est s'opposer directement aux États-Unis et au dollar. Cependant, la force de ce dernier par rapport aux principales devises mondiales entraîne une baisse des cotations XAU/USD.

Les investisseurs comprennent bien la situation actuelle. Selon une analyse du WGC, juillet a été le quatrième mois consécutif de retrait des fonds spécialisés en bourse. Leurs réserves ont diminué de 34 t, soit 2,3 milliards de dollars. Depuis le début de l'année, le chiffre a diminué de 84 t, soit l'équivalent de 4,9 milliards de dollars.

Dynamique de l'intérêt ouvert et du rendement des obligations

Sans aucun doute, la configuration du marché pourrait changer radicalement si l'inflation américaine ralentit à moins de 3% en juillet. Dans ce cas, les risques d'un retournement précoce de la Fed en faveur d'une politique "dovish" augmenteront, affaiblissant ainsi le dollar américain et apportant un soutien à l'or. Cependant, ce scénario n'est pas le scénario de base envisagé. Les experts de Bloomberg prévoient une accélération des prix à la consommation à 3,3%, tandis que les responsables du FOMC, Michelle Bowman et Thomas Barkin, évoquent la pertinence d'une augmentation du taux des fonds fédéraux à 5,75%.

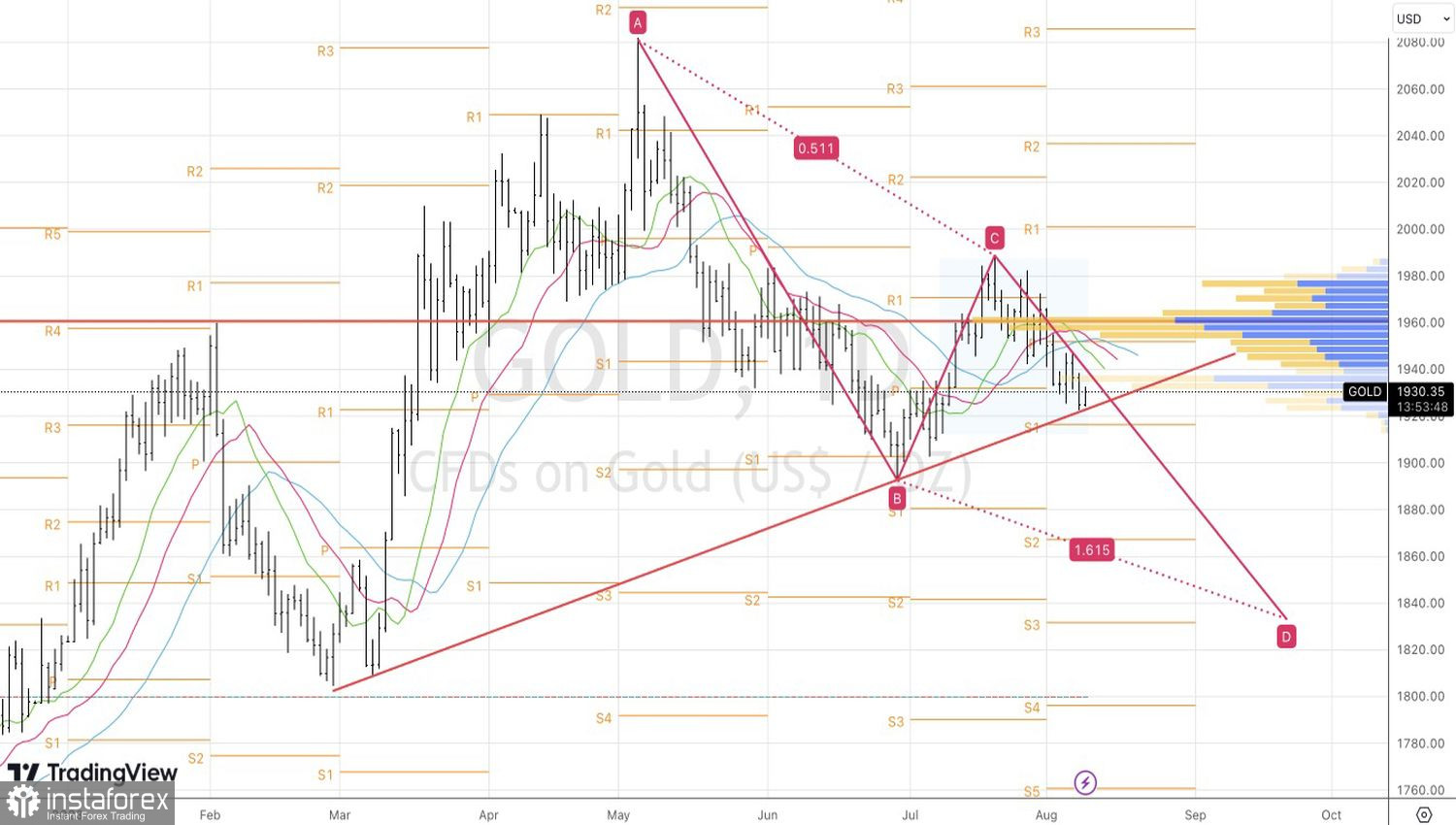

Techniquement, la tendance à la baisse du métal précieux risque de prendre de l'ampleur en cas de franchissement réussi du support diagonal autour de 1922 $ l'once. Dans ce cas, nous renforcerons nos positions courtes précédemment établies en direction de notre objectif à 161,8% selon AB=CD. Il se situe autour de 1831 $.