Mức tăng tốt nhất của lợi tức kho bạc trong 13 năm, đô la Mỹ gần mức cao nhất trong 20 năm và khởi đầu đáng buồn nhất trong năm của S&P 500 kể từ năm 1939. Điều gì có thể tồi tệ hơn đối với vàng? Kim loại quý đã rơi vào một làn sóng bán nghiêm trọng, giảm 7% so với mức cao nhất trong tháng Tư.

Khi vàng gấp rút cập nhật mức cao nhất mọi thời đại sau khi bùng nổ xung đột vũ trang ở Ukraine, thị trường đang bàn tán về nhu cầu cao đối với tài sản trú ẩn an toàn và lạm phát tăng nhanh do giá hàng hóa tăng. Kết quả là, kỳ vọng lạm phát của Hoa Kỳ đã cao hơn lợi suất Kho bạc, khiến tỷ lệ nợ thực giảm và hỗ trợ bulls XAUUSD. Nhiều điều đã thay đổi kể từ nửa cuối tháng Tư.

Sự bùng phát của COVID-19 ở Trung Quốc và nhận thức rằng việc loại bỏ Nga khỏi thị trường dầu khí sẽ không dễ dàng như vậy, dẫn đến việc giảm giá dầu và các tài sản trên thị trường hàng hóa khác. Khi nền kinh tế của nước tiêu dùng lớn nhất tăng trưởng chậm lại, các vấn đề về nhu cầu toàn cầu đẩy chi phí nguyên liệu thô xuống. Đồng thời, sự lựa chọn khó khăn của EU giữa các biện pháp trừng phạt đối với Moscow và suy thoái do việc từ chối các tàu sân bay năng lượng của Nga không cho phép dầu Brent và WTI tăng trưởng mạnh mẽ. Kết quả là, kỳ vọng lạm phát bắt đầu tụt hậu so với lợi suất trái phiếu kho bạc Mỹ, về cơ bản đã phá vỡ xu hướng tăng giá của kim loại quý.

Tỷ lệ nợ của Hoa Kỳ tăng là do lời hùng biện 'diều hâu' của các thành viên FOMC. Các nhà đầu tư tin tưởng rằng Fed sẽ tăng chi phí đi vay lên 50 điểm cơ bản tại cuộc họp ngày 3–4 tháng 5 và bắt đầu hoàn thiện bảng cân đối kế toán, bán 95 tỷ USD tài sản mỗi tháng. Các thị trường tương lai đang báo hiệu một động thái lớn 50 bp sẽ được thực hiện vào tháng 6 và sau đó vào tháng 7 hoặc tháng 9. Tất cả những điều này cùng nhau cho phép chúng ta nói về hạn chế tiền tệ mạnh mẽ nhất kể từ ít nhất là năm 1994. Sau đó, Fed, do Alan Greenspan dẫn đầu, đã tăng lãi suất quỹ liên bang lên 75 bp tại một trong các cuộc họp của FOMC. Một khả năng như vậy không bị loại trừ ngay cả bây giờ.

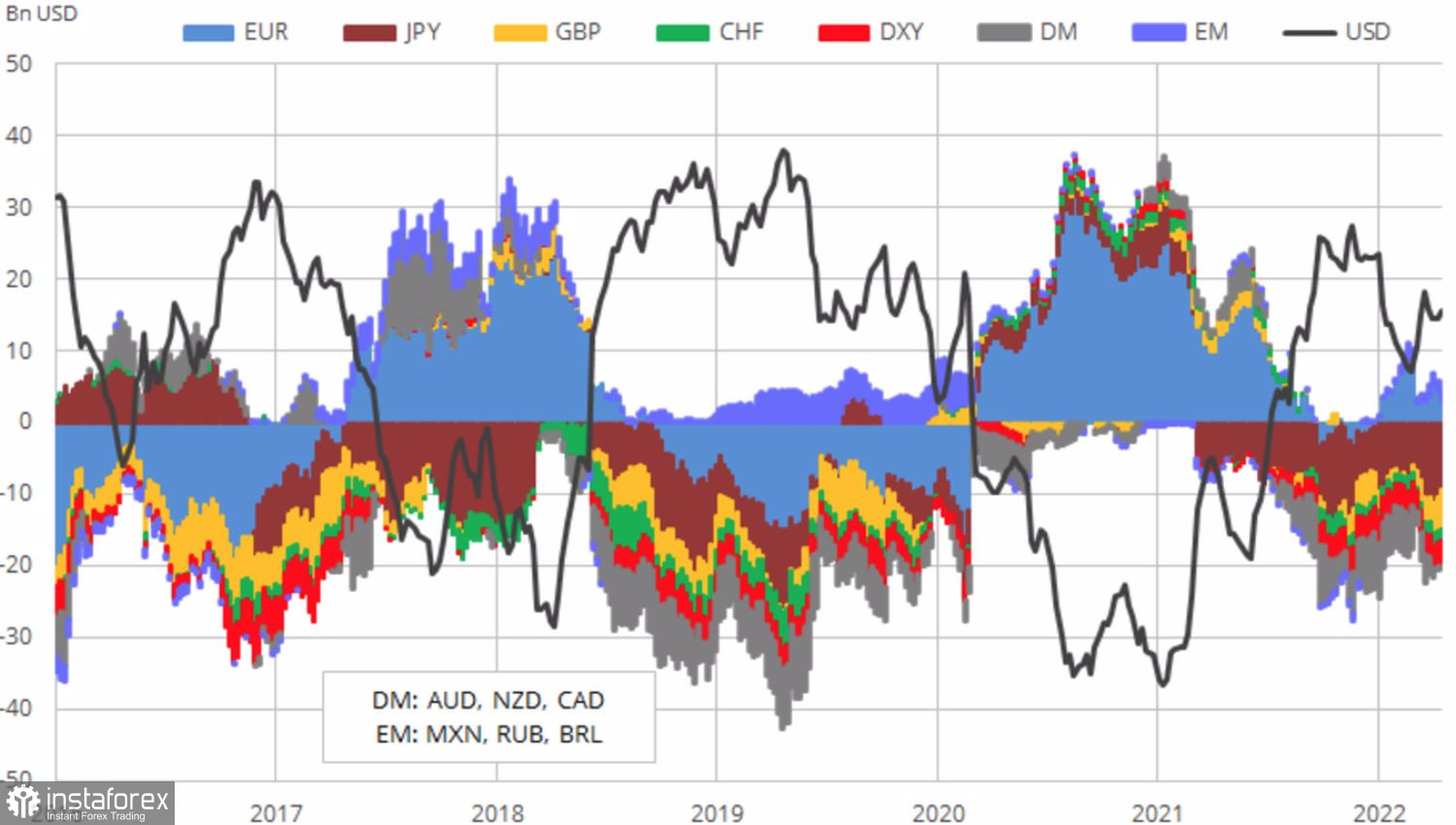

Lợi suất trái phiếu kho bạc và kết quả hoạt động hàng tháng tồi tệ nhất của S&P 500 kể từ tháng 10 năm 2008 đã làm tăng mạnh sức hấp dẫn của đồng đô la Mỹ, đây là tin xấu đối với vàng bằng đô la Mỹ. Đồng thời, các khoản mua ròng của các nhà đầu cơ có vẻ không quá căng, điều này cho thấy tiềm năng tăng giá của chỉ số USD chưa được khám phá.

Động thái của các vị thế đầu cơ bằng đô la Mỹ và các loại tiền tệ khác

Điều đáng tò mò là trong chu kỳ thắt chặt chính sách tiền tệ của Fed trước đó vào năm 2015–2017, một mô hình đã diễn ra. Kim loại quý này đã giảm vào thời điểm trước thềm các cuộc họp của FOMC, khi đó lãi suất được cho là sẽ được nâng lên, và sau đó nhanh chóng lấy lại vị trí đã mất và tăng trưởng. Có lẽ điều gì đó tương tự nên được mong đợi bây giờ?

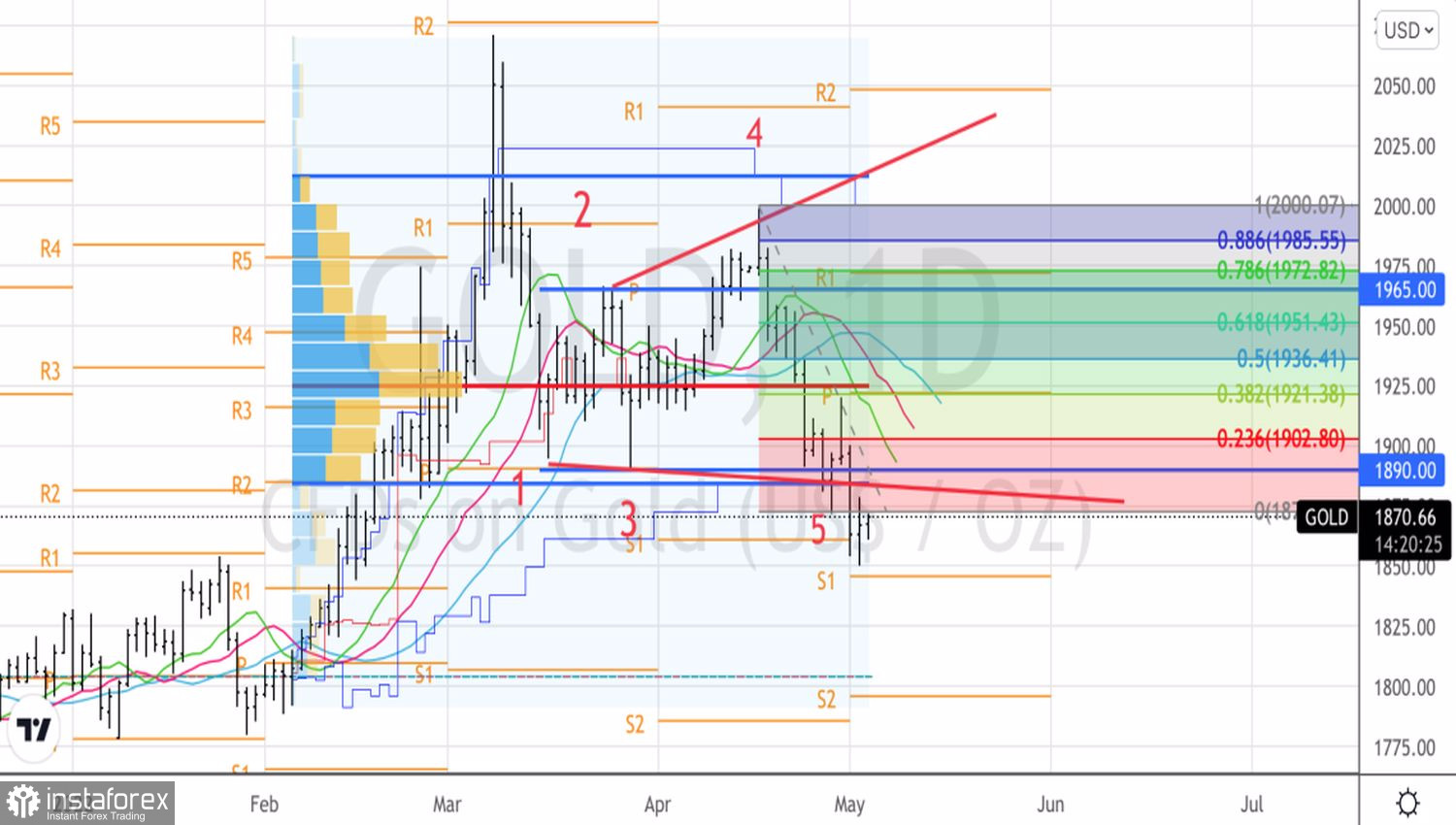

Mô hình Broadening Wedge hoạt động tốt về mặt kỹ thuật: sự sụt giảm xuống 23,6% và 38,2% sau khi hình thành điểm 5 cho phép chúng ta hình thành các vị thế bán từ khu vực $ 1900–1910 mỗi ounce. Vàng giảm xuống dưới $ 1860 và $ 1845 sẽ mang lại cơ hội xây dựng các lệnh bán với mục tiêu ở mức $ 1805 và $ 1795.

Vàng, biểu đồ hàng ngày