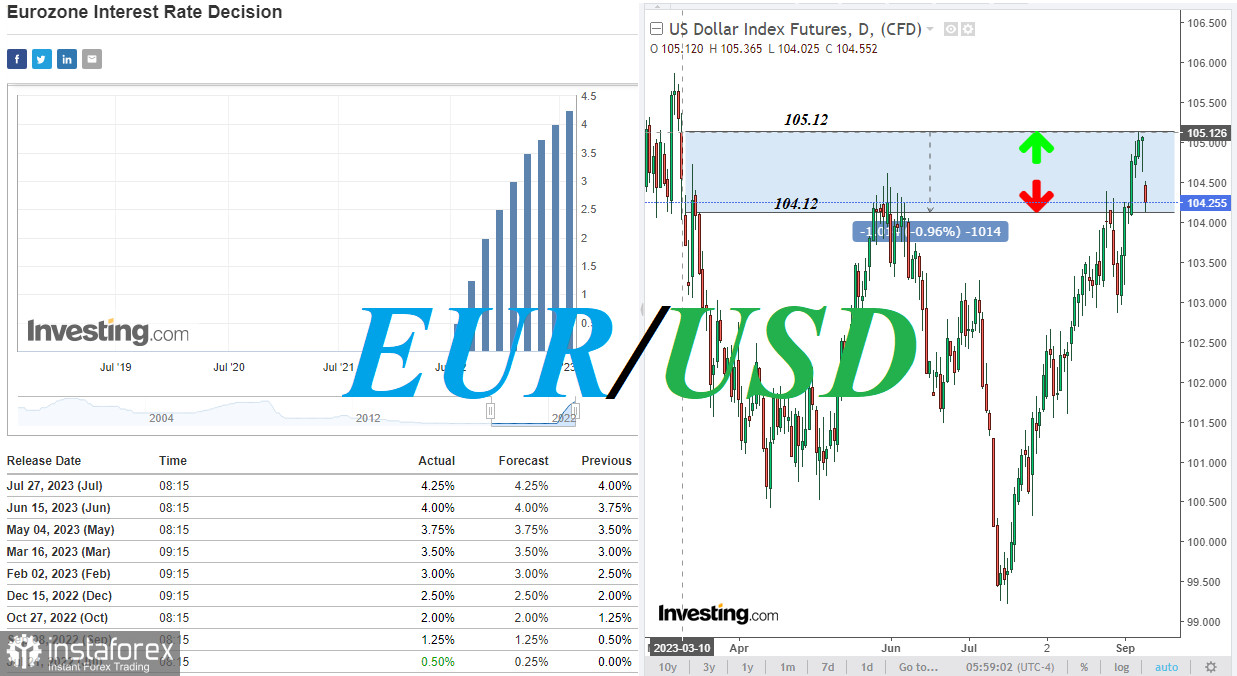

Trong khi bài viết này được chuẩn bị, lợi suất của các trái phiếu chính phủ Mỹ đã tăng trở lại, ủng hộ đồng đô la. Trong ngày hôm nay, đồng đô la đã giảm mạnh và chỉ số DXY của nó đã giảm mạnh so với mở cửa phiên giao dịch (đồng yên chiếm 13,6% trong chỉ số DXY và đồng euro chiếm 57,6%).

Các hợp đồng tương lai DXY đã giảm 100 điểm so với cao nhất của tuần trước là 105,12. Nhiều nhà quan sát cho rằng nguyên nhân của sự giảm giá đô la vào phiên giao dịch châu Á là những phát biểu của Chủ tịch Ngân hàng Nhật Bản, Haruhiko Kuroda trong những ngày cuối tuần qua. Kuroda cho biết ngân hàng trung ương sẽ tập trung vào "việc rời khỏi tình trạng khó chịu". Thị trường đánh giá những lời nói này như một dấu hiệu về việc tăng lãi suất có thể sẽ xảy ra.

Từ tháng 1 năm 2016, Ngân hàng Nhật Bản đã duy trì mức lãi suất tiêu cực và trong khoảng 30 năm gần đây đã thực hiện chính sách tiền tệ siêu dễ dàng.

Trong cuộc họp đầu tiên vào tháng 4, Chủ tịch Ngân hàng Nhật Bản Kazuo Ueda đã tuyên bố rằng những thay đổi đáng kể trong chính sách không thể xảy ra trong tương lai gần.

Theo ông, cho đến khi mức tiêu chuẩn lạm phát 2% được đạt được, chúng ta vẫn còn rất xa, và Ngân hàng Nhà nước sẽ không do dự trong việc điều chỉnh chính sách nới lỏng thêm khi cần thiết.

Tuy nhiên, trong các bình luận đối thoại với tờ báo Yomiuri Shimbun cuối tuần trước, Ueda nhận định rằng "tới cuối năm, Ngân hàng có thể có đủ dữ liệu để xác định liệu có thể hủy bỏ lãi suất âm hay không". "Ngay khi chúng tôi thấy ở Nhật Bản có sự tăng trưởng lạm phát ổn định kèm theo sự tăng lương, chúng tôi có thể thực hiện nhiều phương án khác nhau. Nếu chúng tôi (trong Ngân hàng Nhà nước) cho rằng Nhật Bản có thể đạt được mức tiêu chuẩn lạm phát mục tiêu ngay cả sau khi hủy bỏ lãi suất âm, chúng tôi sẽ hủy bỏ chúng", - Ueda bổ sung.

Và mặc dù trong những bình luận này, ông Ueda không thể hiện ý định cụ thể về việc thay đổi chính sách của Ngân hàng Nhật Bản, nhưng những tuyên bố của ông về các biện pháp tiếp theo của Ngân hàng Nhật Bản đã được các nhà giao dịch thị trường coi như một lời gợi ý về những thay đổi có thể xảy ra trong thông số của chính sách tiền tệ của ngân hàng, dẫn đến sự tăng mạnh đột ngột của đồng yên so với đô la Mỹ. Điều này, lần lượt, đã gây ra sự giảm giá của đô la và so với các đồng tiền chính khác, đặc biệt là so với đối địch chính của nó, euro.

Ví dụ, cặp tiền tệ EUR/USD, sau khi bắt đầu phiên giao dịch hôm nay với một khoảng cách lên trên, đã đạt đến mức tối đa trong phiên giao dịch châu Á là 1.0740, tăng 40 điểm so với giá đóng cửa ngày thứ Sáu trước đó. Tuy nhiên, nhiều nhà kinh tế cho rằng sự tăng trưởng của cặp tiền tệ và sự tăng mạnh của euro hôm nay không đủ để thay đổi đà tiêu cực của cặp tiền tệ EUR/USD.

Như đã biết, vào ngày thứ năm (14 tháng 9), cuộc họp tiếp theo của Ngân hàng Trung ương Châu Âu (ECB) sẽ được diễn ra. Theo ý kiến của Chủ tịch ECB Christine Lagarde, ngân hàng có thể tăng lại lãi suất chính để giảm rủi ro của tốc độ lạm phát đang cao kỷ lục (vẫn còn quá cao so với mục tiêu của ECB là 2%) và giảm đi những lo ngại về sức yếu của đồng euro.

Tuy nhiên, nhiều người dự đoán rằng sau cuộc họp này, lãi suất chính và lãi suất gửi tiết kiệm của các ngân hàng thương mại tại ECB sẽ được duy trì ở mức 4,25% và 3,75% tương ứng, mặc dù chỉ vài tuần trước đây hầu hết các nhà kinh tế gia đều cho rằng lãi suất của ECB sẽ được tăng thêm 0,25% (lên mức 4,50% và 4,00% tương ứng).

Rất có thể, các nhà lãnh đạo ECB sẽ tạm dừng việc tăng lãi suất, để xem xét các rủi ro gia tăng của suy thoái kinh tế châu Âu, điều này được chứng kiến qua các dữ liệu makro quan trọng từ Khu Euro. Cụ thể, các chỉ số PMI châu Âu được chỉnh sửa đã gây thất vọng cho các nhà đầu tư và người tiêu dùng sử dụng Euro. Các phiên bản cuối cùng của các chỉ số hoạt động kinh doanh (PMI) trong lĩnh vực sản xuất và dịch vụ trong Khu Euro đã trở nên yếu hơn, dưới mức 50 và kém hơn so với ước tính ban đầu: 46,7 và 47,9 (so với 47,0 và 48,3 ban đầu, tương ứng).

Tình hình địa chính trị phức tạp trong khu vực, bao gồm cả những diễn biến tại Ukraine, sự chậm trễ của các chỉ số hoạt động kinh doanh chính (chỉ số PMI yếu), giá năng lượng cao, tạo điều kiện cho cả tăng lạm phát và rút lui kinh doanh (không chỉ là kinh doanh nhỏ), buộc các nhà lãnh đạo Ngân hàng Trung ương châu Âu phải cẩn trọng hơn đối với việc siết chặt điều kiện tín dụng và tiền tệ cho doanh nghiệp châu Âu, nhất là khi dữ liệu được công bố vào cuối tháng trước cho thấy sự chậm trễ của lạm phát trong Khu vực Euro (chỉ số giá tiêu dùng CPI của châu Âu đã giảm xuống -0.1% vào tháng 7 từ +0.3% trước đó và lên +5.3% so với cùng kỳ năm trước, trong khi lạm phát cơ bản được cho là đã đạt đỉnh, theo các nhà kinh tế).

Nếu Ngân hàng Trung ương châu Âu (ECB) thực sự tạm dừng việc tăng lãi suất trong cuộc họp vào thứ Năm này, điều này có thể tạo áp lực tiêu cực lên đồng euro và cặp tiền tệ EUR/USD, đặc biệt khi ngày hôm trước (thứ Tư) sẽ có dữ liệu mới về lạm phát tiêu dùng tại Hoa Kỳ. Như chúng ta đã biết từ dữ liệu tháng trước, lạm phát hàng năm tại Hoa Kỳ tăng lên 3,2% trong tháng 7 so với 3,0% trong tháng 6. Nếu dữ liệu dự kiến vào thứ Tư lại cho thấy sự gia tăng của lạm phát tại Hoa Kỳ, điều này sẽ làm tăng cường đàm phán về việc tăng lãi suất của Ngân hàng Dự trữ Liên bang (FRS) không chỉ vào tháng 11 mà còn trong cuộc họp tháng 9 của Ngân hàng Trung ương Mỹ. Điều này chắc chắn sẽ tạo ra yếu tố tăng giá cho đồng đô la và yếu tố giảm giá cho cặp tiền tệ EUR/USD (chi tiết về các sự kiện quan trọng trong tuần, vui lòng xem tại Các sự kiện kinh tế quan trọng trong tuần từ 11/09/2023 - 17/09/2023).

Từ góc độ kỹ thuật, sau khi vượt qua các mức hỗ trợ quan trọng 1.0800, 1.0785, EUR/USD trở lại khu vực của các thị trường gấu trung hạn và dài hạn, tạo ra lợi thế cho các vị trí ngắn hạn.

Trong một trong các bài đánh giá của chúng tôi vào tháng Tám ("EUR/USD: GDP, lạm phát, chính sách tiền tệ của FED và ECB"), chúng tôi đã đề xuất rằng "nếu dữ liệu kinh tế từ Khu vực Euro không bắt đầu hỗ trợ cho đồng tiền chung châu Âu và kỳ vọng liên quan đến chính sách của FED và ECB không thay đổi theo hướng ủng hộ euro trong tháng này, thì có thể dự kiến sự đảo chiều và quay trở lại xu hướng đi xuống của EUR/USD vào tháng Chín".

Có vẻ như tình hình đang diễn ra theo kịch bản này (xem chi tiết hơn và kịch bản thay thế trong EUR/USD: các kịch bản dự đoán động thái ngày 11.09.2023).

*) tài khoản giao dịch của chúng tôi trong hệ thống ForexCopy -> Insta7 - https://www.ifxinvestment.com/ru/forex_monitoring/...

**) mở tài khoản giao dịch tại Instaforex -