Thị trường dường như đã chạm đáy; tuy nhiên, có ai đó đã gõ từ bên dưới. Một đợt bán tháo kéo dài hai ngày bắt nguồn từ các biện pháp thuế quan sâu rộng của Donald Trump đã trở thành đợt suy giảm tồi tệ thứ tư trong lịch sử chỉ số chứng khoán rộng kể từ khi nó được thành lập vào năm 1957. Mức giảm 10,5% chỉ bị vượt qua bởi đại dịch COVID-19 năm 2020, sự sụp đổ của Lehman Brothers năm 2008 và "Ngày Thứ Hai Đen" năm 1987. Đợt sụt giảm hiện tại đã xóa sạch 6,6 nghìn tỷ USD vốn hóa thị trường chứng khoán Mỹ — tuy nhiên, không ai vội vã "mua vào khi giảm". Điều này có thể còn tồi tệ hơn nữa.

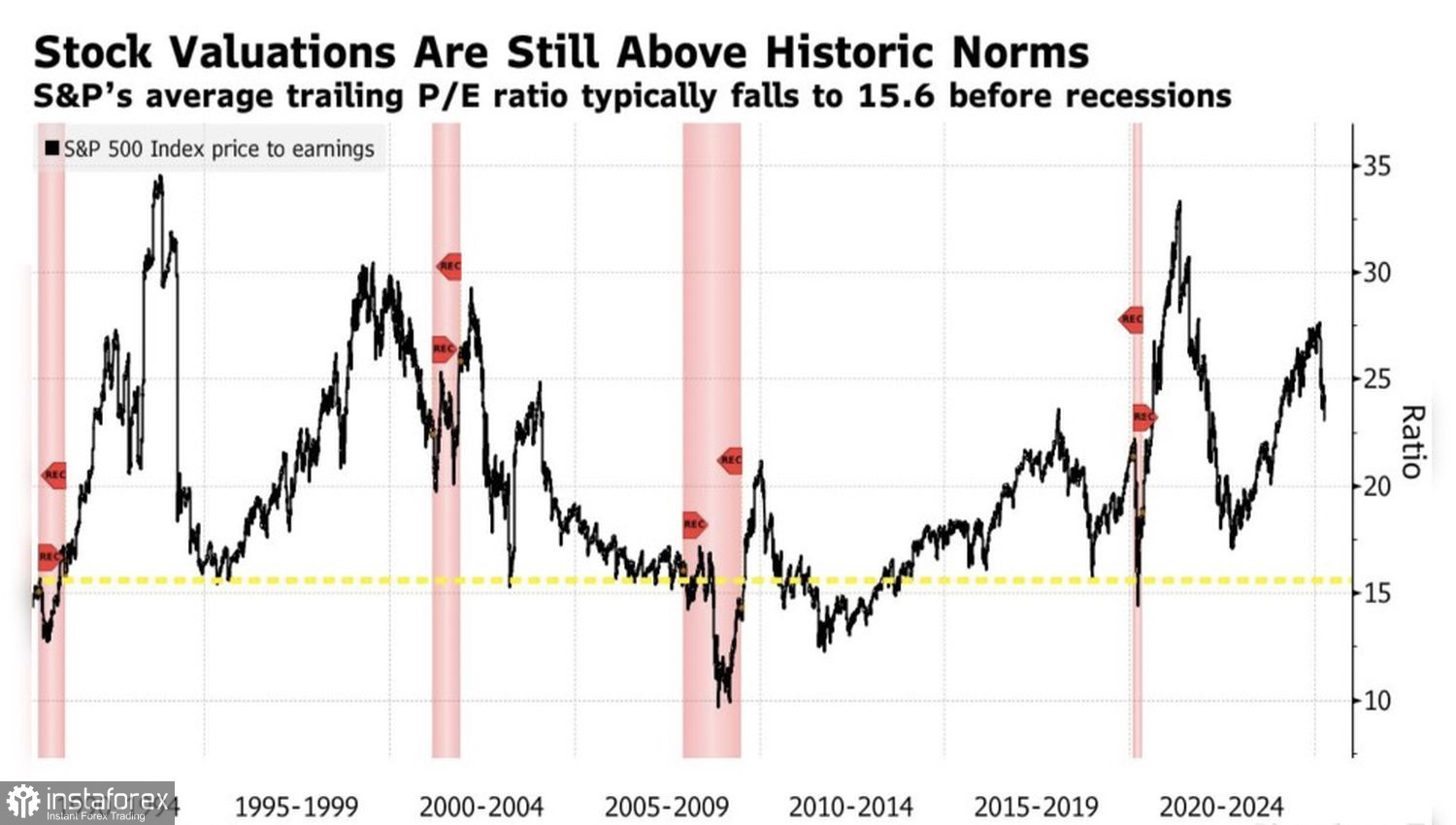

Về mặt lịch sử, trong thời kỳ suy thoái, tỷ lệ giá trên lợi nhuận dự tính (P/E) cho S&P 500 trung bình khoảng 15,6. Mặc dù có đợt bán tháo vào tháng Ba, con số này vẫn là 23. Thị trường có khả năng giảm sâu hơn nữa, ngăn cản các nhà đầu tư cố gắng "bắt dao rơi".

Xu hướng tỷ lệ P/E của S&P 500 trong thời kỳ suy thoái

Các yếu tố giảm giá không biến mất — thực tế, các mức thuế quá lớn của Trump chỉ càng làm chúng trở nên nghiêm trọng hơn. JPMorgan dự báo GDP của Mỹ sẽ giảm 0,3% vào năm 2025, điều chỉnh ước tính trước đó từ +1,3% sang kịch bản suy thoái. Và mặc dù Bộ trưởng Ngân khố Scott Bessent chỉ ra thị trường lao động mạnh mẽ và tuyên bố rằng không có dấu hiệu suy thoái kinh tế, nhưng các nhà đầu tư vẫn hoài nghi. Dù số liệu việc làm tháng 3 rất khả quan, dữ liệu tháng 1 và tháng 2 đã được điều chỉnh giảm và tỉ lệ thất nghiệp tăng. Đây có thể là sự bình yên trước cơn bão.

Phản ứng của Trung Quốc — mức thuế 34% đối với hàng nhập khẩu từ Mỹ — đã thổi bùng ngọn lửa. Từng có lúc tưởng rằng Trung Quốc sẽ lại phải nhượng bộ, như những năm 2018–2019. Nhưng lần này, Mỹ đang đối đầu với cả thế giới, không chỉ một quốc gia. Washington có thể sẽ trắng tay, nhất là khi Bắc Kinh đã ám chỉ về các gói kích thích quy mô lớn để làm dịu tác động của thuế. Châu Âu cũng đi theo hướng tương tự, giữ vững sức hấp dẫn của cổ phiếu ở những khu vực đó và khuyến khích vốn chuyển khỏi Bắc Mỹ.

Và hành vi của các nhà đầu tư có lý. Nhờ đồng đô la mạnh lên, người châu Âu đã kiếm được 490% trên S&P 500 trong 15 năm qua, trong khi người Mỹ chỉ kiếm được 390%. Ngược lại, chỉ số chứng khoán châu Âu tăng 220% tính theo euro nhưng chỉ 150% tính theo đô la. Pictet Asset Management đang xây dựng chiến lược với giả định rằng chỉ số USD có thể giảm 10–15% trong 5 năm tới. Vậy, có gì ngạc nhiên khi dòng vốn đổ về phía đông Đại Tây Dương?

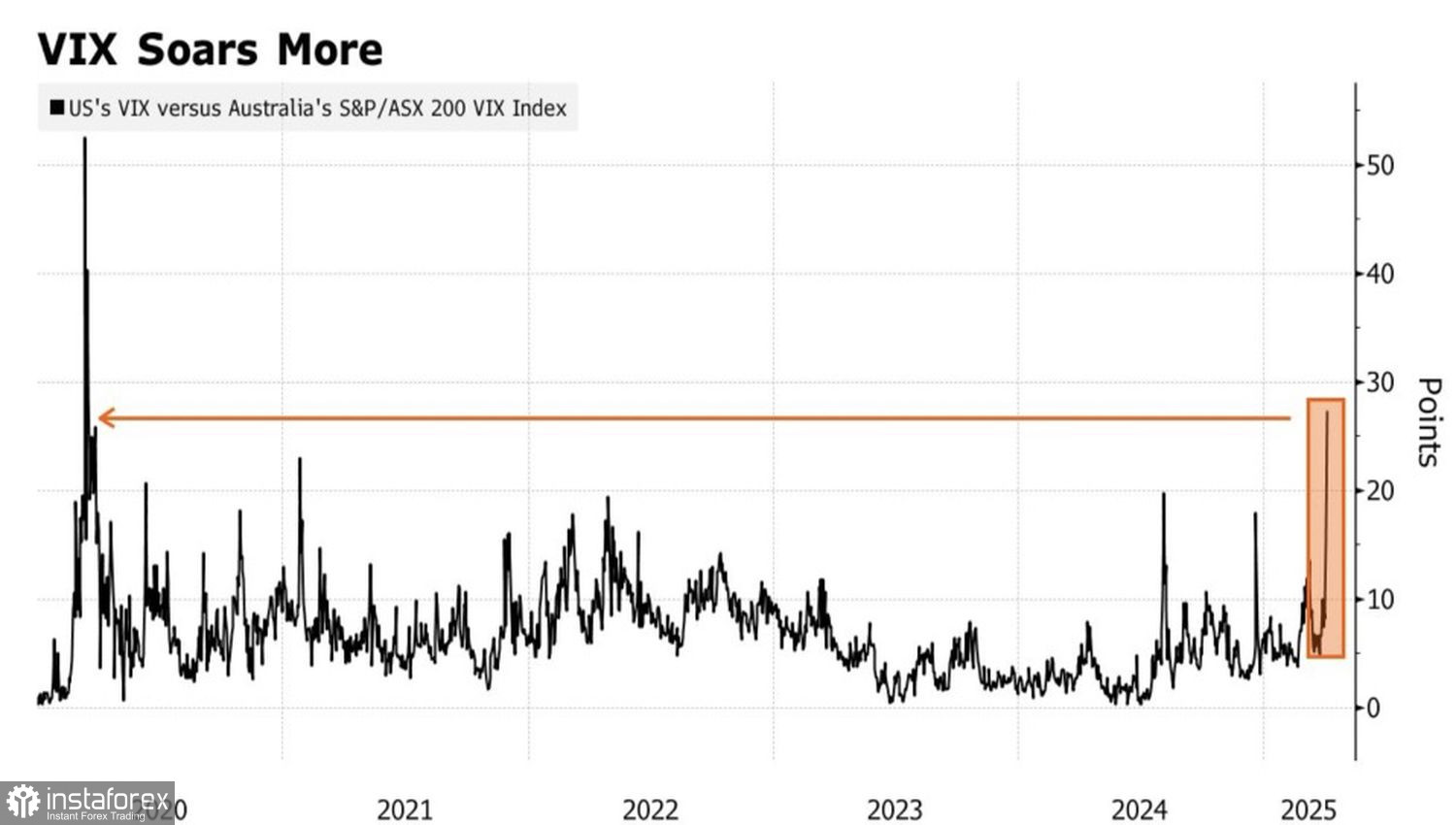

Chênh lệch Chỉ số Biến động (Xu hướng Chỉ số Sợ hãi)

Hơn nữa, các biện pháp thuế quan của Nhà Trắng dường như đã tác động đến thị trường cổ phiếu Mỹ nặng nề hơn bất kỳ thị trường nào khác. Điều này thể hiện qua tỷ lệ chỉ số biến động VIX, đạt mức cao nhất kể từ đại dịch.

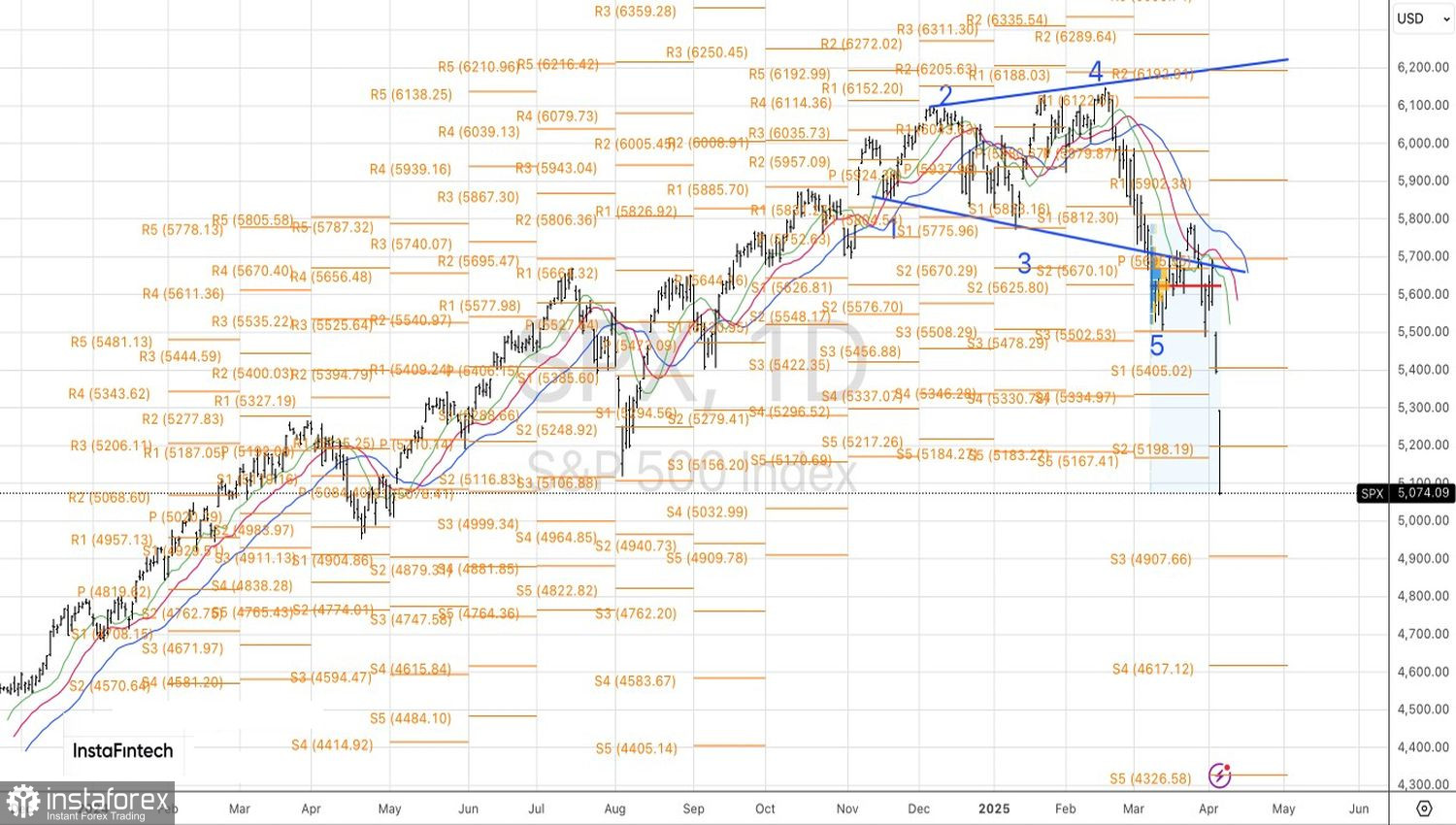

Về mặt kỹ thuật, trên biểu đồ S&P 500 hàng ngày, nguy cơ điều chỉnh tiếp tục gia tăng về các mức trục tại 4910 và 4925. Các vị thế bán đã mở trước đó trên chỉ số chung nên được giữ và tăng dần theo thời gian.